У нас есть три варианта:

1. Опционы ITM имеют высокую вероятность исполнения, низкую ликвидность и, самое главное, очень малую долю временной стоимости в цене опциона. Поэтому продавать эти опционы неэффективно.

2. Опционы ATM характеризуются максимальной временной стоимостью и, как следствие, максимальным потенциалом прибыли. Самый рискованный вариант продажи, но вполне возможный. Если есть понимание, как защищать позицию, достаточный запас свободных денежных средств, то можно рассматривать данный вариант к продаже.

3. Опционы OTM, на мой взгляд, самый комфортный вариант продажи, т.к. предоставляют некий запас хода БА против вашей позиции. Например, при продаже опциона Call на фьючерс на акции Сбербанка со страйком 16 000 и текущей цене БА – 15 600 рублей, цена данной бумаги должна вырасти более, чем на 4 рубля, чтобы по нашей позиции возник убыток. Т.е. по сути у нас есть три сценария получения прибыли:

А) снижение БА

Б) консолидация его на текущем уровне (боковое движение рынка)

В) рост фьючерса до страйка продажи

Несмотря на меньший риск по сравнению с опционами ATM, это не отменяет того факта, что данный вариант продажи все равно требует мер защитного характера. На одной надежде, что рынок не достигнет страйка продажи, нельзя выстроить сколько-нибудь серьезную работу с короткими позициями в опционах.

Выбор конкретного страйка OTM для продажи

Выбор конкретного “внеденежного” страйка, т.е. его удаленности от текущей цены фьючерса, можно осуществлять на основании анализа графика БА, выбирая конкретный уровень цены, который по вашему мнению рынок не преодолеет.

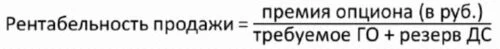

Я же предпочитаю выбирать страйк продажи на основании такой характеристики, как рентабельность:

Премия опциона – цена, по которой мы продаем опцион

Требуемое ГО при продаже опциона конкретного страйка можно узнать в торговом терминале, либо в используемом аналитическом сервисе или программе.

Резерв денежных средств под данную позицию рекомендую иметь в размере не менее 2-3 рублей на один рубль, вложенный в гарантийное обеспечение.

Доходность продажи “внеденежных” опционов в зависимости от страйка

Допустим,

БА – фьючерс на индекс РТС

Текущая цена БА – 98 370 пунктов

Экспирация – через 41 день

Размер торгового счета – 100 000 руб.

Максимальный размер ГО под продажу – 27%

Резерв денежных средств – 3 рубля на рубль ГО

Выводы:

1. Более эффективно продавать опционы OTM со страйками, не сильно удаленными от текущей цены БА. Именно эти страйки обладают максимальной рентабельностью. При вероятности прибыли более 50% можно претендовать на доходность порядка 3-5% в месяц при соблюдении лимита на резерв денежных средств.

2. Продажа далеких “внеденежных” опционов имеет минимальную рентабельность в силу очень низкой премии данных опционов. Чтобы получить сколько-нибудь приемлемую доходность, нужно продавать их в гораздо большем количестве, тем самым увеличивая вложения в гарантийное обеспечение и снижая размер свободных денежных средств.

Продажа в таком варианте является одной из самых грубых ошибок при работе с опционами. В некоторых инвесткомпаниях трейдеров за это увольняют (можете мне поверить). Дело в том, что подобные позиции, несмотря на низкую вероятность выхода опциона “в деньги” на экспирацию, являются чрезмерно рискованными:

А) превышение лимита по ГО рано или поздно приведет к потере торгового счета;

Б) данные опционы (как мы знаем из предыдущего материала) обладают максимальным плечом, и их стоимость будет расти очень сильно при движении рынка в сторону страйка. Даже относительно несильное изменение рынка против вашей позиции может привести к тому, что текущий убыток по позиции будет больше ожидаемой прибыли.

Например, продали Call страйка 115 000 по 110 пунктов (или 140 рублей). Текущая цена БА – 98 370 (+16 630 пунктов до страйка продажи).

Рынок за неделю вырастает, допустим, на 5% (до 103 289 пунктов). При этом наши опционы дорожают до 300 пунктов (или 390 рублей), принося нам текущий убыток 250 рублей с опциона, т.е. уже почти в 2 раза больше, чем наша потенциальная прибыль по позиции.

Если рынок вырастет на те же 5%, например, за более короткое время после открытия позиции, то текущий убыток будет превышать ожидаемую прибыль в еще большее количество раз.