Продажа непокрытых опционов связана с тремя основными рисками:

1. Движение БА противнашей позиции (ценовой риск)

2. Рост волатильности на рынке

3. Возможное увеличение гарантийного обеспечения по позиции

Заметим, что, в отличие от покупки опционов, время работает на нас, а не против. Как мы уже знаем, при приближении даты экспирации опционы дешевеют (уменьшается их временная стоимость), что нам, естественно, на руку.

Например, вернемся к нашему проданному октябрьскому опциону Callсо страйком 105 000 пунктов.

Сегодня (за 42 дня до экспирации) – 1 294 пунктов

За 30 дней (при той же цене фьючерса и волатильности) – 908 пунктов +386 пунктов в виде вариационной маржи

За 15 дней – 375 пунктов +919 пунктов в виде вариационной маржи

За 5 дней – 42 пункта +1 252 пункта в виде вариационной маржи

Как говорят опытные участники рынка – тренд на рынке может быть, а может не быть, а время в любом случае идет в одну сторону, обесценивая опционы. Это может быть еще одним доводом в пользу продажи опционов.

Но вернемся к рискам.

Движение БА против нашей позиции (ценовой риск)

Очевидно, продав опцион Call, нам невыгоден рост БА, т.к. при этом наш опцион Call будет дорожать, и мы будем получать убыток в виде отрицательной вариационной маржи.

Продав опцион Put, нам крайне нежелательно снижение БА по этой же причине.

Ценовой риск является самым простым для понимания. Но я бы хотел заострить внимание на одном важном вопросе, который не всегда рассматривается в литературе и прочих образовательных источниках.

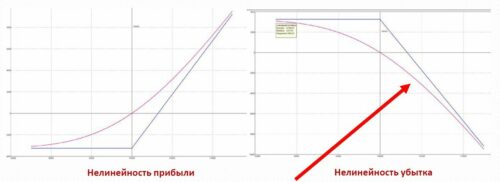

Нелинейность убытка

Давайте сравним текущие профили позиций из купленного и проданного опциона Call.

Как мы видим, при покупке опциона мы имеем так называемую нелинейность прибыли – при позитивном сценарии развития событий (рост БА) мы зарабатываем больше, при негативном сценарии (снижение БА) – теряем меньше при одной и той же величине изменения фьючерса. Мы говорили об этом в одном из предыдущих уроков.

При продаже опциона у нас возникает уже нелинейность убытка. При позитивном сценарии (снижение БА) мы получаем меньше прибыли, при негативном сценарии (рост БА) получаем больше убыток при одном и том же изменении цены БА.

Видно, что при росте фьючерса на 5 000 пунктов наш убыток составит -3 161 пункт, а при снижении фьючерса на те же 5 000 пунктов прибыль составит только 1 973 пункта.

Причем, чем сильнее диапазон изменения цены БА – тем больше эта разница. При росте фьючерса на 10 000 пунктов убыток -7 261 пункт, а прибыль при том же движении в другую сторону только 2 891 пункт.

Таким образом, следует понимать, что при продаже опциона убытки нарастают сильнее, чем прибыль при одном и том же изменении цены БА в ту и в другую сторону.

Рост волатильности на рынке

С ростом волатильности на рынке увеличивается вероятность выйти в деньги по купленным опционам и, соответственно, дорожают опционы (при постоянстве волатильности и времени до экспирации).

Например, если мы вернемся к нашему проданному октябрьскому опциону Call со страйком 105 000 пунктов.

Сегодня (при волатильности 22%) – 1 294 пунктов

При волатильности 30% (при той же цене фьючерса и времени) – 2 229 пунктов -935 пунктов в виде вариационной маржи

При волатильности 50% – 4 838 пунктов -3 544 пункта в виде вариационной маржи

При волатильности 70% – 7 530 пунктов -6 236 пунктов в виде вариационной маржи

Видно, что рост волатильности сильно влияет на цену опциона и, как следствие, на величину убытков по нашей позиции. Об этом многие забывают, но немалый убыток при продаже опционов вполне можно получить не только по причине сильного движения БА против нашей позиции, но и в результате роста рыночной волатильности.