Теперь обозначим основные правила продажи опционов, акцентируя внимание на вход, создание и время нахождения в данных позициях.

Вход в позицию

Продавать опционы имеет смысл в том случае, когда вы не ожидаете сильного движения рынка в одну из сторон</b>. Не ожидаете сильного роста рынка – продавайте опционы Call, не ожидаете сильного снижения рынка – продавайте опционы Put. Здесь все просто.

Самое главное, как мы отметили выше, иметь достаточный запас свободных денежных средств, чтобы выдержать потенциальный рост гарантийного обеспечения и иметь возможность защищать вашу позицию при негативном сценарии развития событий.

Крайне не рекомендую вкладывать в гарантийное обеспечение по проданным опционам более 25-30% от вашего торгового счета. Т.е. при размере депозита в 100 000 рублей – максимальное ГО по вашим непокрытым опционам не должно превышать 25 000 – 30 000 рублей.

Очень часто попадаются рекомендации продавать опционы на 70-80% от размера торгового счета. Ни в коем случае так не делайте. Это очень агрессивный вариант опционного трейдинга, который чреват большими проблемами для вашего кошелька.

Создание позиции

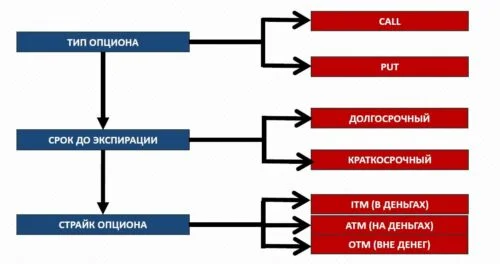

Тип опциона

Мы можем продать Call (в расчете, что цена БА не вырастет выше страйка продажи) или Put (в расчете, что цена БА не снизится ниже страйка продажи с учетом премии опциона).

Что более эффективнее?

Ранее мы отметили, что покупка опциона Put может быть более эффективнее, чем покупка опциона Call как по причине ассиметричной динамики фондового рынка, так и за счет воздействия изменения рыночной волатильности на нашу позицию.

Очевидно, что по этим же причинам продажа опциона Put может быть более опасной по сравнению с продажей Call. Как мы отметили выше, увеличение рыночной волатильности негативно влияет на обе позиции, но сильный ее рост, как правило, происходит в моменты обвального падения рынка.

Продавая опцион Put, мы теряем деньги на снижении БА, и возникающий при этом в большинстве случаев общий рост рыночной волатильности дает нам еще больший убыток по позиции.

Продавая опцион Call, мы теряем деньги на росте БА, но снижение волатильности, которое обычно (подчеркиваю, не всегда) сопровождает рост инструмента работает на нас и улучшает наш финансовый результат по позиции.

Самое интересное, несмотря на то, что продажа Put кажется более рискованной стратегией, гарантийное обеспечение по ней ниже, чем при продаже опциона Call (на равноудаленные страйки).

К примеру, при цене декабрьского фьючерса на акции ПАО Газпром – 14 500 рублей:

при продаже октябрьского опциона Put страйка 14 000 (на 500 рублей OTM) – ГО = 1 742 руб.

при продаже октябрьского опциона Call страйка 15 000 (на 500 рублей OTM) – ГО = 1 841 руб.

В данном примере эта разница небольшая, но иногда ГО по проданным коллам может быть в разы больше.

Этот парадокс имеет вполне понятное объяснение.

Для биржи (подчеркиваю, именно для биржи), с точки зрения рисков, проданный опцион Call – более рискованная стратегия, т.к. при самом негативном сценарии развития событий БА может вырасти до бесконечности (как и ваши убытки в теории), а снизиться только до нуля. Риски вверх выше, чем вниз – потому гарантийное обеспечение по проданным опционам Call всегда выше. При этом торговый опыт как бы намекает на обратное.

Данное явление характерно именно для российского рынка опционов, на американском рынке ничего подобного я не встречал.