Премия (цена) опциона на рынке состоит из двух составляющих:

1. Внутренней стоимости опциона.

Это сумма, которую мы получим, если сейчас экспирируем опцион и закроем позицию в базовом активе по текущей рыночной цене.

Пример. Фьючерс на обыкновенную акцию Сбербанка стоит 14 000 руб. и Long Call 13 500 (Премия = 830 руб.). Внутренняя стоимость = 500 руб.

По сути, это разница между текущей ценой БА и страйком опциона.

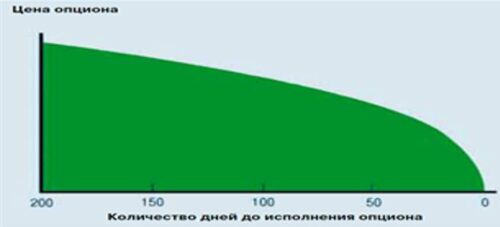

2. Временной стоимости опциона.

Это некая надбавка к цене опциона, обусловленная тем, что до даты экспирации еще есть какое-то время, и опцион не истекает сегодня. На самом деле, некая цена возможности, которую предоставляет опцион.

Временная стоимость = 330 руб. (830 – 500).

это разница между премией опциона (ценой опциона на рынке) и его внутренней стоимостью.

У некоторых западных трейдеров есть понятие волатильной стоимости, но мы не будем его вводить и остановимся на классическом варианте.

Важно понять два основных момента:

- При экспирации опциона мы получаем только внутреннюю стоимость (как в примере выше – 500 рублей). При наличии ликвидности выгодно закрывать опционы в стакане.

- Временная стоимость опциона нелинейно уменьшается при приближении даты экспирации. Таким образом, даже если внутренняя стоимость опциона не изменяется (БА – const), то опцион все равно дешевеет на величину временной составляющей

Данные понятия помогут нам в правильном выборе страйка и объясняют разную ликвидность по тем или иным страйкам конкретной опционной серии.

В торговле опционами понятие внутренней стоимости имеет большое значение. Т.к. внутренняя стоимость линейно изменяется при росте и снижении БА, то, по сути, именно наличие временной стоимости в цене опциона и придает данному инструменту особые свойства.

Отсюда выводы:

1. Опционы ITM имеют малую величину временной стоимости (малый вес) в общей цене опциона. По сути, чем глубже опцион в деньгах, тем меньше его временная стоимость и тем больше он походит на линейный базовый актив (т.е соответствующий фьючерс). По этой причине ликвидность данных опционов практически отсутствует (или очень низка), т.к. проще купить-продать фьючерс (более ликвидный инструмент).

Данные опционы в подавляющем большинстве случаев использовать нет смысла.

2. Опционы OTM не имеют внутренней стоимости (что понятно – их невыгодно исполнять). Вся стоимость внеденежного опциона – это внутренняя стоимость. Важно понимать, что, если рынок не преодолеет страйк этого опциона, то итоговая цена опциона на экспирацию будет равна нулю.

Могут использоваться в торговле при наличии достаточной ликвидности в стакане.

3. Опционы ATM имеют максимальный вес временной стоимости в цене опциона и максимальную нелинейность. По этой причине являются наиболее ликвидными на рынке. При движении БА вверх или вниз от текущих уровней ликвидность данных опционов будет снижаться.