При продаже опциона Call наша максимальная прибыль ограничена размером премии опциона, а наш риск не ограничен в случае повышения цены базового актива</b>.

Вспоминаем, что покупатель опциона Call зарабатывает на росте рынка, соответственно, продавая опцион Call мы, по сути, делаем ставку, что роста базового актива (фьючерса) не будет. Это важное замечание!

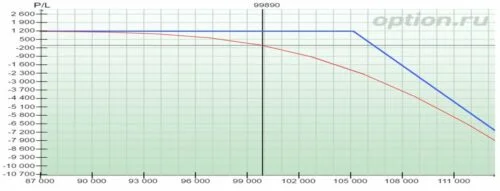

Давайте проиллюстрируем его, глядя на профиль нашей позиции.

Обратимся к доске октябрьских опционов на фьючерс на индекс РТС. Допустим, текущая цена фьючерса 99 920 пунктов. Например, мы решаем продать опцион Call страйка 105 000. Цена нашего опциона – 1 180 пунктов.

Давайте сейчас нарисуем профиль риска данной позиции.

Очевидно, что, если БА на дату экспирации не преодолеет страйк нашего опциона, т.е. фьючерс не вырастет выше отметки в 105 000 пунктов, то покупателю данного опциона (имеющему право купить фьючерс по цене 105 000) невыгодно будет его исполнять, т.к. на рынке он сможет купить БА дешевле. В данном случае наша прибыль будет равна премии опциона, т.е. 1 180 пунктов.

При росте БА выше отметки 105 000 пунктов опцион будет исполнен, т.к. дает право купить фьючерс дешевле, чем его цена на рынке. Но в силу того, что мы продали опцион по цене 1 180 пунктов, а не бесплатно, то наш убыток возникнет не сразу от цены страйк, а выше точки безубыточности (страйк + полученная премия), т.е. выше уровня в 106 180 пунктов.

При росте БА выше данной отметки мы будем иметь убыток, который на экспирацию линейно увеличивается при дальнейшем росте фьючерса.

Выводы по профилю позиции

1. Как видно из рисунка, при продаже опциона мы получаем прибыль в размере премии не только в случае, когда:

– цена БА изменяется в нашу сторону (в данном случае при снижении фьючерса);

– при сохранении цены БА на текущем уровне(боковом движении рынка);

– при продаже опциона OTM при движении фьючерса против нашей позиции(страйк продажи + вырученная премия).

По сути, мы теряем деньги только при сильном тренде против нас. Поэтому я ранее и сделал замечание, что, продавая опцион Call мы делаем ставку, что цена БА не вырастет. (т.е страйк Call + полученная премия).

Очевидно, что с математической точки зрения вероятность получения прибыли при продаже опционов выше, чем при покупке опционов. Напомню, что при покупке опционов мы получаем прибыль на экспирацию только в одном варианте – движении БА в нашу сторону выше точки безубыточности. Да, прибыль при продаже опционов ограничена, но это все-таки прибыль.

Что лучше – получать большую часть времени ограниченную и заранее известную прибыль на рынке или ждать своего шанса в попытках получить гораздо более редкую, но и, возможно, гораздо большую отдачу от опционного трейдинга?

2. Основной причиной, по которой трейдеры обходят продажу опционов стороной, является неограниченный риск по позиции. Некоторые российские брокеры (особенно банки) даже запрещают продажу опционов своим клиентам по этой причине. Но следует понимать, что при продаже опциона наш риск на экспирацию равен риску по базовому активу (т.е фьючерсу). От того, как сильно вырастет цена фьючерса на экспирацию, зависит и наш совокупный убыток по позиции при продаже Call.

Но с неограниченным убытком в теории связана почти любая сделка на финансовом рынке – например, покупая акции, валюту, фьючерсы у вас тот же неограниченный убыток, если рынок после открытия позиции стал снижаться. Да, это риск на линейном инструменте можно ограничивать (например, устанавливать стоп-заявки), но и при продаже опционов мы также можем контролировать и нейтрализовывать наш теоретический неограниченный риск по позиции.

Я не раз задавал вопрос представителям этих брокеров – почему вы запрещаете клиентам продавать опционы, но не запрещаете торговать фьючерсами, несмотря на наличие такого же неограниченного риска, но внятного ответа так и не получил. Еще раз повторяю – риск при продаже опциона на экспирацию равен риску по фьючерсу.

Понятно, что если вы не знаете, как управлять рисками данных позиций, вам рано продавать опционы на рынке, но, если вы подготовлены, понимаете риски и умеете их нейтрализовывать, то не вижу здесь особых проблем.

А что, если в данном примере мы продадим опцион другого страйка, например, 115 000?

Цена данного опциона того же срока на тот же БА составляет 120 пунктов.

При нахождении фьючерса ниже 115 000 пунктов на дату экспирации покупатель опциона не будет его исполнять и потеряет премию, а наша прибыль составит 120 рублей с одного опциона. Точка безубытка данной позиции будет равна страйк + премия = 115 120 пунктов. При росте БА на экспирацию выше 115 120 пунктов мы, как и в предыдущем примере, будем иметь убыток, который на экспирацию будет линейно увеличиваться по мере роста фьючерса.

Видно, что во втором случае вероятность его неисполнения (и, соответственно, получения нами прибыли) существенно выше, т.к. БА нужно вырасти намного сильнее. Но и размер нашего вознаграждения (полученная премия) существенно меньше (120 пунктов против 1 180).

Чем дальше мы будем удалять страйк продажи опциона Call от текущей цены БА, чем меньше будет наша прибыль от сделки, но и более высокая вероятность ее получения.

Про продажу сильно далеких OTM опционов мы поговорим в следующих уроках, когда будем рассматривать вопросы создания позиции.