Онлайн-брокер Robinhood (NASDAQ: HOOD) планирует выйти на биржу 29 июля. И хотя дата проведения IPO еще может измениться, мы решили разобрать бизнес компании в преддверии этого события.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

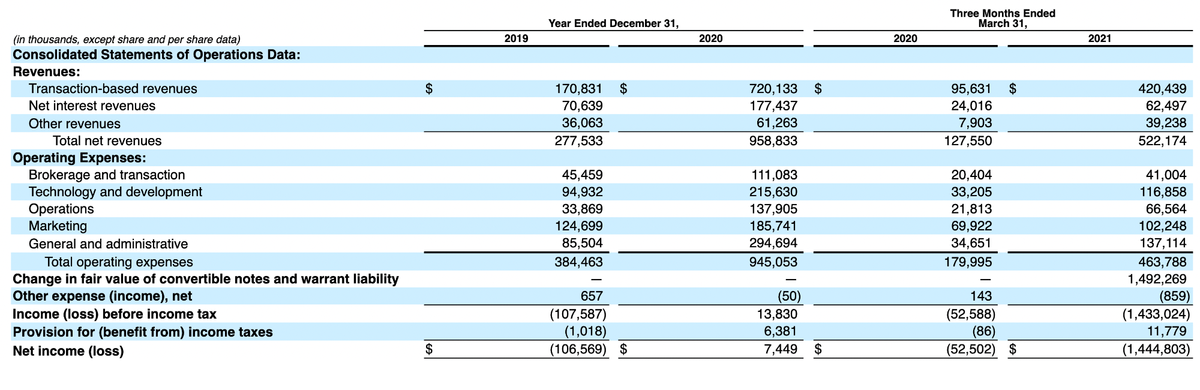

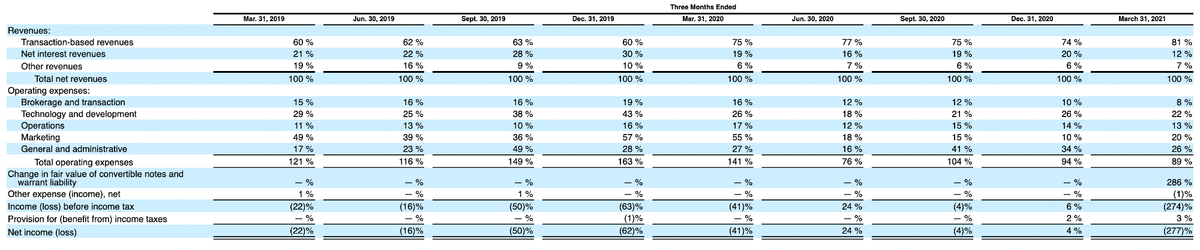

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

Скачать таблицу из отчета

На чем зарабатывают

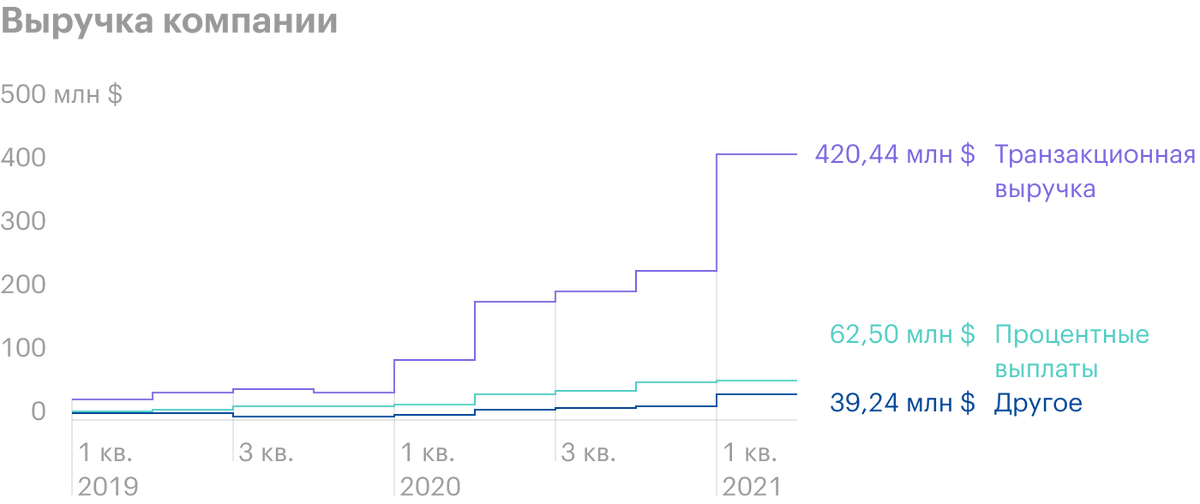

Нашим основным источником сведений о компании будет самая свежая версия ее регистрационного проспекта, полного красивых иллюстраций в духе работ французского художника-комиксиста Жана Жиро, известного также как Мёбиус. Согласно проспекту, выручка компании разделяется следующим образом.

Транзакционная выручка — 75,1%. Это то, что компания получает от пользователей с их операций с акциями, опционами и криптовалютами. Платформа не берет комиссию с пользователей, и доход здесь получается от платы за поток заказов.

Robinhood продает данные о сделках клиентов крупным финансовым компаниям, занимающимся торгами на бирже, например Virtu. Получая данные о движении запросов на акции, эти компании получают возможность заработать, прогнозируя движение цены. Robinhood тут получает процент от разницы между ценой спроса и ценой предложения.

Если вам кажется, что здесь пахнет обманом пользователей, то не только вам так кажется. Действительно, компания зарабатывает больше всего, когда разница между ценами получается максимально невыгодной для клиента.

В первом квартале 2021 года выручка сегмента разделялась по видам инструментов так:

- Опционы — 47,08%.

- Акции — 31,72%.

- Криптовалюты — 20,84%.

- Загадочное «другое» — 0,36%.

Процентные выплаты — 18,5%. Здесь компания зарабатывает на депозитах клиентов и предоставлении им кредитного плеча. В первом квартале 2021 года выручка сегмента разделялась по видам доходов так:

- Дача акций взаймы — 57%.

- Процентный доход от выдачи займов клиентам — 44,37%.

- Процентный доход от денег на депозите и акций — 1,77%.

- Другой процентный доход — 1,32%.

Итоговая сумма превышает 100%, и это нормально: из этого компания вычитает долю своих контрагентов, предоставляющих кредит, и в итоговой выручке получаются круглые 100%.

Другое — 6,4%. Это платная подписка Robinhood Gold, которая дает продвинутые опции для пополнения депозитов, аналитику, доступ к рыночным данным и к маржинальной торговле, а еще это различные комиссии с пользователей и перечисления-возмещения, которые получает компания.

Robinhood пока работает только в США.

Доходность компании скачет, но в целом можно сказать, что она скорее убыточная. 2020 год она закончила с итоговой маржой 0,77% за счет получения разового налогового вычета, операционная маржа составила 1,44% от выручки, но в первом квартале у нее вышел большой убыток.

Ценность в глазах платящего

Стоимость акций Robinhood в ходе IPO будет в диапазоне 38—42 $, что предполагает капитализацию в районе 35 млрд долларов. Разберемся, насколько такая оценка оправдана.

Важно понимать, что компания убыточная. В этом квартале она прогнозирует убыток в районе 487—537 млн, что будет меньше, чем в 1 квартале, — тогда убытки составили 1,4 млрд долларов. Убыточность — это уже жирный минус для любой компании в преддверии повышения ставок и удорожания займов.

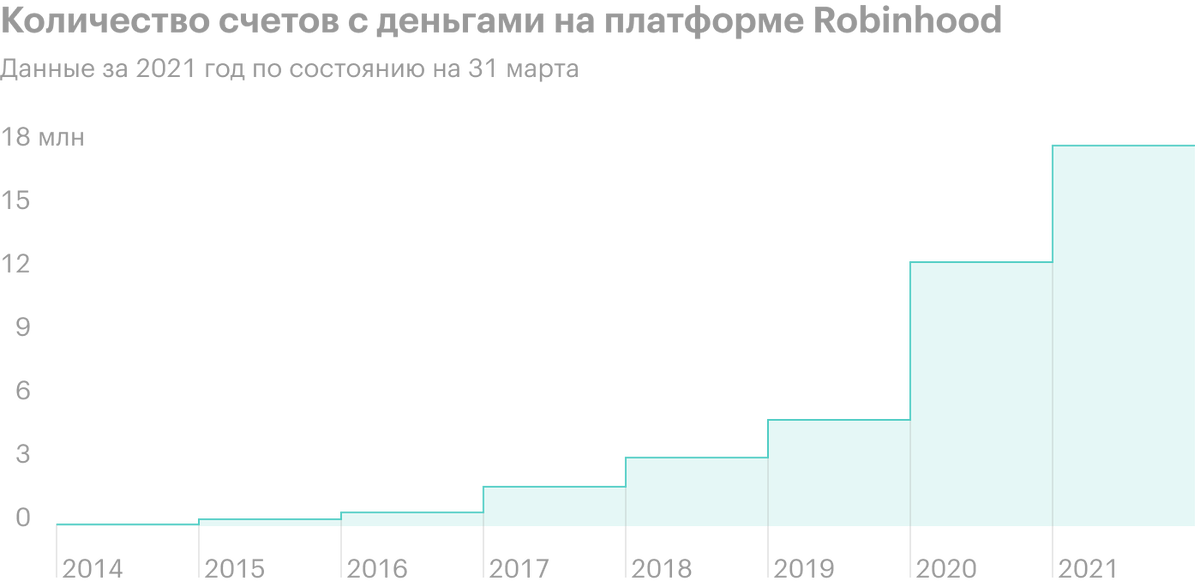

Если сравнивать Robinhood с крупнейшими конкурентами, то она не так уж и далеко от них по количеству клиентов: у Charles Schwab 32,3 млн активных счетов, у Fidelity — около 29 млн, а у Robinhood — 22,5 млн. Это довольно много, учитывая, что Robinhood гораздо моложе этих компаний.

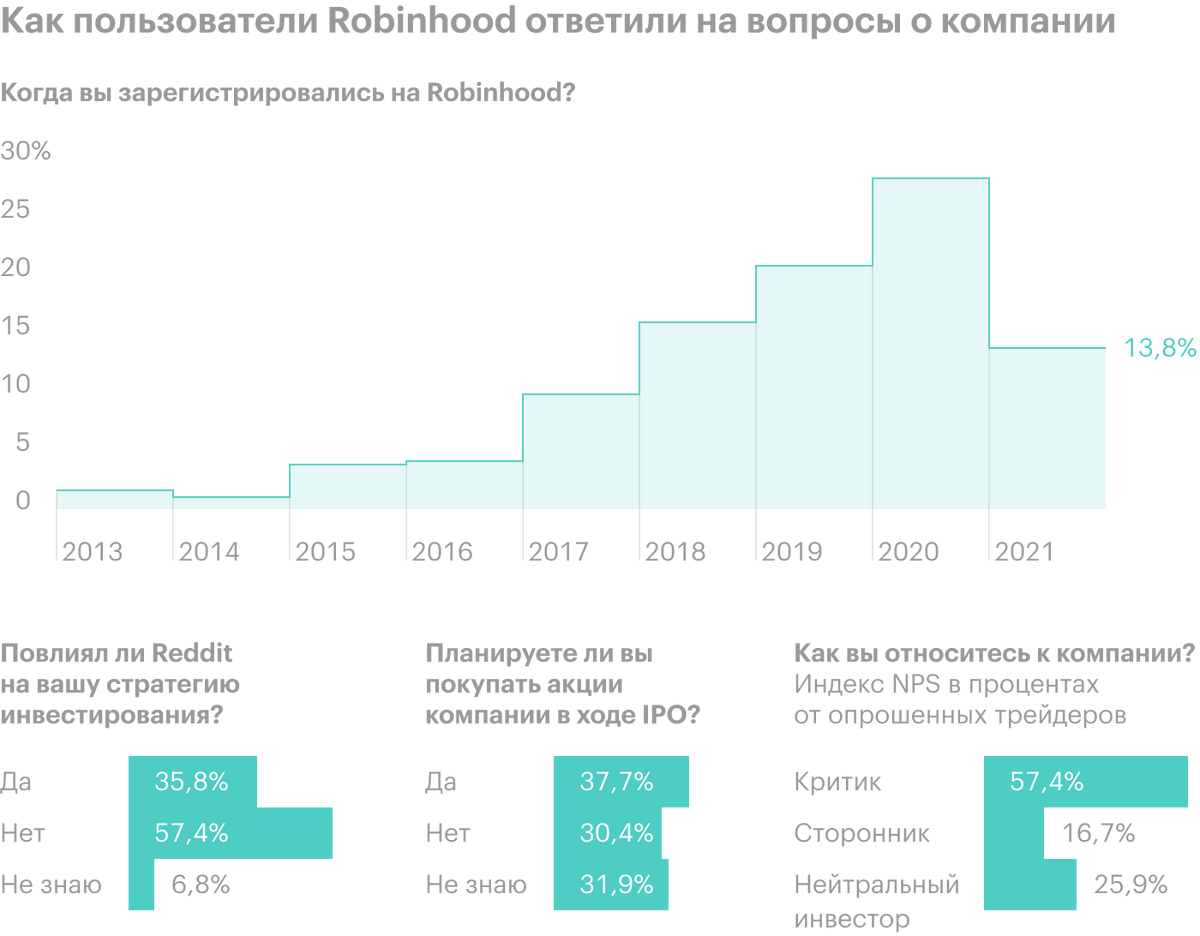

Robinhood появился на свет в 2013 году, а в конце 2020 у компании было 12,5 млн активных счетов. И динамика роста Robinhood действительно впечатляет.

Да, это прекрасно, но. Рост компании впечатляет, но тут есть оговорки: пользы от быстрорастущей клиентской базы для Robinhood не так много, как могло изначально показаться. У Robinhood примерно 69,65% от количества клиентов Schwab, но выручки у компании лишь 9,2% от уровня Schwab. Иными словами, Schwab эффективнее в плане извлечения денег из своей клиентской базы, пусть она и не растет такими же безумными темпами, как у Robinhood.

Сможет ли Robinhood сохранять такие же темпы роста в будущем? Тут есть некоторые сомнения.

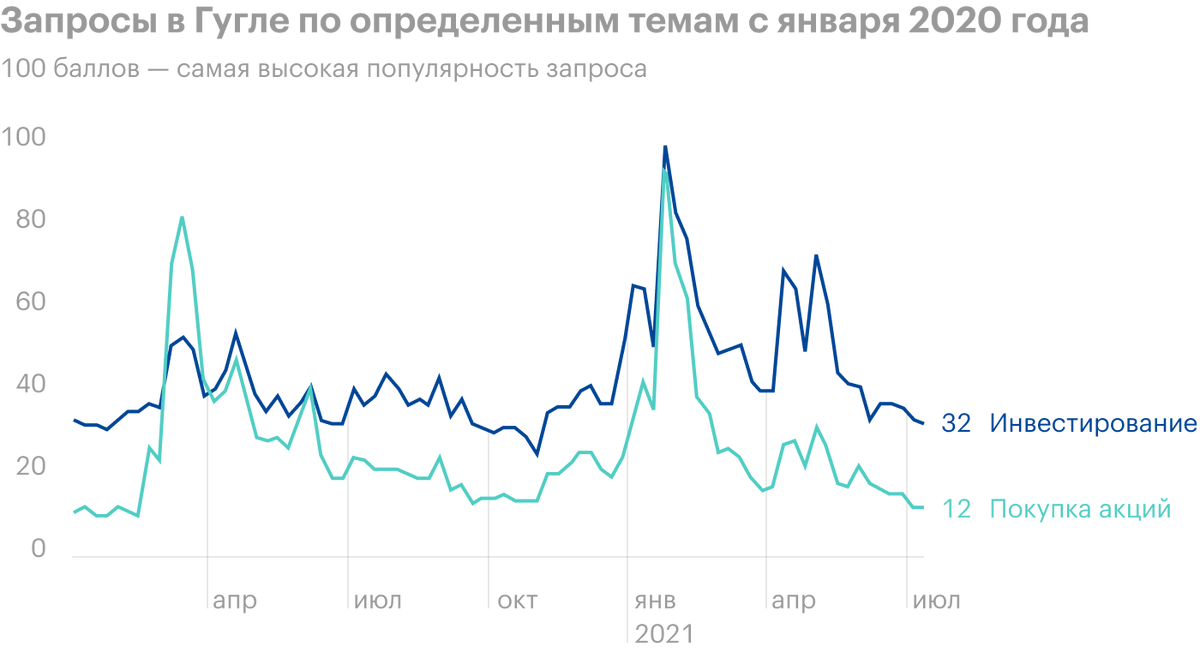

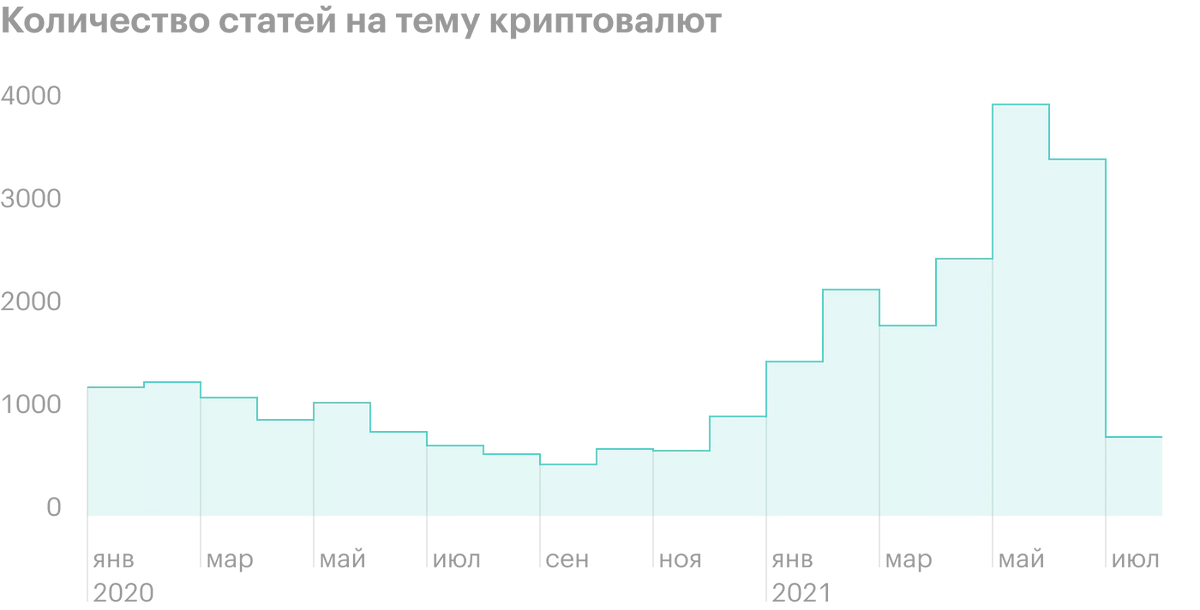

Судя по некоторым косвенным признакам: снижение запросов в Google про акции и уменьшение внимания прессы к криптовалютам, — темпы роста активности на платформе компании могут заметно снизиться в ближайшие месяцы — хотя здесь хотелось бы ошибиться.

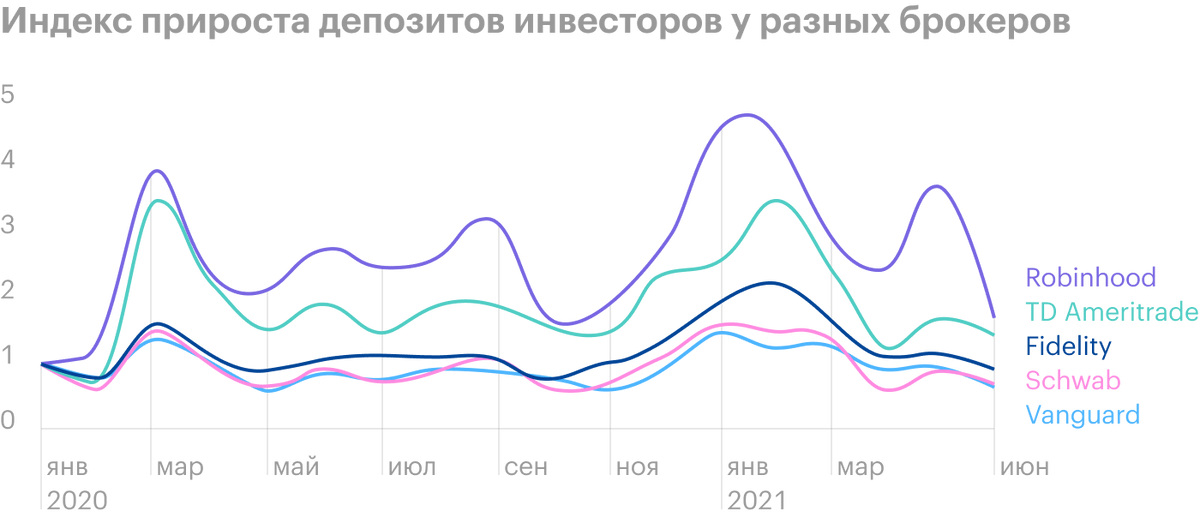

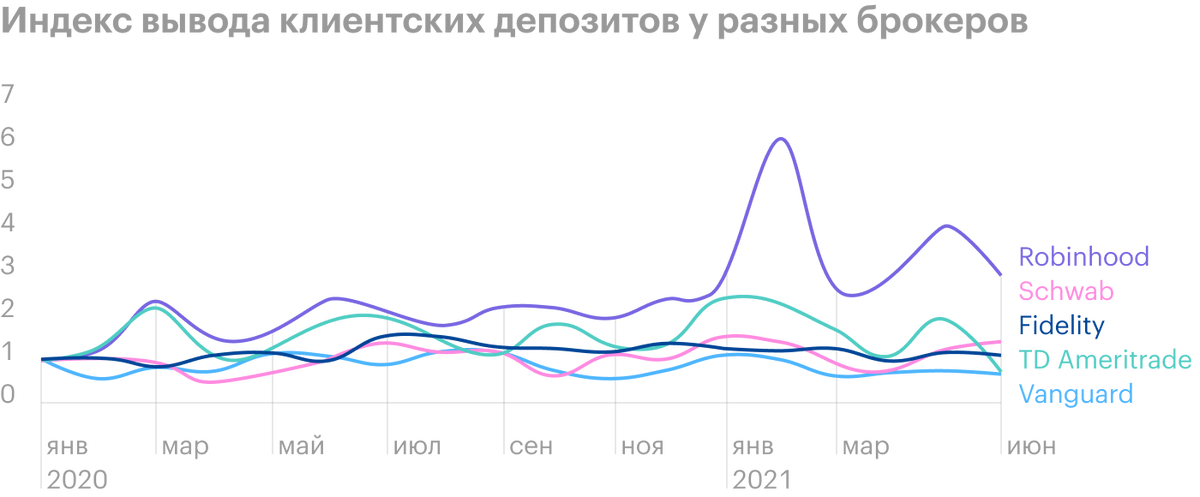

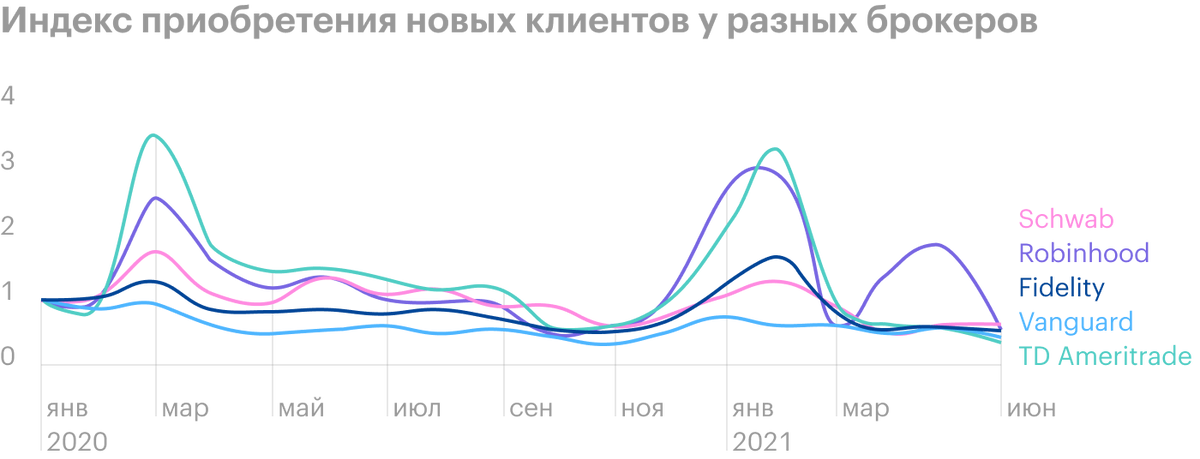

Впрочем, если посмотреть на такие метрики, как вывод денег со счета и ежемесячный прирост новых клиентов, то видно, что сейчас платформа уже не пользуется такой же популярностью, как раньше.

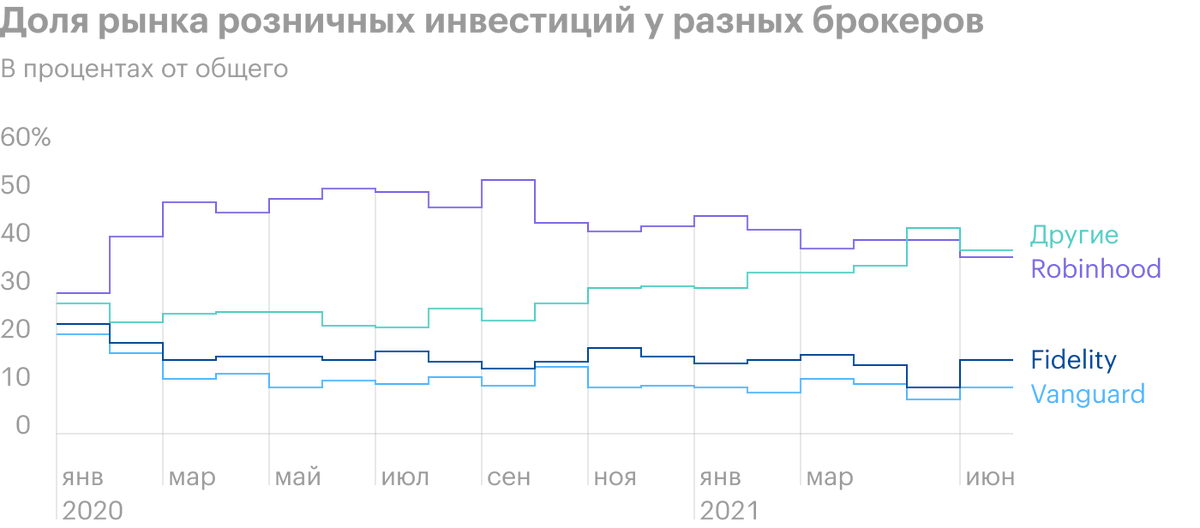

Доля Robinhood в нише розничного инвестирования не сильно выросла за минувшие полтора года, хотя она и достаточно заметна — 37% от рынка.

Нужно больше золота и зиккуратов

Обычно в случае разных растущих стартапов у компании есть возможность, что ее купит кто-то крупнее. Но в случае Robinhood это кажется сомнительным — если иметь в виду покупку компании по цене выше 35 млрд долларов. Она просто не так эффективна в плане извлечения денег из пользователей по сравнению с аналогами или конкурентами.

Если смотреть в квартальном разрезе, то TD Ameritrade и E-Trade в бытность свою независимыми компаниями получали каждая по 500 $ выручки с клиента, Schwab получает по 600 $ выручки с пользователя, а Robinhood — только 137 $. Маловато будет! Если оценивать ожидаемую капитализацию Robinhood с позиции «сколько стоит клиентский счет», то она выглядит переоцененной с учетом низкой рентабельности этих счетов: 1,5—1,6 тысячи долларов за счет у Robinhood — сравните с 1,8 тысячи долларов за счет у E-Trade — такая рентабельность была у нее, когда ее купил банк Morgan Stanley. Очевидно, что E-Trade стоила своих денег, поскольку извлекала намного больше денег из клиентских счетов. У Robinhood же клиенты значительно менее рентабельные.

Также следует принимать во внимание ограниченные технические и финансовые возможности Robinhood, которые привели к тому, что в первой половине этого года компания подвела пользователей: ее приложение ограничило операции пользователей с интересующими их ценными бумагами. А еще был ряд обрушений и ошибок ПО, который привел к потерям для многих пользователей. В итоге компании пришлось выплатить штрафов и компенсаций на почти 70 млн долларов. Думаю, что с расширением компании риски повторения таких случаев возрастают — и наверняка будет расти масштаб ущерба.

Поток не туда

Плата за поток заказов у компании дает слишком большой процент выручки — практически ¾ от всей. У Charles Schwab на это приходится лишь 5% выручки. И это большая проблема.

Ввиду очевидного конфликта интересов: брокер мотивирован давать клиентам наименее выгодные цены, чтобы зарабатывать на разнице, — эта практика небезосновательно считается, мягко говоря, неоднозначной.

Сейчас в США ведутся разговоры об ограничительных мерах в этом направлении, вплоть до запрета. Тут следует учитывать, что в других странах англосферы — Великобритании, Канаде и Австралии — плата за поток заказов у брокеров запрещена. Как бы не вышло так, что то же самое случится в США. Тогда Robinhood лишится основного источника выручки.

Но даже если этого не случится, сама структура бизнеса, построенного на продаже информации о потоке заказов своих клиентов, уязвима перед изменениями конъюнктуры. Информация такого рода имеет ценность в основном в периоды волатильности. Волатильность эта вместе с интересом розничных инвесторов может упасть — тогда упадет и спрос на информацию Robinhood. Конечно, компания развивает и другие источники дохода, но это требует времени и денег.

Впрочем, обеднение значительной части американцев сделает спекуляции на бирже нормой и повышенный уровень волатильности в долгосрочной перспективе сохранится. Так что, думаю, деньги за данные о потоке заказов будут платить хорошие — если только этот бизнес не запретят или ограничат законодательно. Это, впрочем, не отменяет того, что на промежутке одного-двух кварталов рынок может быть относительно спокойным, что может притормозить рост финансовых показателей Robinhood и, соответственно, привести к падению акций.

А могут и бритвой по горлу полоснуть

У среднестатистического пользователя Robinhood на счету около 240 $ — гораздо меньше, чем у пользователя того же Charles Schwab, — там у пользователей в среднем 320 тысяч на счету. Но с такой аудиторией компания заняла неплохую нишу: толпа жадных и не очень богатых инвесторов стала играть большую роль на рынке во многом благодаря Robinhood. И эта связь, похоже, может стать еще крепче после выхода компании на биржу.

Согласно опросу, пользователи Robinhood в порядке возрастания используют приложение компании для следующих операций:

- Торговля акциями и ETF.

- Торговля криптовалютами.

- Торговля долями акций.

- Торговля опционами.

- Получение дохода с денег на депозите.

Аж 35% от акций, которые Robinhood планирует выставить на IPO, зарезервируют отдельно для продаж клиентам компании. Это больше, чем обычно бывает в таких случаях: в ходе IPO компании обычно резервируют под продажу индивидуальным инвесторам около 10% акций, остальное получают банки и фонды.

Сейчас сложно сказать, чем это обернется, поскольку в аналогичных примерах исход бывал очень разным. Акции могут как вырасти, так и упасть — в зависимости от поведения инвесторов и уровня технической реализации идеи. Например, Facebook в ходе IPO выделила на частных инвесторов около 25% акций в 2012 и акции упали в день IPO. Хотя в долгосрочной перспективе это не играет большой роли: та же Facebook за минувшие 9 лет ускакала очень далеко от цены IPO.

Еще возможен вариант с сильным падением акций от шорта самими пользователями. Казусы с ограничением операций с популярными акциями и отключением сервиса в неподходящий момент некоторые из них воспринимают как попытку Robinhood помочь своим крупным институциональным инвесторам снизить убытки, которые те потерпели от набегов розничных инвесторов на «мемные» акции. Так что как бы не получилось, что разгневанные пользователи Robinhood начнут шортить ее акции. Впрочем, акции могут и вырасти: как ни крути, платформа популярная и разрекламированная.

Заговор с целью разделения классов

Как это водится у стартапов, у компании будет два класса акций — А и B. Класс А, который будет торговаться на IPO, дает по голосу на акцию. Акции класса B, которые находятся у руководства компании, дают больше голосов на акцию. У руководства компании — а эти люди по совместительству еще и ее основатели — будет 55,3% голосов. Это может стать проблемой, поскольку они могут предпринимать решения, которые будут идти вразрез с интересами основной массы акционеров-миноритариев. Например, они могут отказаться продавать компанию или могут ввязаться в череду дорогостоящих покупок с целью расширения бизнеса Robinhood.

Шутка-мишутка

Очень важный момент для понимания: согласно проспекту, в первом квартале 2021 года 34% выручки компании от транзакций с криптовалютой дали операции клиентов с криптовалютой Dogecoin, то есть 6% от всей выручки компании в том квартале. Компания предупреждает инвесторов о том, что если интерес пользователей к Dogecoin упадет и это падение не будет уравновешено ростом транзакций с другой валютой, то выручка может серьезно пострадать.

Резюме

Компания стоит дорого, а ее перспективность выглядит сомнительно, учитывая структуру бизнеса. На мой взгляд, эти акции представляли бы больший интерес в случае, если бы они стоили раза в два дешевле. Что не отменяет возможности того, что на IPO Robinhood получится хорошо заработать, если спекулятивный спрос на эти бумаги будет достаточно высоким. Например, даже у находящейся в ситуации похуже Airbnb IPO прошло вполне удачно.