ConocoPhillips (NYSE:COP) — ведет свой бизнес в 15 странах и ежедневно добывает 1,588 млн баррелей нефти при общих доказанных запасах в 4,5 млрд баррелей на конец 2020 года. Действующее название компания получила после слияния в конце 2001 года двух фирм: Conoco Inc. и Phillips Petroleum Company.

О компании

Основная деятельность ConocoPhillips — это разведка и добыча нефти и природного газа. Бизнес компании разделен на следующие сегменты.

Lower 48. Ключевой сегмент, состоящий из месторождений в США и Мексиканском заливе. В 2021 году ConocoPhillips объявила о двух сделках M&A, которые позволили нарастить производственные мощности в Пермском бассейне. В начале года был куплен конкурент Concho Resources, ведущий свои операции в Нью-Мексико и Западном Техасе, а позже 20 сентября совет директоров анонсировал приобретение активов Shell в США.

Аляска. ConocoPhillips в этом регионе — крупнейший производитель сырой нефти, которую он добывает на двух крупнейших месторождениях Северной Америки, расположенных на северном склоне Аляски: Прудо-Бей и Купарук. Сюда включен еще один нефтяной участок, находящийся на западном склоне: Альпийское поле.

Европа, Ближний Восток и Северная Африка. Сегмент состоит из активов, расположенных в норвежском секторе Северного моря, Норвежском море, Катаре и Ливии.

Азиатско-Тихоокеанский регион. Здесь ConocoPhillips работает в Китае, Индонезии, Малайзии и Австралии.

Канада. Компания разрабатывает два месторождения — Montney в Британской Колумбии и нефтеносные пески Surmont в Альберте.

Другие страны. Сегмент состоит из активов в Колумбии, Аргентине, Чили, Венесуэле и Эквадоре.

Корпоративные и другие расходы. В этом сегменте учитывается маркетинговая деятельность, энергетическое партнерство и собственные нефтяные технологические программы.

Структура доходов ConocoPhillips, млрд долларов

| Выручка | Доля в общем результате | |

|---|---|---|

| Lower 48 | 5,887 | 62% |

| Аляска | 1,418 | 15% |

| Европа, Ближний Восток и Северная Африка | 1,165 | 12% |

| Азиатско-Тихоокеанский регион | 0,630 | 6% |

| Канада | 0,450 | 5% |

| Другие страны | 0,002 | 0% |

| Корпоративные и другие расходы | 0,004 | 0% |

Структура продаж ConocoPhillips по странам, млрд долларов

| Выручка | Доля в общем результате | |

|---|---|---|

| США | 7,308 | 76% |

| Норвегия | 0,618 | 6% |

| Канада | 0,450 | 5% |

| Ливия | 0,290 | 3% |

| Великобритания | 0,257 | 3% |

| Малайзия | 0,252 | 3% |

| Индонезия | 0,207 | 2% |

| Китай | 0,171 | 2% |

| Другие страны | 0,003 | 0% |

Структура продаж ConocoPhillips по энергоносителям, млрд долларов

| Выручка | Доля в общем результате | |

|---|---|---|

| Нефть | 5,797 | 61% |

| Газ | 2,812 | 29% |

| Битум | 0,622 | 7% |

| Сжиженный природный газ | 0,325 | 3% |

Стратегия ConocoPhillips 2022—2031

В конце июня 2021 года совет директоров анонсировал новый десятилетний план развития до 2031 года, цели по которому в сентябре компания увеличила дополнительно после покупки американских активов Shell в Пермском бассейне.

Основные пункты:

- После приобретения Concho Resources менеджмент планирует ежегодно экономить за счет синергии до миллиарда долларов.

- ConocoPhillips рассчитывает, что в течение следующих 10 лет получит операционный доход в размере ~ 165 млрд долларов и свободный денежный поток в размере ~ 80 млрд долларов, если средняя цена за баррель нефти марки WTI будет 50 $.

- Компания ожидает, что капитальные затраты в следующие десять лет составят в среднем около 8 млрд долларов в год, что приведет к совокупному ежегодному росту производства примерно на 3%. Прогноз на 2021 год по капитальным затратам — 5,3 млрд долларов.

- Менеджмент планирует до 2031 года вернуть своим акционерам порядка 75 млрд долларов за счет денежных средств от операционной деятельности. В 2021 году совет директоров на эти цели отправит 6 млрд долларов: 2,3 млрд долларов через выплату дивидендов, остальное — через обратный выкуп. Текущая годовая доходность — 7%.

- Компания предполагает, что рентабельность вложенного капитала ROCE будет расти на 1—2 процентных пункта в год и увеличится с текущих значений 6% до 13% в 2026 году и до 20% в 2031 году.

- Руководство ожидает, что долговая нагрузка общества до 2031 года останется ниже одной годовой CFO. Если средняя цена за баррель нефти марки WTI будет 50 $, то значение «Чистый долг / CFO» упадет с 1× в 2022 году до 0,4× в 2026 году и до 0,3× в 2031 году.

- ConocoPhillips к 2050 году рассчитывает достичь нулевых значений по выбросам в атмосферу.

Эта десятилетняя программа призвана, по мнению менеджмента, увеличить эффективность работы ConocoPhillips и поможет выполнить три главные среднесрочные цели общества: обеспечивать мир доступной энергией путем инвестирования в ресурсы с наименьшими затратами, показать конкурентоспособные финансовые результаты и продемонстрировать лидерство в ESG-повестке.

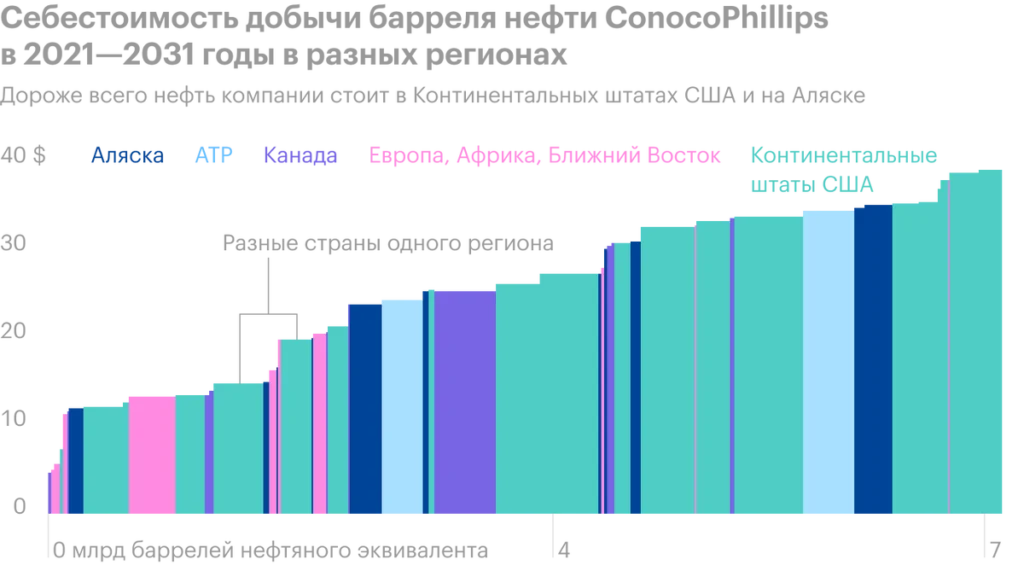

Помимо этого, стратегия 2022—2031 должна привести к снижению себестоимости добычи нефти с текущих 30 $ до менее чем 28 $ в среднем по всем подразделениям и до менее чем 25 $ в среднем по всем подразделениям, но без Lower 48.

Дивиденды и байбэк

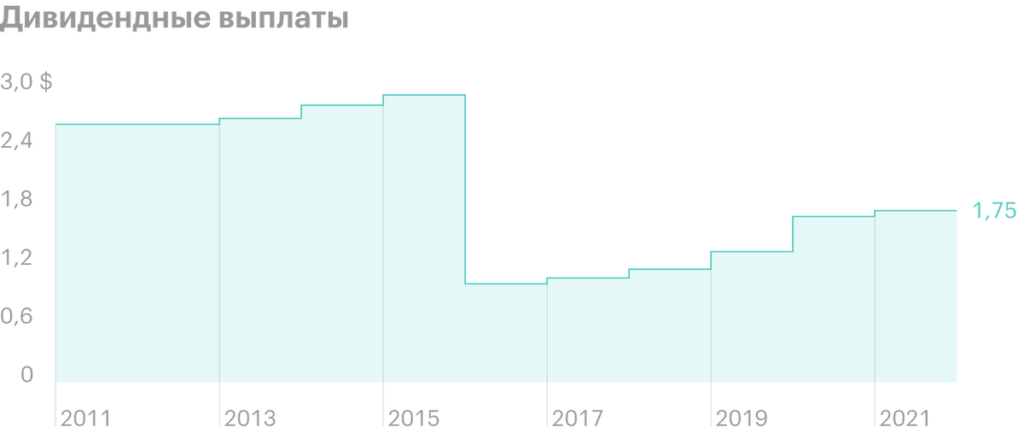

ConocoPhillips проводит довольно неоднородную программу распределения прибыли. В 2012 году совет директоров выделил нефтеперерабатывающий бизнес в отдельную компанию — Phillips 66. После этого менеджмент решил не уменьшать дивидендные выплаты и не сокращать капитальные затраты, а снизить только байбэк до 0. Все это произошло из-за сильной конъюнктуры рынка: цены на нефть марки WTI в те времена были выше 100 $.

Но уже спустя три года цены на нефть упали в два раза до 50 $, и у компании начала расти долговая нагрузка. Видя эти негативные данные, руководство вышло из высокозатратных сфер бизнеса и переориентировалось на инвестиции с более коротким циклом. Это привело к тому, что в 2016 году совет директоров снизил годовые дивидендные выплаты на 76% до 1 $, капитальные затраты — на 52% до ~ 5 млрд долларов, но взамен возвратил байбэк.

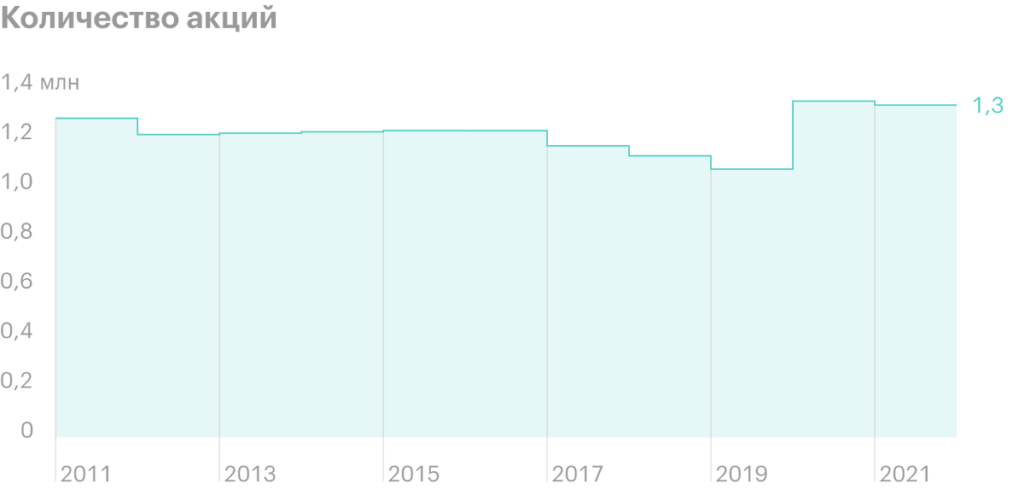

Еще одно важное событие для компании — недавняя покупка конкурента, которая увеличила уставной капитал нефтяного гиганта. В конце 2020 года ConocoPhillips и Concho Resources объявили о сделке, по которой 1 акция последней компании обменивалась на 1,46 акции ConocoPhillips.

Текущие результаты

ConocoPhillips в последние 5 лет не может похвастаться устойчивыми финансовыми показателями — всему виной нестабильные цены на нефть. В 2016 году цены падали ниже 30 $ на фоне отсутствия баланса на рынке из-за сланцевой революции в США. В 2017 году компания провела огромное разовое списание в 6,6 млрд долларов из-за обесценивания активов в США и в Австралии. В 2020 году пандемия и карантинные ограничения снизили нефтяные котировки ниже 10 $.

Финансовые результаты за последние 5 лет, млрд долларов

| Выручка | EBITDA | Чистая прибыль | Чистый долг | |

|---|---|---|---|---|

| 2016 | 24,360 | 3,532 | −3,615 | 23,665 |

| 2017 | 32,584 | 4,230 | −0,855 | 13,378 |

| 2018 | 38,727 | 15,929 | 6,257 | 9,053 |

| 2019 | 36,670 | 15,614 | 7,189 | 9,807 |

| 2020 | 19,256 | 2,381 | −2,701 | 12,378 |

| 6м2021 | 20,770 | 8,547 | 3,073 | 13,402 |

Сравнение с конкурентами

| EV / EBITDA | P / E | P / BV | Чистый долг / EBITDA | |

|---|---|---|---|---|

| ConocoPhillips | 9,07 | 41,29 | 1,73 | 1,35 |

| Exxon Mobil | 10,11 | Отриц. | 1,43 | 2,03 |

| Chevron | 9,55 | 51,1 | 1,38 | 1,55 |

| Royal Dutch Shell | 5,69 | 29,11 | 0,96 | 1,65 |

| TotalEnergies | 5,51 | 17,32 | 1,07 | 0,98 |

Аргументы за

Низкая себестоимость добычи нефти. Компания показывает сильные результаты в сравнении с остальными компаниями. На текущий момент себестоимость ConocoPhillips равна 30 $ против 36,5—45 $ в среднем по отрасли, к 2031 году в планах у менеджмента снизить это значение до 28 $.

Высокий уровень распределения прибыли. Согласно стратегии компании 2022—2031, компания в следующие десять лет вернет акционерам порядка 75 млрд долларов. В среднем ежегодно выходит сумма в размере 7,5 млрд долларов, при текущей капитализации в 76 млрд долларов получается доходность около 10%.

Топ 15. ConocoPhillips — значимый игрок не только в американском энергетическом секторе, но и в общемировом. По капитализации компания входит в 15 крупнейших нефтегазовых компаний в мире.

Чистый долг. Благодаря низкой долговой нагрузке обладает финансовой устойчивостью, что и продемонстрировал кризисный 2020 год, когда многие сырьевые компании обнулили свои дивидендные выплаты, ConocoPhillips в это время продолжала платить. На текущий момент чистый долг компании составляет 13,402 млрд долларов, а мультипликатор «Чистый долг / EBITDA» равен 1,35.

M&A-сделки. За счет новых приобретений в 2021 году — Concho Resources и американских активов Shell — компания увеличила собственные инвестиционные цели до 2031 года и увеличила текущий квартальный дивиденд с 0,43 до 0,46 $.

Аргументы против

Нефтяной бизнес. Такой бизнес несет репутационные риски: нефтяная промышленность загрязняет нашу планету. К сожалению, ConocoPhillips не смогла пройти мимо данной проблемы и попала в антирейтинг компаний, которые за последние 45 лет выбросили в атмосферу наибольшее количество углекислого газа.

Законодательные инициативы в США. К 2035 году мэр Нью-Йорка и губернатор Калифорнии хотят запретить продажу автомобилей с бензиновым двигателем. Учитывая, что основные добывающие активы у компании расположены в США и Америка занимает более 75% в структуре продаж ConocoPhillips, данный закон омрачает долгосрочные перспективы компании.

Оценка. Если сравнивать с американскими лидерами нефтяного сектора, то ConocoPhillips стоит немного дешевле, но если посмотреть на европейских конкурентов — Royal Dutch Shell и TotalEnergies, то они торгуются по мультипликаторам, которые почти в 2 раза ниже, чем у рассматриваемой компании.

Что в итоге

ConocoPhillips — это крупная нефтяная компания, которая в следующие 10 лет может ежегодно возвращать акционерам 10%. Это должно заинтересовать тех, кто полагает, что пик спроса на нефть еще впереди и текущая просадка энергетических компаний — это хороший повод для покупки.