Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции производителя погрузчиков Hyster-Yale Materials Handling (NYSE: HY), чтобы заработать на росте спроса на продукцию компании.

Потенциал роста и срок действия: 14% за 14 месяцев; 50% за 5 лет; 109% за 10 лет. Все без учета дивидендов.

Почему акции могут вырасти: у этого бизнеса есть перспективы.

Как действуем: берем акции сейчас по 47,37 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира. Как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

HY проектирует и производит автопогрузчики, а также оказывает услуги в этой сфере. Согласно годовому отчету, выручка компании разделяется так:

- Автопогрузчики — 76%.

- Запчасти — 14%.

- Услуги, сдача техники в аренду — 5%.

- Bolzoni. Детали для автопогрузчиков — 5%.

Как выглядит продукция компании, можно посмотреть в ее презентации.

Список конечных пользователей продукции компании весьма широк: клиенты есть во всех отраслях. Если смотреть на продажи автопогрузчиков компании в Северной Америке, то картина выходит следующая:

- Розница и товары долгого срока службы — 34%.

- Еда и напитки — 18%.

- Промышленность — 28%.

- Логистика — 20%.

Выручка компании по странам и регионам:

- США — 58,34%.

- Европа, Ближний Восток и Африка — 26,19%.

- Другие страны и регионы — 15,47%.

Аргументы в пользу компании

Дешево, надо брать! Цена HY почти в 4 раза ниже ее годовой выручки. А еще акции подешевели в 2 раза с февраля на фоне беспокойства инвесторов относительно логистических издержек компании. Капитализация у HY всего лишь 796,8 млн долларов, так что акции могут легко отскочить просто благодаря спекуляциям инвесторов.

Oh, HY, Mark. Вполне можно ожидать роста продаж HY на фоне перестройки логистического сектора США. Компании во всех отраслях будут больше инвестировать в развитие своих складов и создание систем хранения больших объемов товара. Частично тут также играет роль рост онлайн-коммерции, но главным драйвером роста бизнеса HY будет ситуация с постоянными логистическими провалами. Теперь товар компаниям нужно запасать в большом количестве, потому что вовремя и недорого уже не подвезут.

Учитывая, что США предстоит ставить рекорды в розничной торговле в этом сезоне ноябрьских и декабрьских праздников, можно ожидать роста инвестиций в складское оборудование уже здесь и сейчас. Скорее всего, только сезоном 2021—2022 компании не ограничатся и будут активно развивать свои складские мощности еще как минимум несколько лет — с позитивными последствиями для HY.

ESG. У компании есть подразделение Nuvera Fuel Cells, которое занимается проектированием и производством блоков питания транспорта на водородной энергии. Оно чудовищно убыточное: итоговая маржа там −656% от выручки, — и дает направление только 0,13% выручки компании. Но водород считается «идеологически правильным» направлением у инвесторов, настроенных на прогрессивную повестку. Будем считать, что это добавит привлекательности акциям HY. Еще у нее 32% выручки приходится на электрические автопогрузчики. В сумме «экологические потуги» вполне могут привлечь к акциям HY этически озабоченных инвесторов, и это будет дополнительным плюсом в карму HY при доступе к кредитам.

Дребеденды. Компания платит 1,29 $ дивидендов на акцию в год, что дает 2,72% годовых. Это почти в 2 раза выше среднего по S&P 500 и уже само по себе могло бы привлечь в акции множество любителей работающих денег. А это может сильно повлиять на стоимость акций HY.

Могут купить. Учитывая все указанные достоинства, компанию вполне может купить кто-то крупнее. В своей нише по объемам продаж HY занимает шестое место в мире — ее вполне может купить, например, Toyota. P / E у HY не очень наглый — 31, поэтому не думаю, что ее стоимость вызовет у потенциального покупателя большие сомнения.

Что может помешать

Медок и холодок. 44% выручки компании дают автопогрузчики с двигателями внутреннего сгорания. В долгосрочной перспективе можно ожидать увеличения давления инвесторов на компании, производящие или покупающие такую технику. Конечно, у HY есть тряпка, чтобы трясти перед носом у зеленых: водородное топливо и электропогрузчики. Но тут также возможно, что накрученный зелеными корпоративный сектор начнет отказываться от обычной техники в массовом порядке, что негативно повлияет на отчетность HY.

Прекрасное далеко. Сейчас сложно оценить перспективы и прогресс автоматизации складов, но есть очень высокая вероятность, что со временем автопогрузчики, управляемые людьми, уступят место автоматизированным погрузчикам. Возможно, и сама HY начнет разрабатывать роботов-автопогрузчиков, но это потребует очень много времени и денег.

Есть два класса… У компании, совсем как у убыточных ИТ-стартапов, есть два класса акций — А и Б: класс Б дает 10 голосов на акцию — против голоса на акцию типа А. Большая часть акций класса Б принадлежит семье потомков основателя компании, которой таким образом принадлежит 72% голосов компании. Эти люди вполне могут принимать решения, которые будут противоречить интересам миноритарных акционеров. Например, потомки основателя HY могут отказаться продавать компанию.

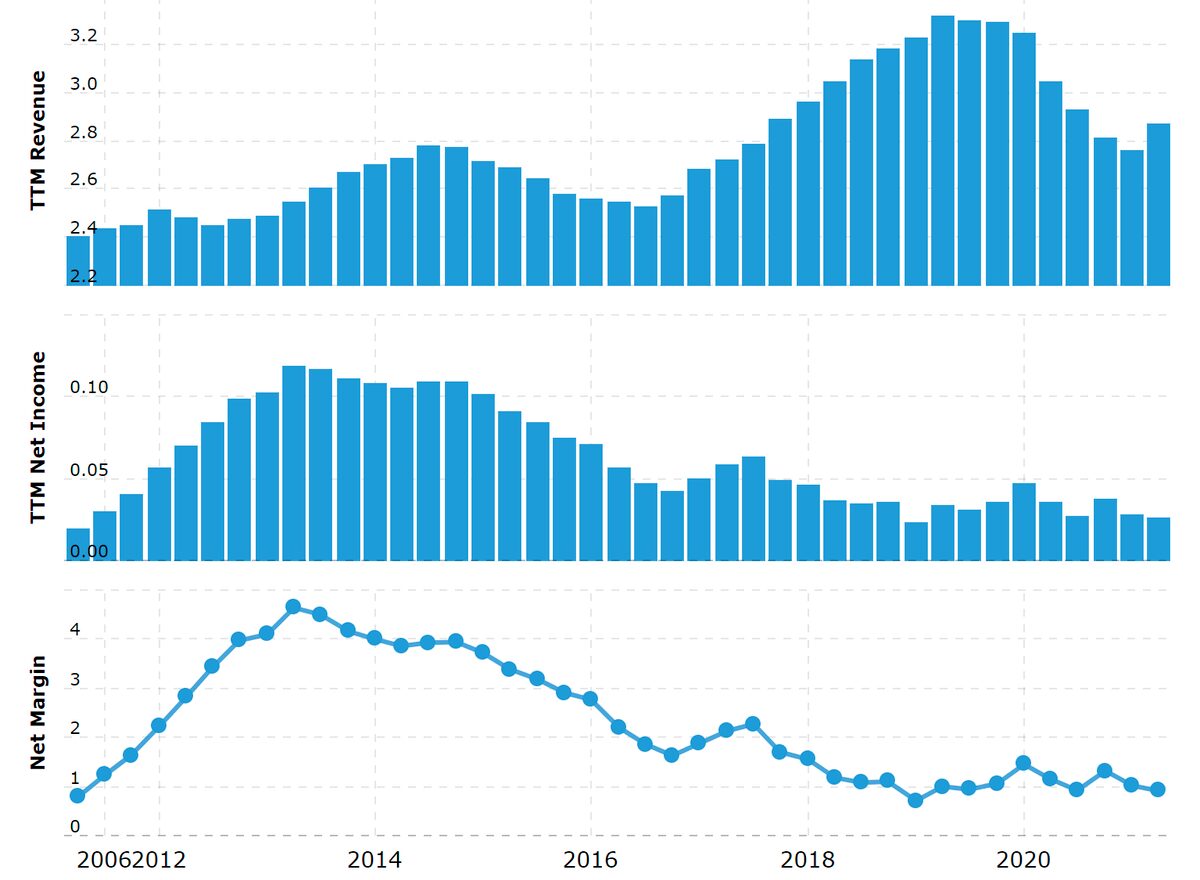

Обоюдоострый меч. Компания будет страдать от логистических сложностей, подорожания сырья и стоимости труда. Итоговая маржа у нее очень небольшая — 0,91% от выручки. Так что весьма велика вероятность, что в этом квартале компании придется зафиксировать убыток — или что прибыль окажется хуже ожиданий инвесторов.

Бухгалтерия. У компании очень большой объем задолженностей: 1,361 млрд долларов, из которых в течение года нужно будет погасить 863,1 млн. Денег в ее распоряжении не очень много: 87,5 млн на счетах и 470,4 млн задолженностей контрагентов, так что, скорее всего, долговое бремя увеличится.

На дивиденды у компании уходит 21,4 млн долларов в год — примерно 71,3% от ее прибыли за минувшие 12 месяцев. Учитывая упомянутые выше сезонные сложности и просто объем задолженностей, выплаты могут порезать, а это, в свою очередь, приведет к падению акций. Также большой долг будет вызывать недоверие части инвесторов в преддверии поднятия ставок: принимая во внимание грядущее подорожание кредитов, инвесторы могут обходить стороной компании с большими долгами.

Что в итоге

Берем акции сейчас по 47,37 $. А дальше есть несколько вариантов:

- дождаться, когда акции будут стоить 54 $. Это гораздо ниже их исторических максимумов, и думаю, что этого уровня мы достигнем за следующие 14 месяцев;

- дождаться роста до 71 $. Этого уровня мы, вероятно, можем достичь за следующие 5 лет;

- дождаться роста акций до февральских максимумов в 99 $. Тут лучше рассчитывать на 10 лет.

Но все же поглядывайте на новостной раздел сайта компании: дабы в случае отмены или сокращения дивидендов успеть сбросить акции на СПб-бирже до того, как на эти новости отреагируют российские инвесторы.