Сейчас у нас равномерно спекулятивная мысль: взять компанию ACI Worldwide (Насдак: ACIW), производящую ПО для проведения электронных платежей, чтоб получить доход на позитивной ситуации.

Потенциал роста и срок деяния: тринадцать процентов за 14 месяцев; десять процентов в год в протяжении пятнадцать лет.

Почему акции могут вырасти: безналичные платежи — это будущее.

Как действуем: берем на данный момент по 37,05

На чем компания ACI Worldwide зарабатывает

Компания предоставляет услуги в сфере проведения электронных платежей. В соответствии с отчету компании, выручка делится на последующие сегменты:

- Доступ к пасмурной площадке компании по подписке — шестьдесят процентов.

- Лицензии — девятнадцать процен тов. Покупка права на внедрение ПО компании на длинный срок.

- Техническая поддержка — шестнадцать процентов. Разные тарифные планы обслуживания.

- Услуги — пять процентов. Услуги установки и изменения собственного ПО на предприятиях клиентов, также оказание консультаций, обучение и тестирование.

Кроме того на структуру выручки компании можно поглядеть и в разрезе по видам оказываемых услуг, чтоб узреть, какой тип услуг для нее прибыльнее:

- Доступ к ПО компании по просьбе — 59,42 %. Услуги, которые компания оказывает банкам, торговцам и тем, кто выставляет счет во время, когда они совершают платежные операции. Практически это пасмурный сектор. Скорректированная EBITDA сектора — 19,45 %.

- Доступ к ПО на предприятиях клиентов — 40,58 %. Выручка с тех клиентов, кто употребляет ПО ACI на собственных серверах либо серверах посторониих компаний. Компания предоставляет клиентам возможность держать под контролем ПО ACI без помощи других. Скорректированная EBITDA сектора — 59,37 % от его выручки.

Еще можно поглядеть на выручку компании по видам клиентов, чтоб осознать, кто из них для нее рентабельнее:

- Те, кто выставляет счет, — 45,31 %. Компании, которые работают в сфере потребительских денег, страхования, здравоохранения, высшего образования, ЖКХ, кабинета министров и ипотечного предоставления кредита. Скорректированная EBITDA сектора — 23,04% от его выручки.

- Торговцы — 11,5 %. Личные продавцы продуктов и услуг. Скорректированная EBITDA сектора — 35,57 % от его выручки.

- Банки — 43,19 %. Скорректированная EBITDA сектора — 59,37 % от его выручки.

Выручка по государствам и регионам:

- США — 64,16 %.

- Остальные государства Америк — 5,64 %.

- Европа, Ближний Восток и Африка — 22,65 %.

- Азиатско-Тихоокеанский регион — 7,55 %.

Аргументы в пользу компании

Это финтех. Отраслевая специфика компании уже означает как стратегические, так и тактические преимущества для ACI.

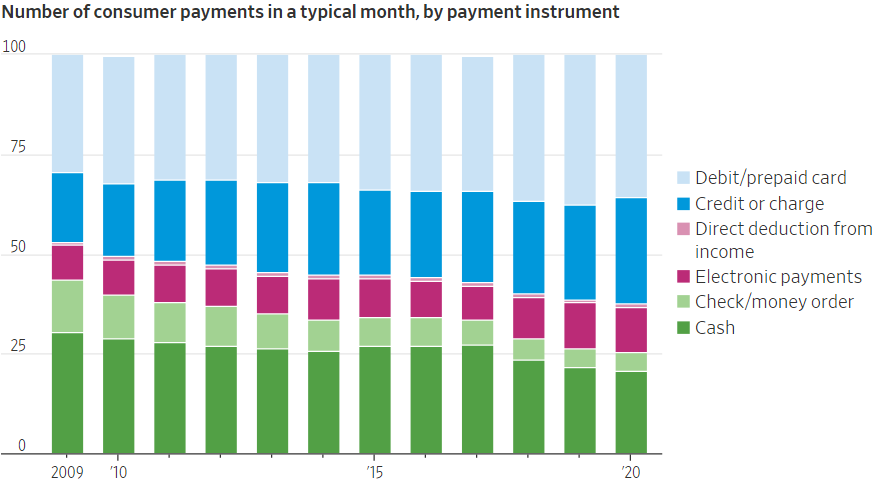

К числу первых относится общемировая экономическая конъюнктура: наличные платежи постепенно вытесняются безналичными. Пандемия ускорила этот процесс, но все эти тенденции были и до коронакризиса. Так что с ACI вы оказываетесь «на побеждающей стороне истории».

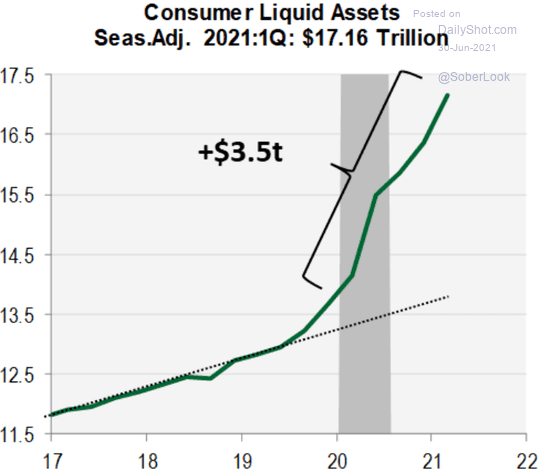

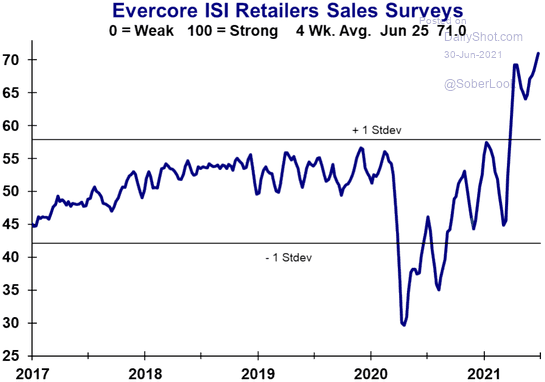

А что касается тактических преимуществ, то сейчас в США можно увидеть редкое сочетание роста уверенности потребителей и доступных им средств вместе с позитивными сигналами представителей розницы. Поэтому вполне можно ожидать роста объемов платежей в Америке в ближайшие полгода. Ну а чем больше платежей — тем больше работы и выручки у ACI.

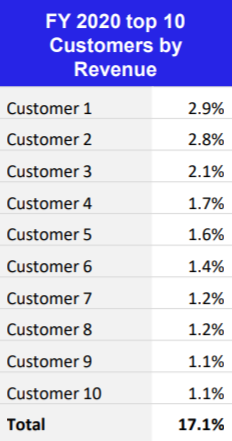

Нет страшной концентрации. Согласно отчету компании, ни один из клиентов не дает ей больше 10% выручки. Десять самых крупных клиентов компании дают ей лишь 17,1% выручки, на самого крупного из этой десятки приходится 2,9%, а на самого маленького — 1,1%. Это хорошо: потеря кого-то из крупных клиентов не сильно испортит общую картину.

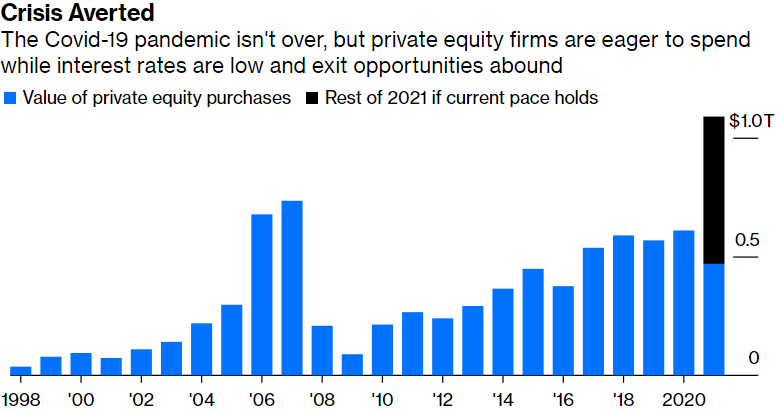

«Ты маленькая рыбка, Чиро». Нынче частные фонды скупают компании в больших количествах. ACI выглядит как не самый плохой вариант для покупки каким-нибудь фондом по ряду причин. Финтех — это перспективная отрасль, а бизнес компании радует надежностью. Возобновляемые источники доходов от подписок и продлеваемых контрактов дают 87% выручки, что делает бизнес компании предсказуемым.

У компании не самый маленький P / E — 46,28, но он не идет ни в какое сравнение с ценой Paymentus, у которой P / E исчисляется сотнями. В абсолютных цифрах ACI тоже стоит не очень много: капитализация — 4,38 млрд долларов. Покупка компании кем-нибудь по самой высокой цене из всех возможных будет каплей в море слияний и поглощений в этом году, когда общий объем сделок составляет 470,1 млрд долларов.

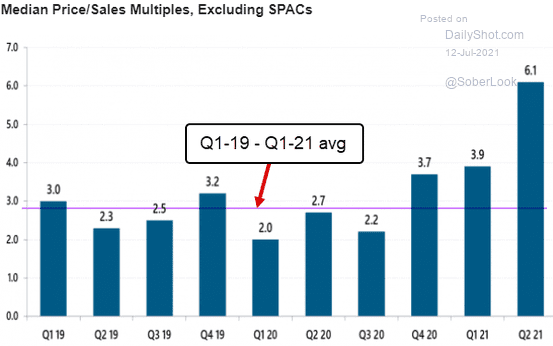

Также стоит учитывать, что средний показатель P / S в ходе сделок по слиянию и поглощению в США составляет 6,1, это заметно больше, чем у ACI — 3,38. Так что компания на общем фоне выглядит относительно недорогой.

Что может помешать

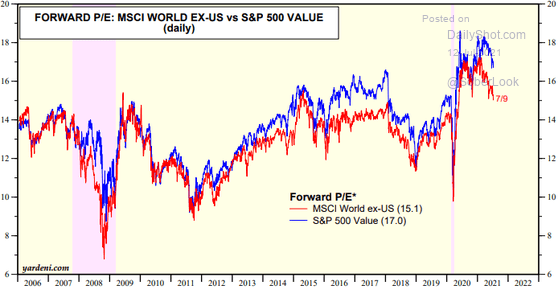

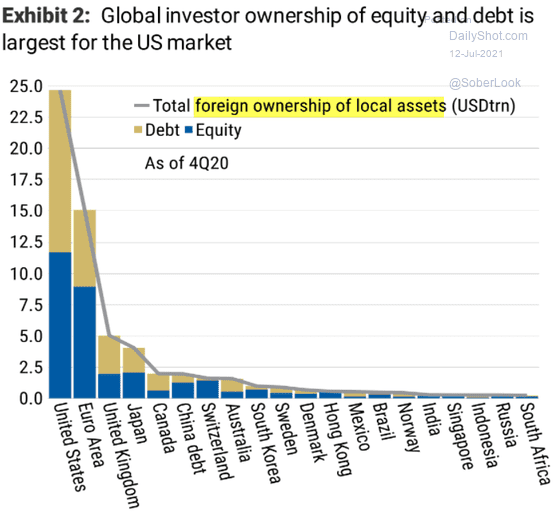

Коррекция. Американский фондовый рынок сильно ускакал вперед по цене, если сравнивать с другими странами. Это может привести к коррекции. Относительная дороговизна заметна всем, и доля зарубежных инвесторов на рынке ценных бумаг в США весьма велика. Инвесторы могут очень остро переживать насчет этой относительной дороговизны и устроить распродажу. В случае коррекции ACI может сильно упасть, так как компания все же не из дешевых и торгуется вблизи исторических максимумов.

Долги. У компании довольно большой объем долгосрочных задолженностей: 1,097 млрд долларов и 250 млн задолженностей, которые нужно погасить в течение года. Денег в ее распоряжении не так много: 184,364 млн на счетах и 280,386 млн задолженностей контрагентов. Ситуация не ужасная, но в текущем положении компания зависит от доступности и дешевизны займов. С учетом грядущего повышения ставок это не очень хорошо. Также это следует учитывать из-за высокой вероятности трат самой ACI на приобретение мелких финтех-стартапов: они стоят очень дорого и расходы на их приобретение будут дополнительным грузом для бухгалтерии.

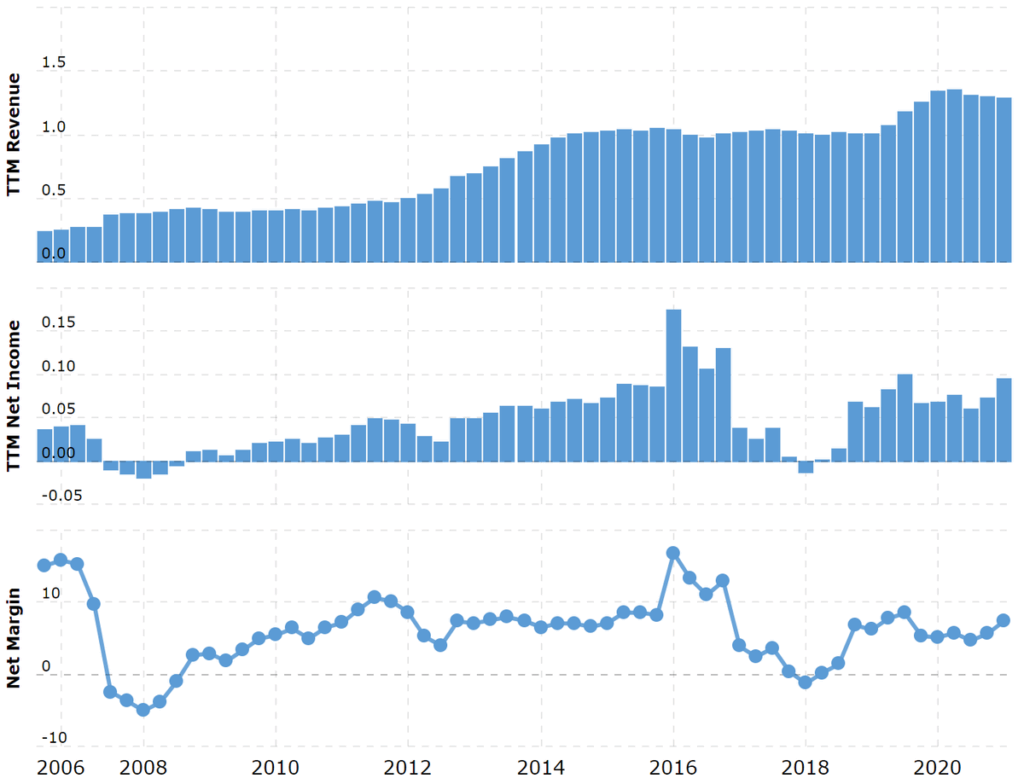

Коронавирус — это проблема. Распространение новых штаммов коронавируса и вероятность нового карантина с падением платежной активности нехорошо скажутся на отчетности компании. Собственно, это можно было наблюдать в 2020 году: смотрите динамику выручки и прибыли.

Что в итоге

Берем акции сейчас по 37,05 $. А дальше есть два варианта действий:

- дождаться, когда акции станут стоить 42 $ — чуть ниже исторических максимумов. С учетом всех позитивных моментов этого уровня мы сможем достигнуть за следующие 14 месяцев;

- держать акции в горе и радости следующие 15 лет, чтобы смотреть, как финтех подминает все.