Тезисы выступления Бени-вертолётчика в Стране восходящего солнца

31 мая 2003 г.

Инфляция либо дефляция: творческие предложения Бена Бернанке

1. Положением дел в экономике тут (в Стране восходящего солнца) вправду очень трудна. Это соединено не лишь со структурными, монетарными и экономными трудностями, но и с политическими и соц силами, ограничивающ?? упругость политики. Но разумеется, что резвый рост в Стране восходящего солнца и остальных больших промышленных государствах будет содействовать сильному, равновесному и устойчивому восстановлению, чем тот, который обоснован лишь ростом США.

2. Кроме макроэкономической политики и трудности дефляции необходимы и микроэкономические меры — реструктуризация и рекапитализация банков, развитие больше выгодных рынков капитала, оживление проблемного корпоративного сектора и поболее широкая структурная реформа.

Однако, я думаю, что окончание дефляции и проведение банковских, денежных, корпоративных и структурных реформ могут и должны производиться параллельно.

3. На повестке три нюанса, имеющ?? отношение к современной финансовой политике в Стране восходящего солнца:

3.1 Во-1-х, количественное таргетирование, заместо того, чтоб давать таргетирование повышения общего уровня цен (применяется ЦБ Россия с 2014 года -примечание автора), Банку Стране восходящего солнца стоит рассмотреть

Аналогично прогнозному таргетированию повышения общего уровня цен, таргетирование на уровне цен заносит поправки зависимо от того, что случилось в недавнем прошедшем.

3.2 Во-2-х, я желал бы рассмотреть принципиальный институциональный вопрос, который связан с состоянием баланса Банка Стране восходящего солнца и его способностью проводить больше агрессивную финансовую политику. Балансовые данные не должны серьезно ограничивать политику центрального банка, но на практике это делают. Но, как я буду обсуждать, доступны относительно обыкновенные меры, которые избавят это ограничение.

3.3 В конце концов, и самое принципиальное, я рассмотрю одну из вероятных стратегий окончания дефляции в Стране восходящего солнца: взаимодействие меж монетарными и фискальными руководством.

Детальнее по каждому пункту:

4. В 1998 Банк Стране восходящего солнца сообщил, что закончит свой курс нулевых ставок при завершении дефляции.

С той целью, чтоб это случилось, необходима инфляция выше нуля, а если настоящие процентные ставки в Стране восходящего солнца будут отрицательными в течение определенного периода, то было бы полезно, если б политика нулевых процентных ставок была больше точной в отношении того,

За прошедшие 5 лет уровень цен в Японии снизился, зафиксировав кумулятивное снижение от 4% до 9%. Дефлятор ВВП упал почти на 9%, дефлятор частного потребления упал на 5.5%, а размер заработной платы снизился на 4.5%. Чтобы восстановить уровень цен, который преобладал до длительного периода дефляции, требуется политика активной рефляции экономики.

Таргетирование на уровне цен:

Банк Японии объявит о своем намерении восстановить уровень цен (измеряемый некоторым стандартным индексом цен, таким как индекс потребительских цен минус свежие продукты питания) до значения, которого он достиг бы, если бы вместо этого из дефляции последних пяти лет произошла умеренная инфляция, скажем, 1% в год.

Обратите внимание, что предлагаемый таргет уровня цен мобилен и равен в 2003 году примерно 5% + фактический уровень цен в 1998 году и растет на 1% в год.

Поскольку дефляция подразумевает падение цен, в то время как целевой уровень цен повышается, образуется разрыв в уровне цен (Бернанке, 2000).

Устранение разрыва в уровне цен будут проходить в два этапа, на первом этапе или рефляционной фазе, уровень инфляции превысит долгосрочный желаемый уровень инфляции. На втором этапе будет достигнут целевой таргет по уровню цен, который увеличивается со временем на желаемый уровень инфляции.

5. Я заинтригован простым предложением, которое, как я понимаю, было предложено Японской федерацией бизнеса, Nippon Keidanren. В соответствии с этим предложением Министерство финансов конвертирует фиксированные процентные ставки по японским государственным облигациям, находящимся в распоряжении Банка Японии, в плавающие процентные ставки. Такое «конвертирование облигаций» — фактически, фиксированный процентный своп — защитит позицию Банка Японии по капиталу от повышения долгосрочных процентных ставок и устранит большую часть балансового риска, связанного с операциями на открытом рынке. в государственных ценных бумагах. Более того, бюджетные последствия этого предложения были бы практически нулевыми, поскольку любое увеличение процентных платежей в Банк Японии со стороны Министерства финансов в результате конвертации облигаций было бы компенсировано почти равным увеличением выплат Банка Японии в национальное казначейство. Нейтральность предложения, конечно, является следствием того факта, что в силу арифметики любые приросты или потери капитала в стоимости государственных ценных бумаг, находящихся в распоряжении Банка Японии, точно компенсируются противоположными изменениями в собственном капитале эмитента этих компаний.

Чтобы стимулировать расширенные покупки коммерческих бумаг, обеспеченных активами, правительство может по запросу Банка Японии договориться об обмене государственного долга с таким же сроком погашения на коммерческие бумаги. Чистый эффект будет состоять в том, что фискальный орган примет на себя кредитный риск, вытекающий из нестандартных действий в области денежно-кредитной политики, что представляется целесообразным.

Дополнительным шагом на пути к экономическому росту мог бы стать отказ Банка Японии от правил, которые он установил для себя — например, своего неофициального правила о том, что количество долгосрочных государственных облигаций в его балансе должно быть ниже непогашенного остатка выпущенных банкнот.

6. Альтернативным подходом к стимулированию

Старение японского населения увеличит бюджетное бремя правительства в ближайшие десятилетия.

Инфляция или дефляция: творческие предложения Бена Бернанке

Политики неохотно используют экспансионистскую фискальную политику из-за большого государственного долга Японии. Люди могут быть более склонны сберегать, а не тратить, когда они знают, что эти сокращения увеличивают будущие расходы на государственные проценты и, таким образом, повышают будущие налоговые платежи для них самих или их детей. Удивительно, что, несмотря на низкие процентные ставки, около 20 процентов бюджета центрального правительства Японии, или около 16,8 трлн иен в этом году, посвящено обслуживанию государственного долга.

Если люди думают, что государственные проекты расточительны и мало что добавляют к национальному богатству или производительности, то налогоплательщики могут рассматривать увеличение государственных расходов просто как увеличение бремени государственного долга, которое они должны нести. И в результате они отреагируют на увеличение государственных расходов сокращением своих собственных расходов.

Чтобы усилить влияние фискальной политики, было бы полезно разорвать связь между экспансионистскими фискальными действиями сегодня и увеличением налогов завтра.

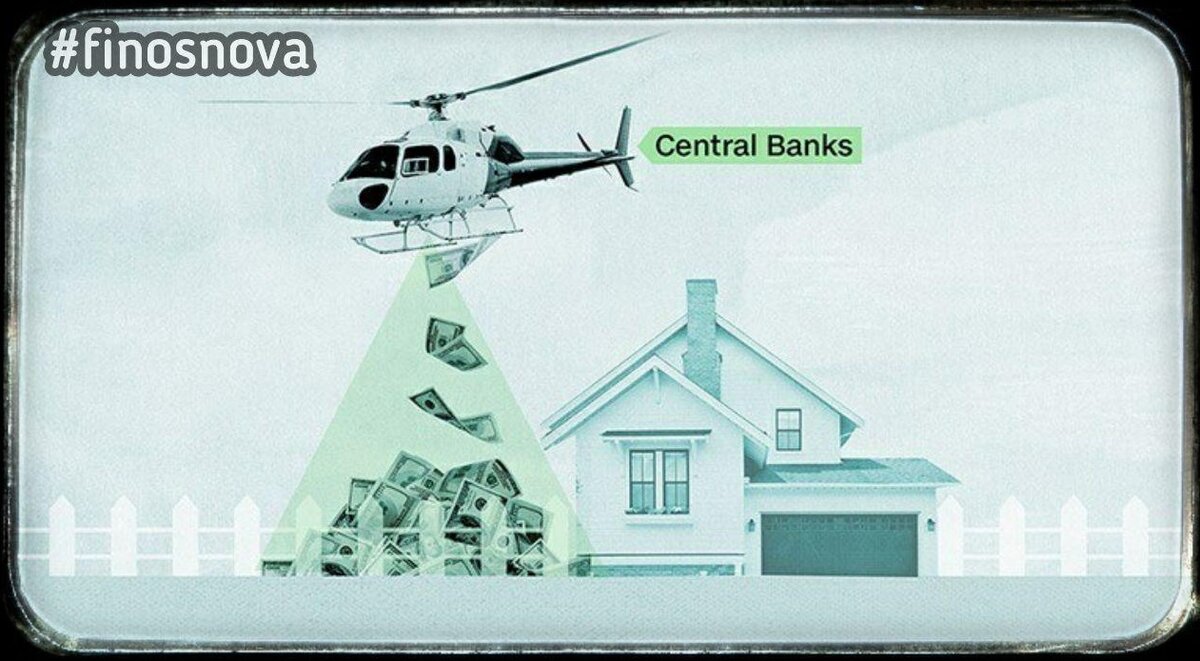

Мой тезис заключается в том, что сотрудничество между монетарными и фискальными властями в Японии может помочь решить проблемы.

Например, снижение налогов для домохозяйств и предприятий одновременно с дополнительными закупками Банком Японии государственного долга, так сокращение налогов фактически финансируется за счет создания денег.

Баланс же Банка Японии защищен программой конвертации облигаций, увеличение долга покупается Банком Японии, а не продается частному сектору. Денежно-кредитная и фискальная политика вместе увеличили номинальное благосостояние сектора домохозяйств и привели к увеличению номинальных расходов, а за ними и цен.

…История рифмуется?

Как вы считаете, пойдут ли США по японскому пути, предложенному Беном Бернанке?

Инфляция или дефляция: творческие предложения Бена Бернанке