Технический анализ – прогнозирование изменений цен в будущем на основе анализа изменений цен в прошлом.

В его основе лежит анализ временных рядов цен – «чартов» (от англ. chart). Помимо ценовых рядов, в техническом анализе используется информация об объёмах торгов и другие статистические данные.

Технический анализ и его традиционный оппонент фундаментальный анализ – основные школы анализа ценных бумаг. Существуют различия в методах технического анализа на Форексе и на биржевом фондовом рынке. Например, на валютном рынке сделки заключаются между банками и объёмы операций не публикуются, каждый банк может публиковать лишь свои котировки, сделки происходят круглосуточно, включая выходные дни. На биржах цены и объёмы сделок публикуют специальные комиссии, торговля ведётся в рамках времени торговых сессий. Тем не менее, общие принципы технического анализа на всех рынках одинаковы.

Теория

Началу технического анализа послужили японские свечи. Толчком для развития были статьи Чарльза Доу.

Началу технического анализа послужили японские свечи. Толчком для развития были статьи Чарльза Доу.

Технический анализ не рассматривает причины того, почему цена изменяет своё направление (например, вследствие низкой доходности акций, колебаний цен на другие товары или изменения иных условий), но учитывает лишь тот факт, что цена уже движется в определённом направлении.

С точки зрения аналитика, доход может быть получен на любом рынке, если верно распознать тренд и открыть позицию в направлении тренда, а затем вовремя закрыть торговую позицию. Так, если цена упала до нижнего предела, надо пользоваться случаем и открывать позицию на покупку, а если цена выросла до верхнего предела и развернулась – открывать позицию на продажу. Возможен также учёт объёмом торгов.

Помимо трендов в техническом анализе рассматриваются и анализируются так называемые паттерны – типовые рисунки, «фигуры», формирующиеся на графиках. Наиболее известными являются «Двойная вершина», «Голова и плечи», «Флаг». Достаточно большое разнообразие различных треугольников. О них будет сказано отдельно ниже.

Выводы, полученные на основании технического анализа, могут расходиться с выводами, получаемыми от фундаментального анализа. В основном, фундаментальный анализ основывается на том, что реальная стоимость товара (ценной бумаги, валютной пары) отличается от рыночной цены – она переоценена или недооценена. Если можно рассчитать «верную» цену, то можно предполагать, что рынок «скорректируется» до нужного уровня (коррекция может происходить вверх или вниз). Поэтому рекомендации фундаментального анализа могут противоречить рекомендациям технического анализа.

Необходимо отметить, что оба метода не учитывают возможного искажения рыночной конъюнктуры пользователями инсайдерской информации.

Аксиомы технического анализа

- Движения цен на рынке учитывают всю информацию. Согласно этой аксиоме вся информация, влияющая на цену товара, уже учтена в самой цене и объёме торгов и нет необходимости отдельно изучать зависимость цены от политических, экономических и прочих факторов. Достаточно сосредоточиться на изучении динамики цены/объёма и получить информацию о наиболее вероятном развитии рынка.

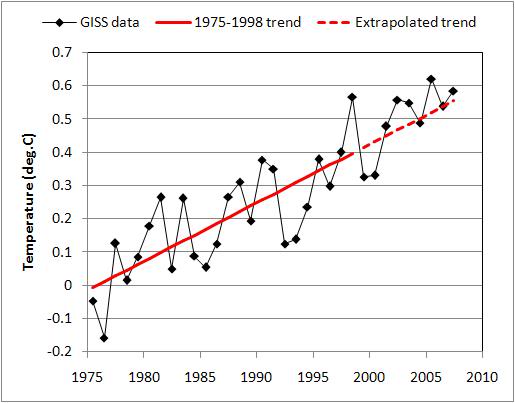

- Движение цен подчинено тенденциям. Цены изменяются не просто случайным образом, а следуют при этом некоторым трендам (тенденциям), то есть временны́е ряды цен можно разбить на интервалы, в которых преобладают изменения цен в определенных направлениях.

- История повторяется. Имеет смысл применять графические модели изменения цен, разработанные на основе анализа исторических данных, поскольку изменения цен отражают довольно устойчивую психологию рыночной толпы – на схожие ситуации участники реагируют схожим образом. Но повторяется и характер движения. Известно, что цена во многих случаях возрастает относительно плавно, а падает скачками

- Технический анализ не работает

Несмотря на то, что многие технические аналитики верят, что их техника даёт им преимущество перед другими участниками торгов, далеко не все исследователи разделяют эту уверенность. Технический анализ графиков цен в прошлом не позволяет угадать «точки разворота» цен в будущем, а когда цены развиваются в уже известном направлении, теханализ даёт простейшую стратегию «покупать и держать».

Среди критиков теханализа достаточно много преуспевающих инвесторов.

Уоррен Баффет говорит следующее: «Я понял, что технический анализ не работает, когда перевернул графики цен «вверх ногами» и получил тот же самый результат».

Питер Линч: «Графики цен великолепны, чтобы предсказывать прошлое».

Технический анализ работает

Чтобы распознать тренд нужны инструменты технического анализа. Технический анализ помогает это делать, хотя точного прогноза он не даёт.

Критика, произносимая в адрес технического анализа, опирается на попытки именно прогнозировать движение цены, в то время, как истинная задача инструментов технического анализа – адекватно оценить картину происходящего на рынке в текущий момент, поэтому заявления о том, что технический анализ не работает, не совсем обоснованы.

Если уж проводить сравнение технического аналитика, и аналитика, опирающегося только на фундаментальный анализ, то оба они находятся в одинаково уязвимом положении. Несмотря на всю критику, использование технического анализа именно в качестве дополнительного инструмента, все еще остается незаменимым методом для выбора точки открытия позиции.

Применение теханализа и основные индикаторы

Технический анализ сегодня активно применяется в интернет-трейдинге.

Нередко участники торгов совершают следующую ошибку: они считают индикаторы первичным источником информации, так как в книгах по техническому анализу они преподносятся как нечто, что предсказывает будущее. Сравнивая формулы расчета индикаторов изменения цен и формулы расчета скорости и ускорения движения в обыкновенной школьной физике, можно увидеть, что часть индикаторов показывают первую и вторую производные от цены, то есть скорость и ускорение. С их помощью можно изучить график цены и тенденции, но точно предсказать весь ход графика они не могут: это означало бы, что причина и следствие поменялись местами.

Неправильное представление об индикаторах может привести к ошибкам: например, «Моментум» и «Стохастика» полезны на медленном рынке, когда цена плавно растёт и затем прекращает свой рост, но на быстро меняющемся рынке эти индикаторы могут давать ложные сигналы и запутывать трейдера.

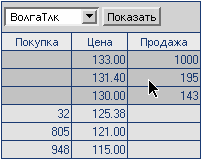

Основными первичными показателями остаются цена и объём торгов, а также спрос и предложение. Первичные источники информации могут изменяться независимо друг от друга. Фактически, они определяют число степеней свободы биржевой позиции (то есть, любая точка графика выглядит как «объём сделок, цена, спрос и предложение», например, в координатах «X, Y, Z»). С такой точки зрения, график не колеблется только вверх-вниз — у него больше возможных состояний.

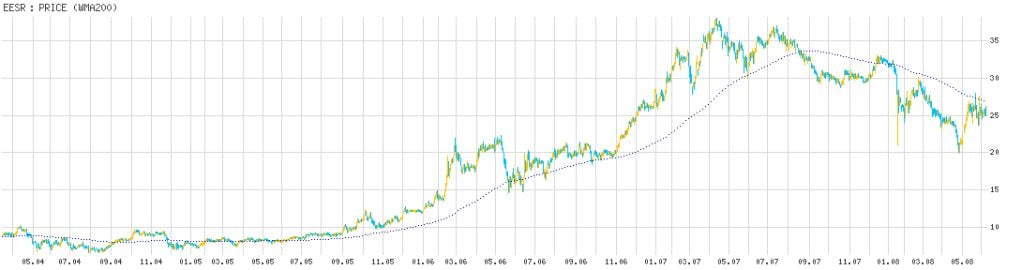

Попытки распознать направление рыночного тренда делаются на основе первичных источников информации и независимых показателей. Например, технический аналитик может сделать следующее предположение: «на графике видно, что рост цены прекратился, но резко увеличился объём сделок, а спрос и предложение показывают, что держатели больших пакетов акций продают их — следовательно, длинные позиции пора закрывать, начинается распродажа» (такие рассуждения можно дать применительно к графику BSE на рисунке вверху). Общее правило выглядит так: спрос и предложение устанавливают цену и она подтверждается объёмом.

Всего известно более ста пятидесяти технических индикаторов. Рассмотрим самые основные:

Объём торгов – показывает ликвидность инструмента.

Торговый стакан – таблица заявок на покупку и продажу ценных бумаг на фондовом рынке.

Тренд – направление преимущественного движения показателей.

Скользящая средняя (MA – Moving Average)

инструмент сглаживания временных рядов. Ее предназначение в том, чтобы определить время начала новой тенденции или подтвердить существование текущей. Предупредить о ее завершении или повороте. Фактически, используя скользящие средние, мы устраиваем за тенденцией слежку: пока она, ничего не подозревая, развивается, мы за ней наблюдаем. В некотором смысле, скользящие средние – спутники тренда. По своей природе MA хоть чуть-чуть, но отстает от динамики рынка. В то же время, хорошо то, что краткосрочное MA точнее передает движение цен, чем более продолжительное.

Простая скользящая средняя определяется как средняя цена закрытия за последние N дней (либо иных периодов — минут, 5-минуток, 15-минуток, часовых периодов и тому подобных), заканчивая текущим днём. Например, 200-дневная скользящая средняя будет равна среднему значению последних 200 закрытий.

Взвешенная скользящая средняя придаёт больший вес последним значениям и меньший – ранним значениям.

Как правило, скользящие средние рассчитываются на основе цен закрытия. Тем не менее, можно рассчитывать скользящие средние цен открытия, максимумов, минимумов, а также средних значений дневных цен.

Индикатор MACD

(Moving Average Convergence/Divergence – схождение/расхождение скользящих средних) – индикатор используют для проверки силы и направления тренда, а также определение разворотных точек.

Обычно, сигналом «Покупать» считают, когда скользящая с меньшим периодом (на рисунке синяя линия) в нижней зоне пересекает снизу вверх скользящую с большим периодом (красная линия). Сигналом «Продавать» считают, когда скользящая с меньшим периодом в верхней зоне пересекает сверху вниз скользящую с большим периодом. Чем больше таймфрейм, тем меньше будет ложных сигналов (на рисунке ниже ложные моменты показаны кружками). Хорошие результаты дают недельные и дневные графики, в меньшей степени – часовые. На малых временных масштабах относительная волатильность цен выше.

Если всегда «Покупать», когда скользящая меньшего периода пересекает среднюю снизу вверх и «Продавать», когда она пересекает сверху вниз, то результаты могут быть плохими: после пересечения скользящей средней меньшего периода ее среднюю снизу вверх часто откатывается в противоположную сторону, приводя к убытку в открытой по этому пересечению позиции (смотрите рисунок: в окне графика цены после падения курса с точки «С» на «В» она откатилась на точку «Д», а затем цена развернувшись ушла вниз на точку «Е»; в окне MACD – индикатор следует графику цены, однако, как только скользящая средняя меньшего периода (синяя линия) с точки «В» развернулась и пересекла среднюю большого периода (красная линия) снизу веерх, синяя линия тут развернулась с точки «Д» и ушла вниз).

Обычный подход в устранении недостатков любого индикатора заключается в добавлении дополнительных индикаторов: ADX, RSI, Stochastic и других.

Индекс относительной силы RSI – индикатор, определяющий силу тренда и вероятность его смены.

Перекупленность/перепроданность – когда значение индикатора RSI ближе к отметке 100% или “0%, соответственно.

Расхождение – когда график индикатора образует экстремумы в направлении, обратном направлении движения цены.

Фигуры технического анализа применимы к графику индикатора RSI и могут предсказывать окончание тренда. О фигурах немного ниже.

Тренд на индикаторе обычно совпадает с трендом на ценовом графике вплоть до любого из вышеперечисленного события.

Стохастический индикатор (stochastic oscillator)

индикатор, который показывает положение текущей цены относительно диапазона цен за определенный период в прошлом. Измеряется в процентах.

- %К — быстрый стохастик (сплошная линия, основной график)

- %D — медленный стохастик (пунктирная линия, дополнительно усреднённый график)

Покупать, когда линия графика индикатора (%K или %D) сначала опустится ниже оговоренного уровня (обычно 20 %), а затем поднимется выше него. Продавать, когда линия графика индикатора сначала поднимется выше определённого уровня (обычно 80 %), а потом опустится ниже него.

Покупать, если линия %K поднимается выше линии %D. Продавать, если линия %K опускается ниже линии %D.

Выявлять расхождения, например, когда цены образуют ряд новых максимумов, а стохастическому индикатору не удается подняться выше своих предыдущих максимумов, можно ожидать начала тенденции на падение цен, то есть можно продавать.

Пересечение отметки 80 % при росте индикатора интерпретируется, как сигнал о вероятной остановке роста или даже начале снижения цен. Пересечение отметки 20 % при снижении индикатора интерпретируется, как сигнал о вероятной остановке падения или даже начале роста цен.

Фигуры

Голова и плечи (разворотная фигура).

Двойное дно (разворотная фигура)

Двойной пик (разворотная фигура)

Кружка (фигура продолжения тренда)

Медвежий мерный ход (фигура падения)

Бычий мерный ход (фигура роста)

Округлое дно, блюдце (фигура роста)

Нисходящий клин (разворотная фигура)

Тройной пик (фигура разворота)

Равнобедренный треугольник (фигура продолжения)

Восходящий треугольник (бычья фигура)

Нисходящий треугольник (медвежья фигура)

Тройное дно (фигура разворота)

Прямоугольник (фигура продолжения тренда)

Каньон (фигура роста)

Восходящий клин (разворотная фигура)

Некоторые фигуры долгосрочные, и многие стоит изучить более детально, не только как они выглядят.

Введение в мир технического анализа

Технический анализ — это инструментальная основа трейдера, позволяющая судить о динамике финансовых рынков и формировать обоснованные торговые решения. Он опирается на анализ графиков цен и объемов торгов, что помогает прогнозировать будущие тенденции рынка.

Основные принципы технического анализа: психология рынка и поведенческие модели

Технический анализ учитывает поведенческие аспекты рынка, отражающие все известные и предполагаемые факторы, влияющие на стоимость активов. Тенденции и тренды играют ключевую роль в прогнозировании будущих цен, а объемы торгов служат индикатором интереса участников рынка к определенному активу.

Инструменты и методы технического анализа

Технический анализ включает широкий спектр инструментов, в том числе графический анализ с использованием свечных и барных моделей, линейных графиков, а также различные технические индикаторы и осцилляторы, например, скользящие средние, индикаторы импульса и объемные индикаторы.

Стратегические подходы в техническом анализе

Эффективность технического анализа повышается при использовании стратегий, основанных на прорыве уровней поддержки и сопротивления, применении технических индикаторов для определения оптимальных точек входа и выхода, а также управлении рисками и позициями.

Практическое применение технического анализа в торговле

Практика технического анализа требует разработки торгового плана и возможности его автоматизации с помощью специализированного ПО. Ключевым элементом является также ретроспективный анализ, который помогает извлекать уроки из прошлых торговых сессий.

Особенности технического анализа на разных рынках

Технический анализ применим к различным финансовым рынкам, включая рынки акций, облигаций, валют и криптовалют. Каждый из рынков имеет свои уникальные характеристики и требует индивидуального подхода к анализу.

Анализ конкретных торговых сессий и стратегий

Изучение конкретных торговых сессий и успешно реализованных стратегий дает практические примеры использования технического анализа, позволяя трейдерам учиться на чужом опыте и минимизировать собственные ошибки.

Ответы на вопросы по техническому анализу

В статье освещаются ответы на часто задаваемые вопросы, касающиеся различий между техническим и фундаментальным анализом, определения наиболее эффективных инструментов технического анализа и возможности полной зависимости от технического анализа в торговле.

Заключительные мысли о техническом анализе

В заключительной части подчеркивается значимость постоянного обучения и адаптации к новым технологиям в техническом анализе, что позволяет трейдерам успешно справляться с изменениями на рынке.

Приложение: инструменты для глубокого погружения в технический анализ

В дополнение к основному тексту представлены ресурсы для дальнейшего изучения технического анализа, включая словарь терминов, рекомендуемую литературу и информацию об онлайн-курсах и семинарах.