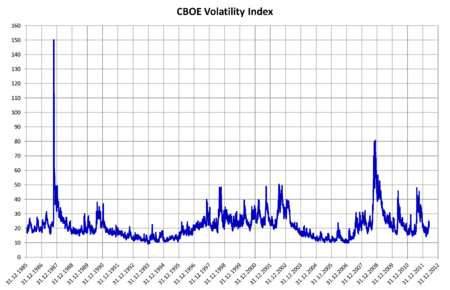

VIX индекс страха – показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается.

Индекс VIX – символ тикера для Индекса Изменчивости Опционной биржи в Чикаго, популярной меры подразумеваемой неустойчивости S&P 500 индексных опционов. Высокая ценность соответствует более неустойчивому рынку и поэтому более дорогостоящим вариантам, которые могут использоваться, чтобы оплатить риск от изменчивости. Если инвесторы видят высокие риски изменения цен, они потребуют, чтобы большая премия застраховала от такого изменения, продавая варианты. Часто называемый индексом страха, это представляет одну меру ожидания рынка изменчивости за следующий 30-дневный период.

VIX вычислены и распространены в в реальном времени Опционной биржей в Чикаго. Это – взвешенная смесь цен за диапазон вариантов на S&P 500 индексов. Формула использует приглаженного ядром оценщика, который берет как входы текущие рыночные цены для всех требований “из денег” и помещает в течение переднего месяца и вторых истечений месяца. [2] цель состоит в том, чтобы оценить подразумеваемую неустойчивость S&P 500 индексов за следующие 30 дней.

VIX – квадратный корень валютного курса по форвардным сделкам различия паритета для 30-дневного термина, начатого сегодня. Отметьте, что эти VIX – изменчивость обмена РАЗЛИЧИЯ и не того из обмена ИЗМЕНЧИВОСТИ (vol быть квадратным корнем вара). Обмен различия может отлично статически копироваться через ваниль, помещает и звонит, тогда как обмен изменчивости требует динамического хеджирования. Эти VIX – риск нейтральное ожидание изменчивости S&P за следующие 30 календарных дней. Эти VIX котируемы на пересчитанной на год основе различия.

VIX заменил старший VXO как привилегированный индекс изменчивости, используемый СМИ. У VXO все еще есть большое значение, хотя, так как диаграммы VXO показывают намного более длинный, исторический график времени чем VIX.

VIX котируемы с точки зрения процентных точек и переводят, примерно, к ожидаемому движению в S&P 500 индексов за следующий 30-дневный период, в годовом исчислении. Например, если эти VIX в 15, это представляет ожидаемое пересчитанное на год изменение 15 % за следующие 30 дней; таким образом можно вывести, что рынки индексного опциона ожидают, что S&P 500 продвинется или вниз ![]() за следующий 30-дневный период. Таким образом, индексные опционы оценены с предположением о 68%-ой вероятности (одно стандартное отклонение), что величина S&P 500’s 30-дневное возвращение составит меньше чем 4.33 % (или вниз).

за следующий 30-дневный период. Таким образом, индексные опционы оценены с предположением о 68%-ой вероятности (одно стандартное отклонение), что величина S&P 500’s 30-дневное возвращение составит меньше чем 4.33 % (или вниз).

Варианты курса по сделкам с премией и опцион на продажу могут использоваться, чтобы вычислить подразумеваемую неустойчивость, потому что изменчивость – один из факторов, используемых, чтобы вычислить ценность этих вариантов. Выше (или ниже) изменчивость основной безопасности делает выбор больше (или меньше) ценным, так как есть большее (или меньше) вероятность, что выбор истечет в деньгах (то есть с рыночной стоимостью выше ноля). Таким образом более высокий курс премий подразумевает большую изменчивость, при прочих равных условиях.

Инвесторы полагают, что высокая ценность VIX переводит на большую степень неуверенности рынка, в то время как низкая ценность VIX совместима с большей стабильностью.

Хотя эти VIX часто называют “индексом страха,” высокое VIX является не обязательно медвежьим для акций. Вместо этого эти VIX мера страха перед изменчивостью в любом направлении, включая к верху. В практических сроках, когда инвесторы ожидают большую изменчивость верха, они не желают продать фондовые опционы “требования” верха, если они не получают большую премию. Покупатели выбора будут желать заплатить такие высокие премии, только если так же предупреждение большого верха перемещается. Получающаяся совокупность увеличений цен “на требование” фондового опциона верха поднимает VIX так же, как делает совокупный рост в “помещенных” премиях выбора ценных бумаг нижней стороны, который происходит, когда покупатели выбора и продавцы ожидают вероятное острое движение к нижней стороне. То, когда рынок, как полагают, столь же вероятно взлетает, чтобы резко упасть, сочиняя любой выбор, который будет стоить автору в случае внезапного большого движения в любом направлении, может выглядеть одинаково опасным. Следовательно высоко VIX чтений означают, что инвесторы видят существенный риск, что рынок переместится резко, или вниз или вверх. Самое высокое VIX чтений происходят, когда инвесторы ожидают, что огромные шаги в любом направлении вероятны. Только то, когда инвесторы не чувствуют ни существенного риска снижения стоимости, ни существенного предельного потенциала, будет VIX быть низким.

Черная-Scholes формула – определение количества того, как ценность выбора зависит от изменчивости основных авуаров.

Как считается индекс VIX

VIX вычисляется и выдается Чикагской биржей опционов в режиме реального времени. Теоретически это весовая смесь цен за ряд опционов в индексе S&P 500. 26 марта 2004 года началась первая торговля фьючерсами на VIX на фьючерсной бирже CBOE (CBOE Futures Exchange, CFE). С 24 февраля 2006 года стало возможно обменять опционные контракты VIX. Несколько торгуемых на бирже фондов (Exchange Traded Fund, ETF) отслеживают его результат. Формула использует функцию ядерного сглаживания, у которой на входе текущие рыночные цены всех колл и пут-опционов вне денег с экспирацией в ближайшем и следующем месяце. Цель состоит в том, чтобы оценить вмененную волатильность индекса S&P 500 на следующие 30 дней.

VIX рассчитывается как квадратный корень из номинала колебания курса свопа на 30-дневный срок, начиная с сегодняшнего дня. Заметьте, что VIX – это волатильность изменения свопа, а не волатильность свопа (волатильность, являющаяся квадратным корнем из изменения или среднеквадратическое отклонение). Изменение свопа может быть полностью статически продублировано через простой пут и колл, тогда как волатильность свопа требует динамического хеджирования. VIX – квадратный корень из нейтрального к риску ожидания колебаний S&P 500 на следующие 30 календарных дней. VIX котируется как стандартное отклонение, пересчитанное на год.

VIX пришел на замену более старому VXO в качестве предпочтительного индекса волатильности, используемого СМИ. VXO был мерой вмененной волатильности, который рассчитывался, используя 30-дневные опционы “при своих” (at-the-money) на индекс S&P 100.

Интерпретация

VIX измеряется в процентах и приблизительно приводится к ожидаемому движению в индексе S&P 500 на следующий 30-дневный период, который после этого пересчитывается на год. Например, если VIX равен 15, это соответствует 15% годового ожидаемого изменения. Например, предположим, что рынки индексных опционов ожидают движение S&P 500 вниз или вверх на 15% / √ 12 = 4.33% за следующий 30-дневный период. Таким образом, на индексные опционы дается оценка с вероятностью 68% (одно стандартное отклонение), что величина изменения в S&P 500 за 30 дней составит менее 4.33% (вверх или вниз). Цена колл и пут-опционов может использоваться для вычисления предполагаемой волатильности, потому что волатильность – один из факторов, используемых для вычисления стоимости этих опционов.

Более высокая (или низкая) волатильность основной ценной бумаги делает опцион более (или менее) ценным, потому что существует большая (или меньшая) вероятность, что экспирация опциона случится в деньгах (то есть с рыночной стоимостью выше нуля). Таким образом, более высокая цена опциона подразумевает большую волатильность при прочих равных условиях. Даже при том, что VIX измеряется в процентах, а не в долларах, существует много производных инструментов, основанных на VIX, включая:

- – фьючерсные контракты VIX, которыми начали торговать в 2004 году;

- – биржевые опционы VIX , которыми начали торговать в феврале 2006 года;

- – фьючерсы VIX, основанные на биржевых индексных облигациях и торгуемых на бирже фондах, такие как:

- – краткосрочные фьючерсы VIX S&P 500 ETN (NYSE: VXX) и временные фьючерсы VIX S&P 500 ETN (NYSE: VXZ), запущенные Barclays iPath в феврале 2009 года;

- – VIX S&P 500 ETF (LSE: VIXS) запущенные Source UK Services в июне 2010 года;

- – краткосрочные фьючерсы VIX ETF (NYSE: VIXY) и временные фьючерсы VIX ETF (NYSE: VIXM) запущенные ProShares в январе 2011 года.

Подобные индексы для облигаций включают индексы MOVE, LBPX. Хотя VIX часто называют «индексом страха», высокое значение VIX не обязательно означает, что акции падают.

На самом деле, VIX – мера воспринятой рынком волатильности в любом направлении, включая и движение вверх. На практике, когда инвесторы ожидают большую волатильность вверх, они не склонны продавать потенциально-растущие колл-опционы на акции без крупной премии. Покупатели опционов будут готовы заплатить такую высокую премию, только если так же ожидают большое движение вверх.

Результирующее суммарное увеличение цен колл-опционов растущих акций способствует росту VIX, точно так же, как суммарное увеличение премий на пут-опционы падающих акций, которое происходит, когда покупатели и продавцы опциона ожидают вероятное резкое падение. Когда полагают, что рынок, скорее всего, взлетит или резко упадет, выписывать любой опцион для продавца опциона может оказаться одинаково опасным в случае внезапного большого движения в любом направлении.

Следовательно, высокий VIX означает, что инвесторы видят существенный риск в том, что рынок резко упадет или вырастет. Самое высокое значение VIX происходит, когда инвесторы ожидают, что возможно огромное движение в любом направлении. Только когда инвесторы не чувствуют ни существенного риска спада, ни существенного потенциала подъема, значение VIX будет низким.

Формула Блэка-Шоулза (Black–Scholes)

использует модель динамики курса акций для того, чтобы оценить, как стоимость опциона зависит от изменчивости базовых активов.

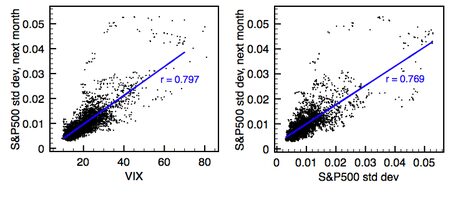

Результаты VIX (слева) по сравнению с прошлой волатильностью (справа) в качестве прогноза волатильности на 30 дней, за период январь 1990 – сентябрь 2009 г. Волатильность измерена как стандартное отклонение однодневного дохода S&P500 за месяц. Синие линии указывают на линейную регрессию, приводящую к показанным коэффициентам корреляции r. Заметьте, что VIX имеет фактически ту же самую прогнозирующую способность, что и прошлая волатильность, поскольку показанные коэффициенты корреляции почти идентичны.

Критические замечания

Несмотря на сложную структуру, критики утверждают, что предсказательная способность большинства моделей прогноза волатильности одинакова с таковой для более простых способов, таких как просто прошлая волатильность. Однако в других работах возразили, что эти критики недостаточно верно реализовали сложные модели. Некоторые специалисты-практики и инвестиционные менеджеры, кажется, полностью игнорируют или отклоняют модели прогноза волатильности.

Например, Нассим Талеб (Nassim Taleb) превосходно озаглавил одну из своих статей в журнале «Journal of Portfolio Management»: «Мы не вполне понимаем о чем говорим, когда говорим о волатильности».

В аналогичных заметках Эмануэль Дерман (Emanuel Derman) выразил свое разочарование огромным количеством предлагаемых эмпирических моделей, которые не закреплены теорией. Он утверждает, что пока «с помощью теорий пытаются выявить скрытые принципы, обоснующие мир вокруг нас, как Альберт Эйнштейн (Albert Einstein) со своей теорией относительности», мы должны помнить, что «модели – это метафоры, аналогии, которые описывают одни вещи через другие».

Временная шкала некоторых ключевых событий в истории VIX Индекса:

- 1987 год – индекс волатильности был предложен в академической статье профессоров Мэнахима Бреннера и Дэна Галая, опубликованной в журнале «Financial Analysts Journal» за июль/август 1989 года. Бреннер и Галай написали, что «Наш индекс волатильности, названный Индекс Сигма, будет часто обновляться и использоваться в качестве базового актива для фьючерса и опционов… Индекс волатильности будет играть ту же самую роль, что рыночный индекс играет для индекса опционов и фьючерсов».

- 1992 год – Американская фондовая биржа объявила, что она готовит технико-экономическое обоснование для индекса волатильности, предложенном как «Индекс Сигма». «Индекс Сигма будет базовым активом для фьючерсов и опционов, который будут использовать инвесторы для страхования от риска изменений волатильности на фондовом рынке».

- 1993 год – 19 января 1993 года Чикагская биржа опционов провела пресс-конференцию для объявления о запуске учета в реальном времени индекса волатильности рынка CBOE или VIX.

- Первоначальная формула для VIX была разработана для CBOE профессором Робертом Вэли и была основана на цен опционов на индекс CBOE S&P 100 (OEX).

- 2003 год – CBOE представила более подробную методологию для VIX. Работая с Голдман Сакс (Goldman Sachs), CBOE усовершенствовал дальнейшие вычислительные методологии и изменил основной индекс CBOE S&P 100 (OEX) на CBOE S&P 500 (SPX).

- 2004 год – 26 марта 2004 года началась первая в истории торговля фьючерсами на индексе VIX на фьючерсной бирже CBOE (CFE).

- 2006 год – были запущены VIX Опционы в феврале 2006 года.

- 2008 год – 24 октября 2008 года VIX достиг внутридневного максимума 89.53.

- Между 1990 годом и октябрем 2008 года среднее значение VIX было 19.04. В 2004 и 2006 годах, соответственно, фьючерсы VIX и опционы VIX, были названы «Самым инновационным индексным продуктом».

- Майкл Харрис (Michael Harris) возражал, что VIX просто отслеживает развороты цены и в результате не обладает никакой прогнозирующей способностью.