Срок до экспирации

При покупке более долгосрочного опциона мы имеем меньший риск, но данная позиция в случае движения рынка в нашу сторону будет и менее прибыльной.

Дело в том, что удешевление стоимости опциона под влиянием времени максимально усиливается при приближении даты экспирации. Т.е. при открытии позиции в более долгосрочном опционе наш опцион медленнее дешевеет, чем более краткосрочный вариант (т.к. до даты экспирации больше времени).

При покупке более краткосрочного опциона мы имеем большее негативное влияние времени на позицию, но в случае тренда БА в нашу сторону опцион будет дорожать быстрее, т.к. при меньшем времени до экспирации будет более высокая вероятность выхода в деньги, чем в случае долгосрочного опциона (естественно, при одинаковом проценте роста или снижения фьючерса по обоим опционам).

Давайте обратимся к реальному рынку опционов.

БА – фьючерс на пару доллар США – российский рубль

Мы рассчитываем на снижение по данному инструменту и решаем купить опцион Put центрального страйка.

Put (15.09) – 20 дней до экспирации – 798 рублей

Put (20.10) – 55 дней до экспирации – 1 429 рублей

Put (15.12) – 111 дней до экспирации – 2 296 рублей

Влияние времени на выбранные опционы

Put (15.09) – за 1 день – 21 (777 – 798) рубль

Put (20.10) – за 1 день – 13 (1 416 – 1 429) рублей

Put (15.12) – за 1 день – 11 (2 285 – 2 296) рублей

Как я уже отметил, более краткосрочный опцион дешевеет быстрее (более ярко выраженное влияние времени).

Прибыль при одинаковом снижении рынка

Put (15.09) – на 2 рубля +1 342 (2 140 – 798) рубля

Put (20.10) – на 2 рубля + 1 192 (2 621 – 1 429) рубля

Put (15.12) – на 2 рубля + 1 097 (3 393 – 2 296) рублей

Какой же срок выбрать? Очевидно, все зависит от вашего аппетита к рынку и финансовых целей. Выбор более короткого опциона более рискован, но и более доходен.

Я выбрал бы более долгосрочный (октябрь, или декабрь), т.к. на реализацию идеи снижения рынка есть больше времени и, кроме того, я меньше “трачу” временной стоимости опциона во время нахождения в данной позиции. Я не могу знать, какой силы будет тренд и когда он начнется, а время в любом случае работает против позиции, так пусть хоть это негативное воздействие будет меньше.

Страйк

У нас есть три варианта:

1. Опционы ITM – не наш вариант, отсутствие временной стоимости и ликвидности. Проще купить фьючерс – прибыль будет примерно такой же, как по линейному инструменту

2. Опционы ATM – если нет определенной цели при росте или снижении рынка (конкретного уровня), то покупайте именно эти опционы. Максимальная нелинейность прибыли.

3. Опционы OTM – если есть конкретная цель роста или снижения рынка, то можно выбрать страйк покупки опциона вблизи этой цели. Например, при текущей цене фьючерса на доллар США – 65 000 рублей и цели роста до 75 000 (75 рублей за $), можно выбрать страйки Call в районе 75 000. Проблема в том, что, если вы ошиблись и цена выросла, но не дошла до выбранной вами отметки, то ваш опцион на дату экспирации просто истекет по нулевой стоимости. Поэтому рекомендую выбирать страйк где-то на половине (страйк 70 000) или 75% (страйк 72 500) пути от текущей цены фьючерса до вашей предполагаемой цели. Чем дальше выбранный страйк от текущей цены БА, тем больше его плечо и большая доходность (в %) на вложенный капитал, если рынок преодолеет этот страйк.

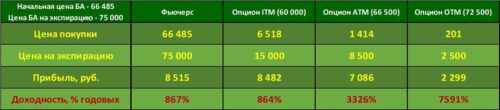

Доходность покупки опционов на экспирацию в зависимости от страйка

БА – фьючерс на доллар США – российский рубль

Текущая цена БА – 66 485

Экспирация – через 55 дней

Цена БА на экспирацию – 75 000

Поэтому логичнее при покупке опционов выбирать страйки от “центрального” до предполагаемой цели движения.

Покупать сильно далекие OTM (так называемые, “лотерейные билеты”) не вижу особого смысла, т.к. вероятность прихода рынка в эти страйки минимальная. Те, кто любит лотереи, могут попробовать.