Соотношение риск/прибыль

Как мы уже знаем, риск покупателей опционов ограничен размером премии, а потенциальная прибыль нет.

При покупке опциона Call наша прибыль не ограничена в случае повышения цены базового актива (фьючерса).

При покупке опциона Put наша прибыль не ограничена в случае снижения цены базового актива (фьючерса).

По этой причине большинство новичков начинают свою работу на рынке именно с покупки опционов – риск ограничен, потенциальная прибыль нет.

Зачем, вообще, продавать опционы? К этому вопросу мы еще вернемся, а пока, также, как и большинство начинающих трейдеров, начнем с покупки опционов.

Зачем это нужно?

На самом деле я не использую покупку (как, впрочем, и продажу) отдельных опционов в своей торговле. Я применяю отдельные опционные стратегии, которые включают в себя как купленные, так и проданные опционы.

По сути, отдельные опционы являются элементами (элементарными кубиками) для более сложных опционных стратегий. Какую бы сложную стратегию мы не торговали, она всегда является комбинацией купленных и (или) проданных опционов.

Поэтому интерпретировать профиль прибыли/убытка данных позиций, понимать риски покупки опционов и уметь управлять позицией из купленных Call или Putопционов – чрезвычайно важный этап подготовки для реализации более сложных стратегий на рынке.

Покупка опциона Call

Давайте посмотрим на график курса доллара США к российскому рублю. Допустим, сейчас конец лета 2016 года, последние пару лет с осени и до конца года доллар США сильно укреплялся к российскому рублю.

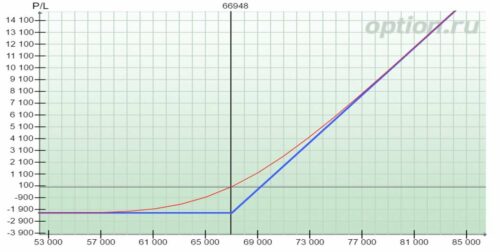

Например, мы ожидаем данной тенденции в текущем 2016 году. Допустим, текущая цена фьючерса – 66 948 рублей. В ожидании роста базового актива мы решили купить опцион Call самого ликвидного центрального страйка 67 000 по цене 2 197 рублей.

УРОК 22. ПРОФИЛЬ ПРИБЫЛИ/УБЫТКА ПО КУПЛЕННОМУ ОПЦИОНУ CALL

Давайте сейчас нарисуем профиль риска данной позиции.

Вспоминаем, что по оси X (кто забыл школьный курс математики – это горизонтальная ось) – изменение цены БА, по оси Y (вертикальная ось) – наш финансовый результат (прибыль или убыток) по текущей позиции.

Вертикальная линия – текущая цена фьючерса на доллар США.

Если БА будет снижаться (ниже текущей цены), нам невыгодно будет исполнять опцион (т.е. покупать фьючерс по 67 000), и наш максимальный убыток на дату экспирации – это премия данного опциона, т.е. 2 197 рублей при любом снижении цены БА.

При росте БА стоимость опциона будет дорожать, и мы получим прибыль. Но не при любом росте, а при росте выше так называемой точки безубыточности (точке, где график пересекает горизонтальную линию). Точка безубыточности – это та цена БА, при которой затраты на приобретение опциона окупятся. Очевидно, что нам нужно, чтобы фьючерс вырос, как минимум на величину страйк + премия опциона (т.е до 69 197 рублей).

Выше этой цены мы будем иметь неограниченную прибыль, которая на экспирацию будет линейно зависеть от того, насколько сильно вырастет фьючерс.

Как видите, самостоятельно построить профиль позиции Long Call достаточно просто. На самом деле на практике вы не будете это делать, т.к. есть специализированный аналитический инструментарий (о нем мы поговорим позже). Он сделает эту работу за вас. Все эти программы и сервисы строят графики позиций для дальнейшего их анализа.

А что, если мы купим опцион Call другого страйка, например, 70 000?

Пусть цена данного опциона на сегодня составляет 1 185 рублей.

УРОК 22. ПРОФИЛЬ ПРИБЫЛИ/УБЫТКА ПО КУПЛЕННОМУ ОПЦИОНУ CALL

При нахождении фьючерса ниже 70 000 рублей на дату экспирации мы не будем исполнять опцион и потеряем премию в размере 1 185 рублей. Точка безубытка данной позиции будет равна страйк + премия = 71 185 рублей. При росте БА на экспирацию выше 71 185 рублей мы, как и в предыдущем примере, будем иметь неограниченную потенциальную прибыль.

Как видим, при покупке второго опциона мы имеем меньший риск(меньше уплаченная премия), но и более далекую от текущего рынка точку безубыточности.

Чем дальше мы будем удалять страйк купленного Call от текущей цены БА, чем меньше наши затраты на опцион и, соответственно, убыток, но и менее высокая вероятность выхода в деньгипо купленному опциону.