Первым важным отличием опционов является нелинейный характер инструмента.

Большинство новичков, как правило, приходят на рынок опционов из мира линейных инструментов (акций или фьючерсов). На этих инструментах размер прибыли равен размеру убытка при одинаковом росте или снижении цены. Рост цены акции на 10 рублей даст нам 10 рублей прибыли с одной акции, снижение на эти же 10 рублей даст нам аналогичный убыток. Здесь все просто и очевидно.

Например, мы решили купить 100 акций Сбербанка (или один фьючерс на эти акции). У нас длинная рыночная позиция, если цена акции растет, мы делаем деньги, если снижается – теряем. Заметьте, как бы сильно не подорожала или подешевела акция, у нас все те же 100 акций (или один фьючерс) в лонг.

В опционах достаточно легко создать позицию, эквивалентную покупке 100 акций, но она не будет линейной. При росте или снижении цены акции она может быть как больше 100 акций, так и меньше этого количества:

- При росте акции (фьючерса) опционная позиция будет эквивалентна большему количеству акций (в данном случае более 100) и, соответственно, приносить нам более высокую прибыль, чем линейный инструмент (100 акций или один фьючерс)

- При снижении акции (фьючерса) опционная позиция будет эквивалентна меньшему количеству акций (в данном случае менее 100) и, соответственно, приносить нам меньший убыток, чем линейный инструмент (100 акций или один фьючерс).

При этом, заметьте, вам не придется докупать акции при росте рынка или уменьшать их количество при снижении – все происходит само собой. Просто сама опционная позиция будет становиться более длинной (эквивалентной большему количеству акций) при росте рынка и менее длинной (эквивалентной меньшему количеству акций) рыночной позицией при снижении рынка.

Давайте продемонстрируем эту идею на реальном примере с рынка.

У нас есть два трейдера. Оба верят в дальнейший рост курса доллара к российскому рублю.

Один из них покупает 10 фьючерсов на доллар США к рублю (10 000$), допустим, по 64 000 рублей. Его позиция равна 10 000$ (1 фьючерс – 1 000$) при любом росте или снижении валюты.

Второй в это же время создает эквивалентную позицию в опционах, покупая 20 опционов Call страйка 64 000по цене 900 рублей. Данная позиция (20 опционов с данным страйком) при текущей цене БА будет полностью равнозначна фьючерсной позиции первого трейдера. Почему? В следующих постах будет однозначный ответ на этот вопрос, а пока можете поверить мне на слово!

В настоящее время позиции обоих трейдеров эквивалентны 10 фьючерсам или 1 000$ США.

Давайте сравним финансовые результаты по двум этим позициям (фьючерсной и опционной) при росте и снижении курса доллара.

Допустим курс валюты к рублю СЕГОДНЯ (в день открытия позиции) дорожает.

Рост курса доллара к рублю

65 000 ФЧС = +1 000 руб. (или 10 000 руб.) ОПЦ = 1 497 – 900 = +597 руб. (или 11 940 руб.)

66 000 ФЧС = +2 000 руб. (или 20 000 руб.) ОПЦ = 2 244 – 900 = +1 344 руб. (или 26 880 руб.)

67 000 ФЧС = +3 000 руб. (или 30 000 руб.) ОПЦ = 3 107 – 900 = +2 207 руб. (или 44 140 руб.)

68 000 ФЧС = +4 000 руб. (или 40 000 руб.) ОПЦ = 4 041 – 900 = +3 141 руб. (или 62 820 руб.)

Видно превосходство опционов перед линейным инструментом. Причем, чем больше дорожает курс валюты, тем больше разница в прибыли между портфелями опционов и фьючерсов. Вы можете не поверить и объяснить данный эффект, тем, что опционов изначально было больше, чем фьючерсов.

В этом случае при снижении курса валюты убыток по опционам (в силу их большего количества) должен быть выше. Давайте проверим так это или не так.

Теперь допустим курс валюты к рублю СЕГОДНЯ (в день открытия позиции) дешевеет.

Снижение курса доллара к рублю

63 000 ФЧС = -1 000 руб. (или – 10 000 руб.) ОПЦ = 484 – 900 = -416 руб. (или -8 320 руб.)

62 000 ФЧС = -2 000 руб. (или -20 000 руб.) ОПЦ = 225 – 900 = -675 руб. (или -13 500 руб.)

61 000 ФЧС = -3 000 руб. (или -30 000 руб.) ОПЦ = 89 – 900 = -811 руб. (или -16 220 руб.)

60 000 ФЧС = -4 000 руб. (или -40 000 руб.) ОПЦ = 29 – 900 = -871 руб. (или -17 420 руб.)

Как видим, и здесь преимущество опционов очевидно. Портфель опционов теряет стоимость в меньшей степени, чем фьючерсный. Несмотря на то, что опционов изначально было больше.

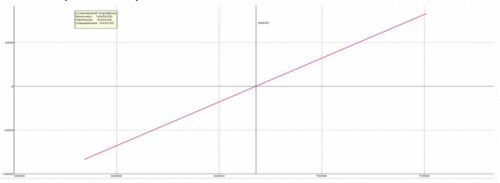

Давайте сравним графики прибыли и убытка по данным позициям.

Данный график и иллюстрирует нелинейность опциона в части прибыли и убытков