Дисклеймер: когда мы говорим про то, что что-то подросло, мы имеем в виду сопоставление с таким же кварталом год назад. Так как все эмитенты из Соединенных Штатов Америки, то все показатели в долларах. При разработке материала использовались источники, труднодоступные пользователям из России. Возлагаем надежды, вы понимаете, что делать.

Смотрим отчеты

Charles Schwab (NYSE: SCHW) повеселил финансистов новостями об увеличении выручки на восемьдесят три процента, а прибыль выросла с 671 млн до 1,265 миллиардов — практически в два раза.

Autoliv (NYSE: ALV), производитель продуктов в сфере авто безопасности, сказал о росте выручки на восемьдесят три процента, а убыток в 174 млн поменялся прибылью в 105 млн.

Более дребедендов!

Royal Dutch Shell, которая в прошедшем году порезала доходы от ценных бумаг в первый раз со 2-ой мировой войны, в 2021 году в один момент дала обещание навести излишек вольных средств, образовавшийся в итоге повышения стоимости нефти, на приобретение акций и дивидендные выплаты. Идет речь о 20—тридцать процентов операционного валютного потока — это приблизительно 2 миллиардов долларов в квартал. Как полагают специалисты J. P. Morgan, если цена барреля нефти остается на уровне 75 $, то Shell лишь в 3 квартале текущего года сумеет приобрести собственных акций на сумму 500 млн долларов.

Все это в общем — быстрее положительные новости для текущих владельцев акций компании. Приобретение ценных бумаг организации искусственно провоцирует спрос на них, и цены вырастают, а увеличение дивидендов также будет провоцировать приток в акции любителей пассивной эффективности, и от этого цены тоже будут расти.

А вот для кого эти новости будут нехорошими — так это для владельцев акций нефтесервисных компаний. Shell планирует задерживать траты на обновление главных фондов на невысоком уровне. Это соответствует её прогнозу перехода на незапятнанные источники энергии, к которому её заставил не так давно голландский суд.

Впрочем, сильно радоваться акционерам Shell не стоит: ранее компания говорила, что выплаты для акционеров начнутся не раньше, чем она существенно снизит объем своих задолженностей. Так что есть вероятность, что выплат придется ждать долго.

«Взлетело» недели

10 апреля 2020 мы советовали взять акции облачной компании Five9 в расчете на то, что она станет бенефициаром перехода многих бизнесов на удаленную работу. На что мы рассчитывали: до 20% в абсолюте в ближайшие месяцы, до 15% годовых на протяжении 5 лет. А вместо этого выйдет 178% за неполные полтора года.

Компанию покупает гигант интернет-звонков Zoom за 14,7 млрд долларов — или примерно 220 $ за акцию. Правда, покупать будут не за деньги, а за акции: все акционеры Five9 получат на одну свою акцию 0,5533 акции Zoom. Так что, по идее, Zoom не должен сильно упасть от таких новостей.

Five9 до сих пор терпит операционные убытки, и возникают следующие вопросы: когда же Zoom сможет сделать компанию прибыльной — и сможет ли вообще? Ну, тут только время покажет.

Кино еще будет

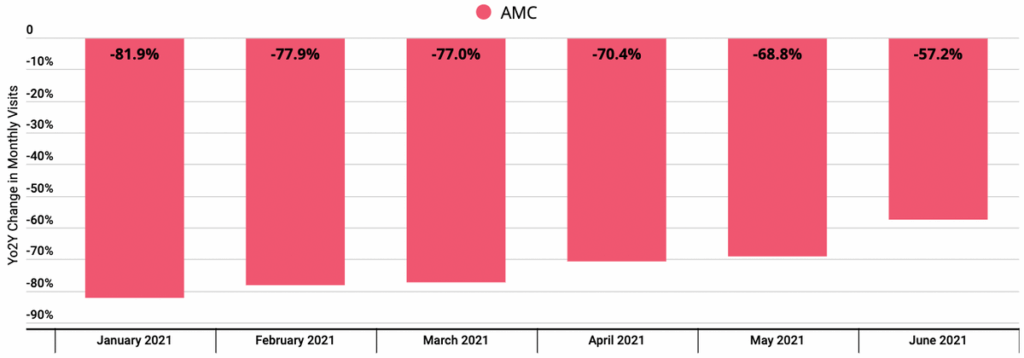

Сервис сбора и аналитики геоданных Placer выпустил разбор трафика посетителей в различных американских заведениях. Конкретно нас интересует трафик в кинотеатрах AMC, поскольку эти данные также могут быть индикативными для акционеров Cinemark и не только — вообще для акционеров всех компаний, которые получают деньги с кинопроката, например Disney, Discovery и ViacomCBS.

В сравнении с показателями 2019 все еще очень плохо: посещаемость кинозалов в июне 2021 была на 57,2% ниже, чем за 2 года до этого. Но дела постепенно исправляются: еще в начале 2021 посещаемость была на 81,9% ниже. Видно, что череда громких блокбастеров, например девятый «Форсаж», марвеловская «Черная вдова» и новый «Космический джем», завлекает посетителей обратно в кинотеатры — чему также способствует рост вакцинации населения.

Так что, возможно, недалек тот час, когда акционеры Cinemark смогут выйти в ноль.

В то же время эти новости несут определенные риски для компаний, производящих контент для показа в кинотеатрах. Упомянутые выше блокбастеры, которые дали кинотеатрам хорошие сборы, — это довольно дорогое кино: «Вдова» и новый «Форсаж», например, стоят в районе 200 млн долларов. Из этого студии-производители могут сделать небезосновательный вывод о том, что имеет смысл инвестировать только в такие дорогие блокбастеры. В связи с этим акционерам той же Disney следует опасаться роста расходов на производство контента, который сможет соперничать в этих реалиях с релизами их конкурентов.

«Такой трусливый, что даже курицу украсть не может»

Илон Маск, основатель автомобилестроительной компании Tesla, оказался в центре неприятного судебного процесса. Несколько пенсионных фондов, которые были акционерами Tesla, обвиняют Маска в следующем: решение купить бизнес по продаже и установке электрогенерирующих панелей SolarCity за 2,6 млрд долларов за счет Tesla в 2016 году было принято в целях личного обогащения. По их мнению, SolarCity была на грани банкротства и Маск решил совместить нежизнеспособный бизнес с Tesla, чтобы спасти его от окончательного краха. Тут истцам нужно доказать некоторые моменты.

Кто крайний. «Маск отвечал за принятие окончательного решения по покупке SolarCity» — такой аргумент сложно доказать, потому что тогда у Маска было 22% акций Tesla и решение о покупке SolarCity принималось на голосовании в ходе собрания акционеров Tesla. С другой стороны, если Маск скрыл от акционеров Tesla важную информацию о реальном положении SolarCity, то его могут считать ответственным по этому обвинению. Также следует учитывать то, что Маск и другие члены совета директоров Tesla тоже были акционерами SolarCity, что могло повлиять на их решение. Кстати, эти самые директора согласились на урегулирование спора с истцами и выплатили им 60 млн долларов компенсации — в суд пошел только Маск.

А был ли мальчик? «SolarCity была куплена дороже, чем могла бы быть, в связи с чем интересам акционеров Tesla был нанесен ущерб» — по поводу этого обвинения сложно сказать, так ли это на самом деле: обвинение и защита тут заявляют прямо противоположные вещи. Истцы говорят, что Tesla сильно переплатила, а представители Маска говорят, что, напротив, SolarCity купили очень дешево и смогли создать объединенную вертикально интегрированную компанию к выгоде всех. Если судья решит, что SolarCity не стоила ничего на момент покупки, то Маска могут попросить полностью возместить ущерб Tesla — вернуть 2,6 млрд долларов.

В краткосрочной перспективе последствия будут скорее нейтральными: речь идет о компенсации Маском ущерба из личных денег, пусть и, возможно, в какой-то момент это отразится на котировках не лучшим образом — скорее всего, Маску придется продать акций Tesla на соответствующую сумму. А вот в долгосрочном смысле эффект может быть негативным: если Маск проиграет, то, скорее всего, в будущем на него накинутся инвесторы-активисты и его заставят уйти из компании. В этом случае Tesla может потерять львиную долю своей привлекательности в глазах многих инвесторов. Маск — это довольно медийная личность, что позитивно сказывается на котировках компании, привлекая к ним внимание розничных инвесторов. Без Маска это будет уже не столь интересное предприятие. В любом случае ожидается, что суд вынесет свой вердикт в ближайшие недели.