«Лента» (MCX, LSE: LNTA) — продуктовая розничная сеть, крупнейший оператор гипермаркетов в России с постоянно растущей долей на этом рынке. Компанию основали в 1993 году в Санкт-Петербурге.

О компании

К концу 1 квартала 2021 года сеть включала в себя 254 гипермаркета в 89 городах страны и 140 супермаркетов в Москве, Санкт-Петербурге, Сибири, Центральном регионе и на Урале. Компания понемногу наращивает количество как гипермаркетов, так и супермаркетов, примерно три четверти общей площади торговых помещений находится у нее в собственности. Также у компании есть 13 распределительных центров и собственная логистическая инфраструктура.

Выручка неплохо диверсифицирована по регионам присутствия — только у Санкт-Петербурга и Ленинградской области доля немногим более 20%.

У «Ленты» обширная программа лояльности: около 16 млн участников, 97% покупок — это покупки с использованием карт лояльности, что помогает компании понимать потребности своих клиентов, использовать технологии больших данных для аналитики и формирования персональных предложений.

Еще компания довольно активно развивает собственные торговые марки (СТМ). Это 13 продовольственных и непродовольственных брендов во всех ценовых категориях: «365 дней», Dolce Albero, Little Times, Home Club и другие. По итогам 2020 года доля СТМ в розничных продажах достигла 14,7%.

Как и другие компании, «Лента» стала активно развивать онлайн-продажи с возможностью самовывоза или доставки собственной службой экспресс-доставки «Ленточка» или службами партнеров.

Выручка крупнейших продуктовых ретейлеров России в 2020 году, млрд рублей

| X5 Retail Group: «Пятерочка», «Перекресток», «Карусель», «Чижик» | 1973 |

| «Магнит» | 1510 |

| «ДКБР Мега ритейл групп лимитед»: «Дикси», «Бристоль», «Красное и белое», «Виктория», «Мегамарт», «Первым делом» | 950 |

| «Лента» | 438 |

| «Ашан ритейл Россия» | 255 |

| Metro Cash & Carry | 204 |

| «Светофор» | 189 |

| ГК «Окей»: «Окей», «Да!» | 173 |

X5

Доля компании на рынке гипермаркетов по годам

| 2016 | 18,7% |

| 2017 | 21,9% |

| 2018 | 24,5% |

| 2019 | 25,0% |

| 2020 | 28,0% |

Количество магазинов компании по типам по годам

| Гипермаркеты | Супермаркеты | |

|---|---|---|

| 2017 | 231 | 97 |

| 2018 | 244 | 135 |

| 2019 | 249 | 131 |

| 2020 | 254 | 139 |

| 2021 | 254 | 140 |

Доля выручки компании по регионам за 1 квартал 2021 года

| Санкт-Петербург и Ленинградская область | 21,5% |

| Сибирь | 18,0% |

| Поволжье | 13,0% |

| Москва и Московская область | 12,3% |

| Южный регион | 11,9% |

| Урал | 10,0% |

| Центральный регион | 7,6% |

| Северо-Западный регион | 5,7% |

Смена владельца и ее последствия

В 2019 году произошло очень важное событие для компании: сменился ее контролирующий акционер. Им стал «Севергрупп» богатейшего россиянина Алексея Мордашова, в активы которого входят значительные доли в металлурге «Северстали», туристической компании TUI, «Утконосе» и многих других компаниях.

Естественно, при новом владельце в компании произошло множество изменений. Значительно изменились составы совета директоров и правления: теперь там много людей с опытом работы в «Севергруппе» и «Северстали». Сменился генеральный директор — им стал Владимир Сорокин, до этого работавший заместителем главы «Магнита», а еще раньше руководивший сетью «Перекресток».

Изменилась регистрация компании с Британских Виргинских Островов на Кипр, затем произвели редомициляцию на остров Октябрьский в Калининградской области, которая повлечет за собой делистинг с Мосбиржи депозитарных расписок компании в пользу ее акций. Это техническая процедура, которая не должна вызывать у инвесторов беспокойства, тем более что депозитарные расписки компании продолжат торговаться на Лондонской фондовой бирже.

Компания опубликовала новую стратегию с амбициозными планами роста выручки в 2 раза — до триллиона рублей — к 2025 году. Достичь ее планируется за счет активного развития магазинов формата «у дома», покупки конкурентов и развития онлайн-направления. «Лента» указывает примеры многих европейских стран, где рынок продуктового ретейла достаточно консолидирован: доля пяти крупнейших игроков превышает 50%, а то и 70% рынка. В России же по итогам 2020 года этот показатель составлял всего лишь 30%. Компания прогнозирует рост этой доли до 40% к 2025 году и планирует в этом активно поучаствовать.

В январе 2021 года «Лента» запустила тестовые магазины-дискаунтеры под брендом «365+». Еще компания активно начала заключать сделки M&A: гипермаркет «Карусель» в Московской области, сеть «Семья» в Пермском крае и Billa в Московском регионе. Также «Лента» объединила некоторые бизнес-функции, в частности закупки, с сестринским бизнесом — «Утконосом».

Структура акционерного капитала компании

| «Севергрупп» | 77,99% |

| Квазиказначейские акции | 0,93% |

| Директора и менеджмент | 0,04% |

| Free float | 21,04% |

«

Финансовые показатели

Выручка «Ленты» стабильно растет, чего не скажешь о чистой прибыли: она довольно волатильна, а в 2019 году компания даже скатывалась в убытки. При этом чистый долг в последние годы удерживается примерно в одном диапазоне.

Структура выручки очень ясно показывает, что основной бизнес «Ленты» — это гипермаркеты: на них приходится 90% выручки.

Финансовые показатели компании, млрд рублей

| Выручка | Чистая прибыль | Чистый долг | |

|---|---|---|---|

| 2017 | 365,2 | 13,3 | 92,8 |

| 2018 | 413,6 | 11,8 | 93,3 |

| 2019 | 417,5 | −2,8 | 77,1 |

| 2020 | 445,5 | 16,5 | 91,6 |

| 2021 | 218,1 | 5,1 | 93,7 |

Выручка по сегментам бизнеса за 1 квартал 2021 года

| Гипермаркеты | 90% |

| Супермаркеты | 9% |

| Оптовые продажи | 1% |

Гипермаркеты

90%

Супермаркеты

9%

Оптовые продажи

1%

Почему акции могут вырасти

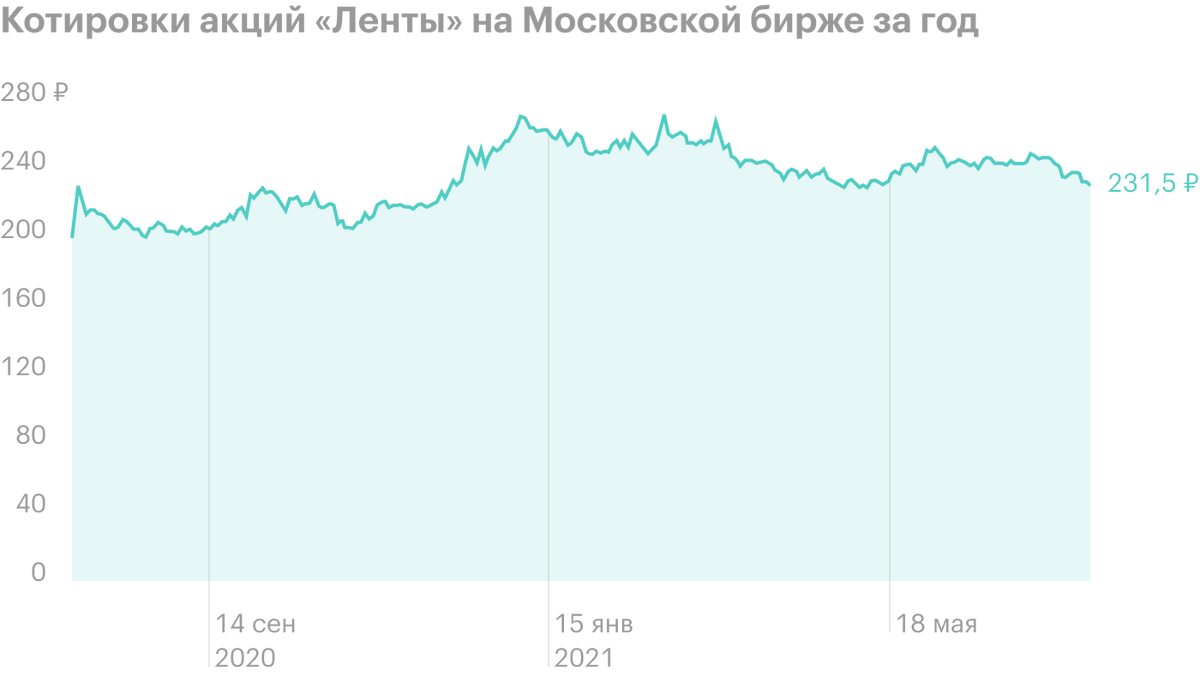

Растущая компания. Бизнес «Ленты» рос постепенно в последние годы, а теперь компания планирует расти значительно интенсивнее. Если все получится, то ее выручка вырастет в два раза за несколько ближайших лет, что будет фундаментальным драйвером для роста котировок акций.

Защитный сектор. Продуктовый ретейл — традиционно защитный сектор, так как торгует товарами первой необходимости. Именно поэтому его представители — очевидные кандидаты на включение в консервативные части портфелей инвесторов. Сейчас же спрос на защитные бумаги может еще усилиться: из-за возросшей инфляции рост процентных ставок в России уже начался, он может начаться и на Западе, а это, в свою очередь, может спровоцировать коррекцию на фондовых рынках.

Возможно, из-за этих ожиданий инвесторы будут охотнее вкладываться в компании из защитных секторов.

Неплохие мультипликаторы. У «Ленты» неплохие мультипликаторы как в динамике, так и в сравнении с конкурентами: да, она несколько менее эффективна и более закредитована, чем более крупные конкуренты, но и оценивается рынком значительно дешевле, что видно по ее P / E.

Возможное начало выплаты дивидендов. Компания планирует в 2021 году утвердить дивидендную политику, а с 2022 года начать выплаты. В России особенно любят дивиденды, так что их появление может сделать «Ленту» значительно более привлекательной для инвесторов.

Почему акции могут упасть

Специфика сектора. Продуктовый ретейл — это не быстрорастущий сектор, он очень завязан на уровне доходов населения, а он в последнее время, к сожалению, падает. При этом сектор крайне конкурентен: на рынке огромное количество как традиционных игроков, так и фактически ИТ-компаний, занимающихся цифровизацией этой сферы: Ozon, Wildberries, «Яндекс». А чем выше конкуренция, тем больше затрат и меньше прибыли.

На фоне падающих доходов населения и растущей инфляции правительство пытается регулировать цены на продукты, что вряд ли выгодно ретейлерам: в декабре 2020 года подписали ряд постановлений для стабилизации цен на продукты, в июле 2021 начались дискуссии о снижении наценок на товары первой необходимости, а конкуренту «Ленты» «Магниту» в рамках одобрения сделки по консолидации «Дикси» предписали целый год делать нулевую наценку на несколько основных продуктов питания.

Проблемы гипермаркетов. В обзоре «Окея» мы уже подробно говорили о том, что гипермаркеты — это несколько увядающий формат ретейла в России, сейчас все популярнее магазины «у дома» и дискаунтеры. При этом гипермаркеты — это основа бизнеса «Ленты», так что компания в некотором роде плывет против течения. И хотя у нее это скорее получается, дается это непросто.

Отсутствие дивидендов. Компания планирует начать платить дивиденды, но пока она их не платила ни разу за всю свою публичную историю, что отличает ее не в лучшую сторону от публичных конкурентов по сектору.

Потенциальные проблемы роста. Компания планирует активно расти — как открывая новые магазины и развивая онлайн-сегмент, так и скупая конкурентов. Но на все это нужны деньги — и много. А вариантов, где их взять, ограниченное количество. Скорее всего, компания будет увеличивать долг — а он и так немаленький — и потом его придется обслуживать и выплачивать. Возможно, компания прибегнет к допэмиссии акций, что тоже не очень хорошо для акционеров, так как их доля в бизнесе размоется.

Мультипликаторы «Ленты» по годам

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| 2017 | 12,3 | 18,5% | 2,61 |

| 2018 | 8,83 | 14,3% | 2,58 |

| 2019 | Убыток | Убыток | 1,95 |

| 2020 | 7,06 | 17,5% | 2,04 |

| 2021 | 9,01 | 12,7% | 2,31 |

P / E

2017

12,3

2018

8,83

2019

Убыток

2020

7,06

2021

9,01

ROE

2017

18,50%

2018

14,30%

2019

Убыток

2020

17,50%

2021

12,70%

Net debt / EBITDA

2017

2,61

2018

2,58

2019

1,95

2020

2,04

2021

2,31

Мультипликаторы публичных продуктовых ретейлеров за 2020 год

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| X5 Retail Group | 22,4 | 29,8% | 0,99 |

| «Магнит» | 15,8 | 18,0% | 0,68 |

| «Лента» | 7,06 | 17,5% | 2,04 |

| «Окей» | Убыток | Убыток | 1,93 |

P / E

X5 Retail Group

22,4

«Магнит»

15,8

«Лента»

7,06

«Окей»

Убыток

ROE

X5 Retail Group

29,8%

«Магнит»

18,0%

«Лента»

17,5%

«Окей»

Убыток

Net debt / EBITDA

X5 Retail Group

0,99

«Магнит»

0,68

«Лента»

2,04

«Окей»

1,93

В итоге

«Лента» — крупный продуктовый ретейлер, который хочет стать еще крупнее: значительно увеличить выручку, нарастить долю рынка и начать платить дивиденды. Если предполагать, что компании это удастся, возможно, сейчас неплохой момент, чтобы стать ее акционером. Но не стоит забывать, что на этом пути «Ленту» ожидают высокая конкуренция, большие денежные затраты и не лучшая конъюнктура в секторе ретейла вообще и в подсекторе гипермаркетов в частности.