Спустя всего неделю после IPO «Ренессанс-страхования» планирует стать публичным ИТ-поставщик Softline. Ориентировочно 27 октября глобальные депозитарные расписки холдинга — кипрской Softline Holding Limited — начнут торговаться сразу на двух биржах: Лондонской и Московской.

О компании

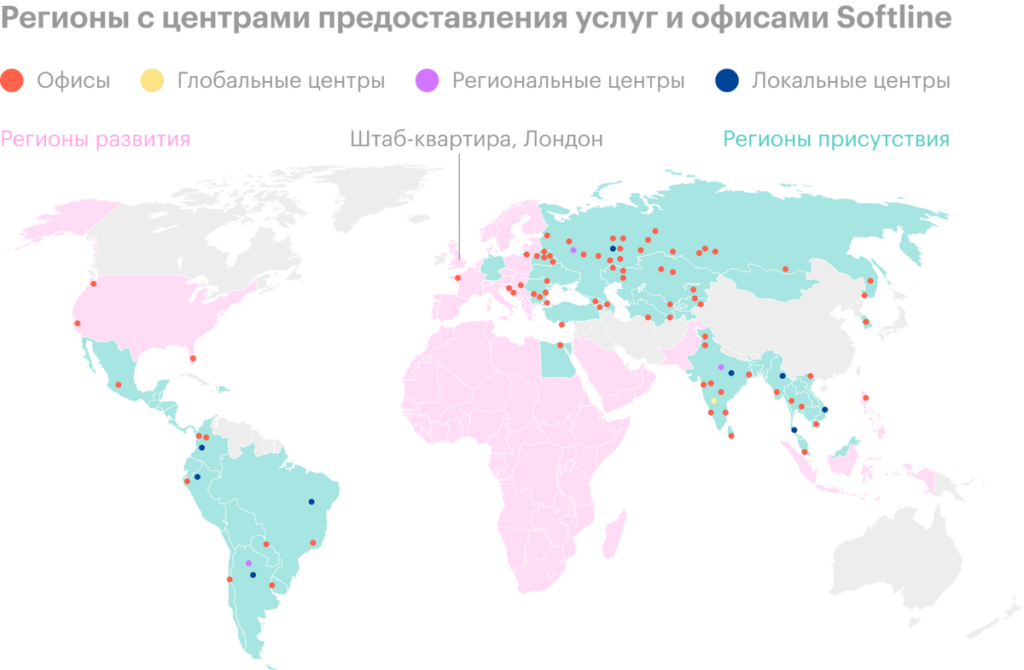

Softline (MCX, LSE: SFTL) — крупный международный поставщик товаров и услуг в сфере ИТ. Компания ведет свою деятельность более чем в 50 странах мира, в основном делая упор на развивающиеся страны. Softline выделяет три продуктовые линейки.

Программное обеспечение и облачные технологии. Компания продает программное обеспечение и облачные технологии более чем 3 тысячам поставщиков как перепродавец, а еще предлагает комплексные решения. В их рамках компания предоставляет техническую поддержку, занимается ИТ-консалтингом, системной интеграцией. Например, Softline предоставляет собственную цифровую платформу CloudMaster для управления несколькими облаками.

Компания предлагает две модели использования своего ПО:

- Модель лицензирования: программное обеспечение устанавливается на определенное количество устройств.

- Модель подписки: права на использование ПО выделяются на определенное время.

Собственные цифровые платформы E-Store и ActivePlatform компания объединяет под названием Softline Digital Platform (SDP) и называет ее своим уникальным преимуществом перед конкурентами.

Аппаратное обеспечение. Компания поставляет аппаратное обеспечение примерно 200 поставщикам: компьютеры, ноутбуки, тонкие клиенты, мониторы, принтеры, сканеры и прочее. Softline не только продает продукцию других поставщиков, но и занимается консультированием своих клиентов, подбором, настройкой и обслуживанием оборудования. Также компания предоставляет возможность не только купить аппаратное обеспечение, но и взять его в лизинг, использовать модель подписки.

Услуги. Softline оказывает своим клиентам услуги и подразделяет их на несколько подсегментов:

- Профессиональные и управляемые услуги: создание и поддержка современных рабочих мест и ИТ-инфраструктуры с учетом требований кибербезопасности, цифровые услуги с использованием искусственного интеллекта и интернета вещей, услуги управления несколькими облаками.

- Управление программным обеспечением.

- Обучение ИТ-персонала клиентов.

- Заказная разработка программного обеспечения.

- Услуги в сфере облаков и кибербезопасности.

Почти 85% оборота компании приходится на программное обеспечение и облачные технологии, около 11% — на аппаратное обеспечение, остальное дают услуги. Если посмотреть на структуру оборота в географическом разрезе, то более половины приходится на Россию, 20% — на Азиатско-Тихоокеанский регион, 10% — на Латинскую Америку, остальные регионы суммарно дают 15%.

Всего у Softline более 150 тысяч B2B-клиентов и более 6 тысяч поставщиков. Значительная часть клиентов компании приобретает ее решения через онлайн-каналы. Число пользователей цифровой платформы SDP серьезно растет год от года. В число клиентов входят такие крупные компании, как Samsung, Coca-Cola, Citibank, «Газпром».

В число поставщиков также входит множество известных компаний: Apple, Cisco, Oracle, IBM. Особенное место занимает компания Microsoft: сотрудничество компаний длится уже почти 30 лет, Softline входит в число 10 глобальных партнеров ИТ-гиганта, входит в тройку крупнейших продавцов продукции Microsoft в Чили, Индии, Вьетнаме, Малайзии. В России же Softline занимает первое место среди партнеров Microsoft с долей 43%. В целом продажа продукции Microsoft занимает 48% в обороте Softline по итогам финансового года, закончившегося 31 марта 2021 года.

Компания руководствуется стратегией роста по трем направлениям:

- Географическая экспансия: Softline планирует расширить свое присутствие с 50 до 80 стран. В частности, на Ближнем Востоке и в Африке.

- Расширение портфеля: компания планирует предлагать все большее количество услуг клиентам в сфере облачных технологий и кибербезопасности.

- Расширение каналов продаж.

В последние годы Softline довольно активно заключает сделки M&A: с 2016 года компания заключила 16 таких сделок в России, Бразилии, Индии, Египте и других странах, в перспективе компания рассматривает еще более 30 покупок.

Структура оборота компании по продуктовым линейкам за год

| Программное обеспечение и облачные технологии | 84,4% |

| Аппаратное обеспечение | 11,2% |

| Услуги | 4,4% |

84,4%

Структура оборота компании по поставщикам и типам за 2021 год

| Облачные услуги Microsoft | 26% |

| Локальные продукты Microsoft | 22% |

| Продукты и услуги других поставщиков из топ-9 | 11% |

| Услуги | 4% |

| Продукты и услуги других поставщиков | 37% |

26%

Структура клиентской базы компании

| Клиенты и покупатели через канал онлайн-торговли | 124 000 |

| Средний и малый бизнес | 22 000 |

| Клиенты через непрямой канал | 3800 |

| Прямые корпоративные клиенты | 2600 |

124 000

Количество пользователей цифровой платформы компании SDP по годам

| 2019 | 44 000 |

| 2020 | 69 000 |

| 2021 | 100 000 |

44 000

Структура оборота компании по регионам за год

| Россия | 55% |

| Азиатско-Тихоокеанский регион | 20% |

| Латинская Америка | 10% |

| Европа, Ближний Восток и Африка | 8% |

| Остальная Евразия | 7% |

55%

Доля компании и место среди поставщиков продукции Microsoft в некоторых странах за 2021 год

| Россия | 43% | 1 |

| Чили | 33% | 2 |

| Индия | 18% | 2 |

| Колумбия | 15% | 3 |

| Вьетнам | 9% | 3 |

| Малайзия | 7% | 3 |

| Бразилия | 4% | 3—4 |

Финансовые показатели

Особенность отчетности Softline — финансовый год компании заканчивается не в конце декабря, а в конце марта.

Оборот и выручка компании уверенно растут, чистая прибыль тоже росла, но за год, закончившийся 31 марта 2021 года, был убыток. Стоит учитывать, что убыток возник из-за разовых трат: компании пришлось доплатить налоги за 2014—2016 годы в размере более 12 млн долларов. Если чистую прибыль скорректировать, то получится большее, чем за предыдущий год, значение.

Долг Softline также постепенно растет — во многом это из-за активного поведения компании в сфере M&A.

Оборот, выручка, чистая прибыль и долг компании по годам, млн долларов

| Оборот | Выручка | Чистая прибыль | Долг | |

|---|---|---|---|---|

| 2019 | 1352 | 1129 | 0,4 | 313 |

| 2020 | 1611 | 1362 | 9,5 | 346 |

| 2021 | 1788 | 1517 | −2,2 | 539 |

| 3м2021 | 503 | 444 | 1,3 | 659 |

Дивиденды и дивидендная политика

По итогам года, закончившегося 31 марта 2021 года, компания выплатила дивиденды в размере 10,2 млн долларов. В предыдущие два года компания не выплачивала дивиденды.

После того как Softline станет публичной, компания планирует платить дивиденды в размере 25% чистой прибыли по МСФО, но не сразу: первые дивиденды планируется выплатить по итогам года, который закончится 31 марта 2023.

История и акционерный капитал

Softline основал в 1993 году Игорь Боровиков, нынешний председатель совета директоров компании. С 2001 года Softline вышла на международную арену, начав открывать офисы сначала в странах СНГ, а затем и в странах дальнего зарубежья. В 2016 году компания привлекла инвестиции крупного фонда прямых инвестиций Da Vinci Capital. В 2020 году компания открыла новую штаб-квартиру в Лондоне.

В регистрационном документе компания указывает в числе крупных акционеров структуры основателя компании Игоря Боровикова, фонды Da Vinci Capital и Broadreach Capital Сергея Попова. При этом упомянуто, что в сентябре 2021 года акции, принадлежавшие последнему, купили Softline Group, Da Vinci Capital и белорусский фонд прямых инвестиций Zubr Capital примерно пропорционально их долям участия в Softline.

Структура акционерного капитала и бенефициары компании на 30 сентября 2021 года

| Softline Group | Игорь Боровиков | 78,8% |

| Несколько фондов Da Vinci Capital | Da Vinci Capital | 11,4% |

| Broadreach Capital | Сергей Попов | 5,4% |

| Прочие акционеры | Прочие акционеры | 4,4% |

Схема IPO

Softline объявила индикативный диапазон цены глобальной депозитарной расписки в 7,5—10,5 $. Это соответствует капитализации всей компании в диапазоне 1,49—1,93 млрд долларов. Softline планирует привлечь около 400 млн долларов от продажи новых ценных бумаг и пустить их на сделки M&A, инвестиции в органический рост бизнеса и на общекорпоративные цели.

Также предполагается, что Softline Group, фонды Da Vinci Capital и Zubr Capital могут продать свои существующие ценные бумаги компании объемом до 15% от размещения через опцион доразмещения.

Компания, продающие акционеры и прочие акционеры планируют дать обязательство не продавать ценные бумаги в течение 180 дней после IPO, руководство компании — в течение 360 дней.

Почему акции могут вырасти после IPO

Модный сектор. Сектор ИТ — пожалуй, самый популярный у инвесторов в последние годы. Многие компании из этого сектора торгуются крайне дорого по мультипликаторам стоимости: например, P / E «Яндекса» — около 100. А многим ИТ-компаниям инвесторы прощают даже убыточность: например, акции GitLab после недавнего IPO значительно выросли.

Вполне вероятно, что многие захотят инвестировать в Softline именно из-за принадлежности к ИТ и обилия в материалах для инвесторов таких слов, как «цифровая трансформация», «кибербезопасность», «облачные технологии».

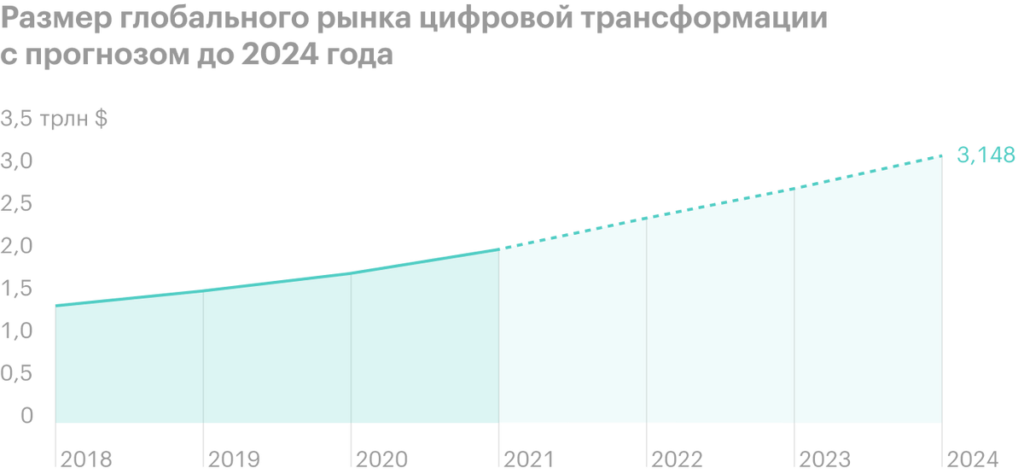

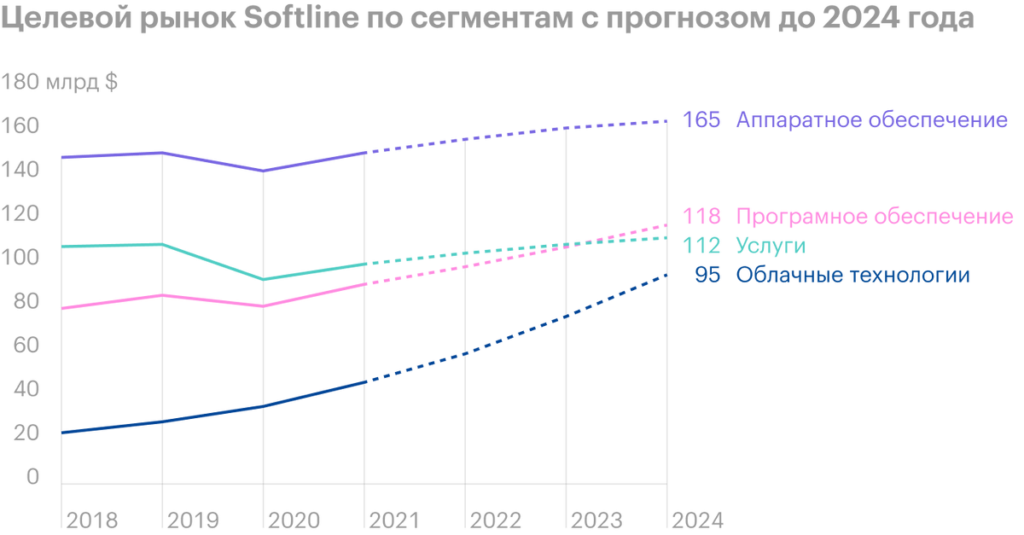

Но сектор ИТ инвесторы любят не просто так, а потому, что он довольно активно растет. В документах для инвесторов Softline приводит данные из исследования компании AMR International. Согласно им, глобальные инвестиции в цифровую трансформацию будут расти с совокупным среднегодовым темпом роста (CAGR) в 16% и достигнут 3,1 трлн долларов к 2024 году. А целевой рынок компании за этот же срок вырастет с 352 до 490 млрд долларов с CAGR около 9%. При этом самым быстрорастущим сегментом, по прогнозам, будут облачные технологии: они будут расти до 2024 года с CAGR 28% и достигнут 95 млрд долларов.

Растущая компания с диверсифицированным бизнесом. Softline активно наращивает бизнес по всем направлениям: создает новые решения, покупает конкурентов, расширяет географическое присутствие. При этом рост бизнеса транслируется в рост финансовых показателей — а это самая что ни на есть первоочередная основа для роста котировок акций компании. Ну а неплохая диверсификация бизнеса помогает уменьшить страновые риски и те, что связаны со взаимоотношениями с конкретными поставщиками или клиентами.

Прибыльная компания. В отличие от многих ИТ-компаний Softline регулярно показывает прибыль и даже в среднесрочной перспективе планирует выплачивать дивиденды, что вообще встречается довольно редко в данном секторе. Если у компании действительно получится совмещать рост бизнеса, прибыльность и выплату дивидендов, это будет очень привлекательно для инвесторов.

Почему акции могут упасть после IPO

Дорогая оценка. Компания оценена очень дорого по мультипликатору P / E: исходя из чистой прибыли одного квартала и с расчетом, что аналогичная прибыль будет в остальных кварталах, — получается где-то в районе 280—370.

Даже если применить математическую ловкость рук и скорректировать чистую прибыль за год, закончившийся 31 марта 2021 года, с учетом единоразовой выплаты налогов, то все равно значение P / E получается никак не менее 150. Даже для американского рынка это крайне дорого, а уж для российского — и подавно. Очень дорого оцененный в последнее время «Яндекс» и то стоит дешевле. Значение мультипликатора ROE Softline также не сильно впечатляет.

А это точно ИТ? Softline разрабатывает комплексные решения для клиентов и осуществляет техническую поддержку, но все же основа бизнеса — это перепродажа решений других поставщиков. В некотором роде можно сказать, что Softline скорее ретейлер, чем ИТ-компания. А ретейлеры обычно отличаются значительно более низкой маржой, да и по мультипликаторам стоимости они обычно оцениваются дешевле.

Импортозамещение. В России на самом высоком уровне декларируется стратегия импортозамещения, кроме всего прочего и в сфере ИТ. И хотя этот процесс идет не очень быстро, его неисполнение вызывает недовольство властей даже крупными госкомпаниями. Да, Softline активно диверсифицирует бизнес по географическому признаку, но все же Россия — это самый крупный рынок для компании, так что импортозамещение может негативно сказаться на ее бизнесе.

С диверсификацией все неоднозначно. Несмотря на в целом хорошую диверсификацию бизнеса, у Softline очень большой перекос в сторону одного поставщика — Microsoft. Если взаимоотношения компаний изменятся не в лучшую сторону, то бизнес Softline может серьезно пострадать.

Мультипликаторы публичных российских компаний в сфере ИТ по итогам квартала, закончившегося 30 июня 2021 года

| P / E | ROE | |

|---|---|---|

| «Яндекс» | 102,5 | 5,2% |

| Mail.ru Group | Убыток | Убыток |

| HeadHunter | 49,5 | 118,7% |

| Softline | 287—371 | 9% |

В итоге

Softline — крупный поставщик продукции и услуг в сфере ИТ с международным, достаточно диверсифицированным бизнесом. Но компания сильно зависит от своего главного партнера — Microsoft. Softline активно развивается, заключает сделки M&A и планирует продолжать интенсивный и экстенсивный рост бизнеса.

В отличие от многих компаний в сфере ИТ Softline периодически показывает прибыль. Это и плюс, и минус: ведь с прибылью можно посчитать значение мультипликатора P / E, а оно трехзначное и может отпугнуть инвесторов.