Сейчас у нас спекулятивная мысль: взять акции золотодобывающей компании Newmont (NYSE: NEM), чтоб получить доход на вероятном увеличении цен на золото.

Потенциал роста и срок деяния: пятнадцать процентов за 13 месяцев; десять процентов в год в протяжении десять лет. Все без учета дивидендов.

Почему акции могут вырасти: акции не так давно свалились, а вот золото может вырасти.

Как действуем: берем акции на данный момент по 58,88 $.

Мысль выдумала наша читательница Яна Иванова в комментах к разбору Vornado Realty. Предлагайте свои мысли в комментах.

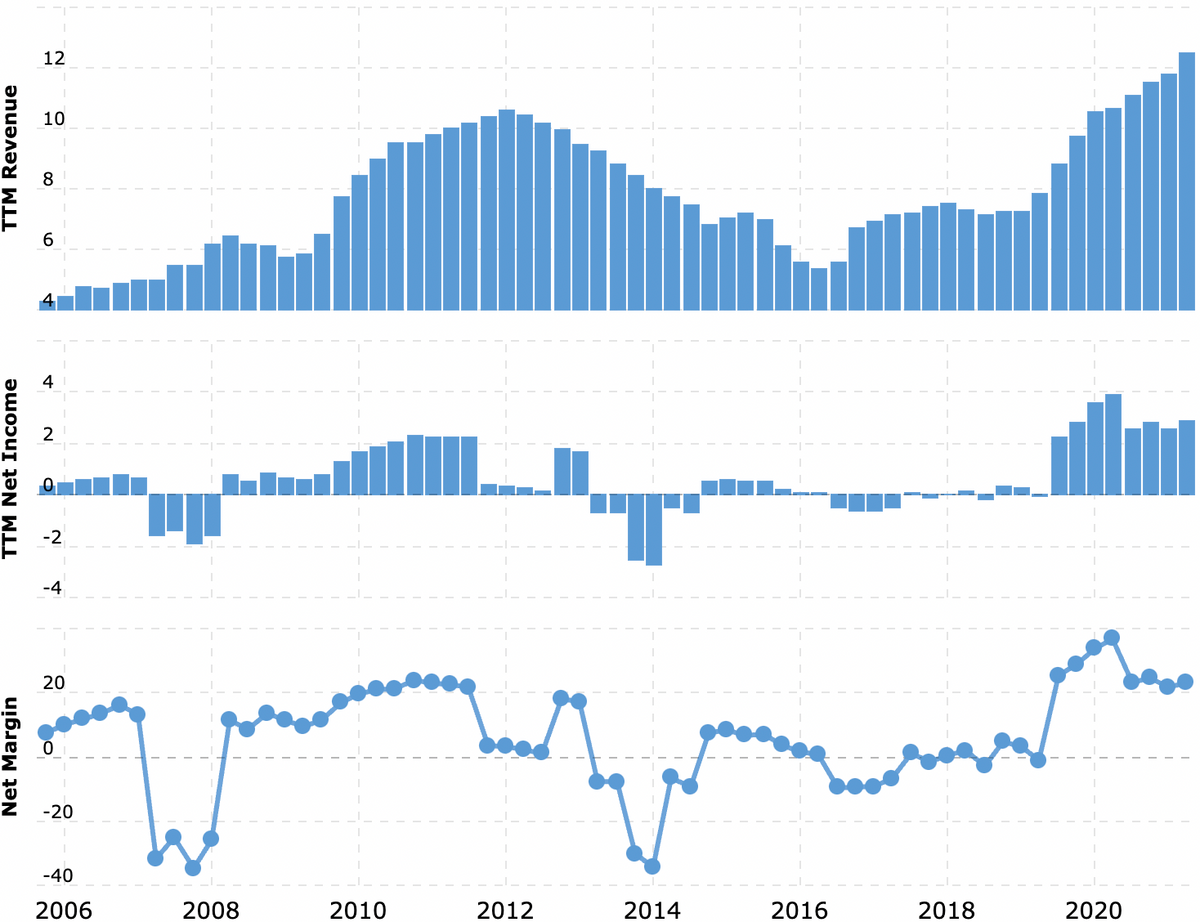

На чем компания зарабатывает

Newmont добывает сплавы, как великодушные, так и не чрезвычайно. В соответствии с годовому отчету компании, выручка компании делится так:

- Золото — девяносто процентов. Валовая маржа от выручки сектора — 57,42 %.

- Медь — 1,34 %. Валовая маржа от выручки сектора — тридцать один процент.

- Серебро — 4,43 %. Валовая маржа от выручки сектора — 61,59 %.

- Свинец — 1,16 %. Валовая маржа от выручки сектора — 42,54 %.

- Цинк — 3,07%. Валовая маржа от выручки сектора — 36,5 %.

В соответствии с презентации компании,35 % припасов золота компании располагается в США и Мексике,33 % — в государствах Южной Америки,20 % — в Австралии и двенадцать процентов — в Африке. Впрочем, годовой отчет у компании чрезвычайно детализированный, вплоть до данных по каждому месторождению, — советую его полистать тем, кому Newmont чрезвычайно увлекательна.

По регионам выручка компании делится так:

- Англия — 73,83 %.

- Корея — 11,45 %.

- Германия — 2,4 %.

- Мексика — 2,4 %.

- Япония — 2,12%.

- Швейцария — 2,11%.

- Филиппины — 2,1%.

- США — 0,84%.

- Другие регионы — 2,75%.

Впрочем, региональное распределение продаж компании — это условность, вся выручка ей поступает в долларах, а крупнейший покупатель — американский инвестбанк J. P. Morgan, который приносит 24% выручки.

Аргументы в пользу компании

Акции упали. С июня акции подешевели на 20% из-за падения цен на золото, которое дает компании основные деньги. Мне кажется, что падение вышло непропорционально сильным: цены на золото упали всего на 6% и у них есть потенциал для спекулятивного роста, а сама Newmont — эффективный и успешный бизнес с небольшим P / E — 16,49. Так что тут есть потенциал для отскока.

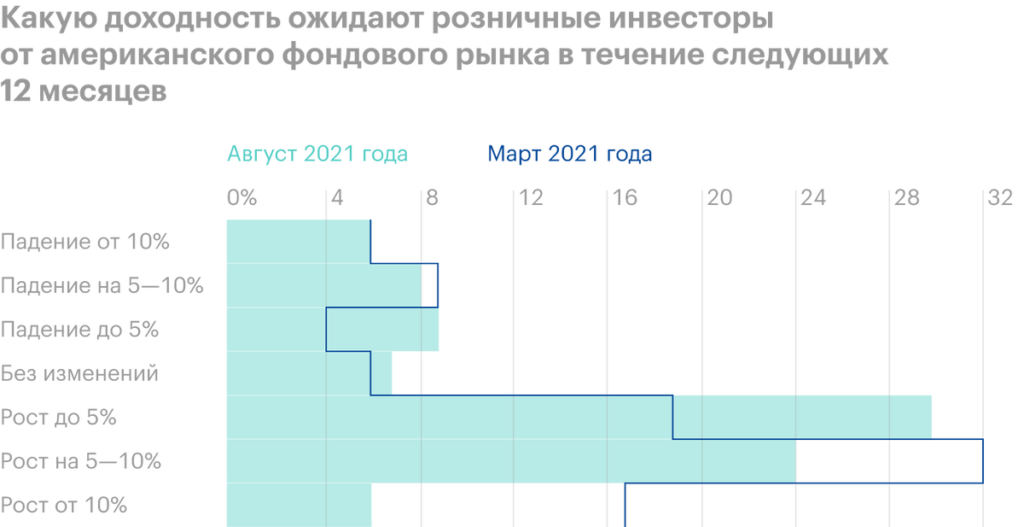

Возможен спекулятивный рост цен на золото. Вообще, сейчас фондовый рынок в глазах многих инвесторов все больше напоминает пузырь. Само по себе это не так страшно, но вот в сочетании с реальным ростом заболеваемости новыми штаммами коронавируса это может привести к серьезной панике на рынке и росту цен на золото.

На самом деле золото зря считается защитным активом: бывало так, что цены на него падали вместе с рынком. Но в любом случае, поскольку это заблуждение очень распространено, вероятность спекулятивного роста цен на золото есть — и такой рост позитивно повлияет на котировки золотодобывающих компаний, потому что для большинства инвесторов «золото» и «золотодобывающие предприятия» — это синонимы. Но предприятие — это предприятие, оно может обанкротиться или прекратить работу, а золотой слиток никуда не исчезнет, только если его не расплавить. Но, поскольку это заблуждение тоже распространено, оно тоже может позитивно повлиять на рост котировок Newmont.

Дребеденды. Компания платит 2,2 $ дивидендов на акцию в год, что дает 3,74% годовых. По нынешним временам это довольно большая доходность, и я думаю, что она привлечет в акции компании множество дивидендных инвесторов.

Что может помешать

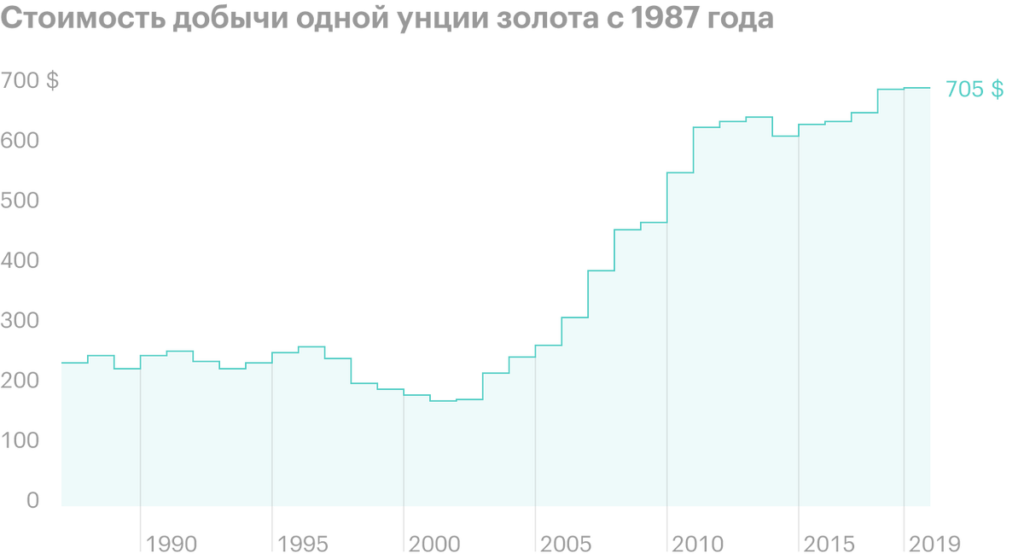

Дорого копаться. Стоимость добычи золота неуклонно растет — что плохо сказывается на маржинальности компании.

Предпосылки пока спекулятивные. Мы публиковали первую идею по Newmont в 2019 году. Отличие этой идеи от старой в том, что на этот раз золото не выглядит недооцененным — сейчас оно даже выглядит переоцененным. В сегодняшней идее мы рассчитываем на спекулятивный наплыв инвесторов из-за веры в золото как в защитный актив. Если наш расчет не оправдается, то цены на золото упадут и в этом случае утянут за собой котировки и доходы Newmont.

Дребеденды. На выплаты компания тратит 1,766 млрд долларов в год — примерно 61,53% от ее прибыли за минувшие 12 месяцев. При этом у компании задолженностей на 16,583 млрд, из которых 2,787 млрд нужно погасить в течение года. В принципе, денег у Newmont должно хватить на все: только на счетах у нее есть 4,583 млрд долларов. Но все же риски урезания выплат мне видятся достаточно серьезными. А если выплаты порежут, то акции упадут.

Что в итоге

Можно взять акции сейчас по 58,88 $, а дальше есть два варианта:

- дождаться роста акций до 68 $, что заметно меньше 73,95 $, которые за них просили еще в июне. На мой взгляд, такая цена будет справедливой, учитывая дивидендную доходность Newmont. Думаю, что указанной цены мы можем дождаться в течение следующих 13 месяцев;

- держать эти акции много лет, чтобы озолотиться.

Но не забывайте поглядывать на сайт компании, на раздел с новостями: вдруг дивиденды решат сократить.