Сегодня у нас умеренно спекулятивная идея: взять акции компании ICON (NASDAQ: ICLR), занимающейся НИОКР в сфере фармацевтики, дабы заработать на росте расходов фармацевтических компаний.

Потенциал роста и срок действия: 12% за 14 месяцев; 10% в год на протяжении 15 лет.

Почему акции могут вырасти: фармацевтические компании вынуждены тратиться на НИОКР.

Как действуем: берем акции сейчас по 270,17 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

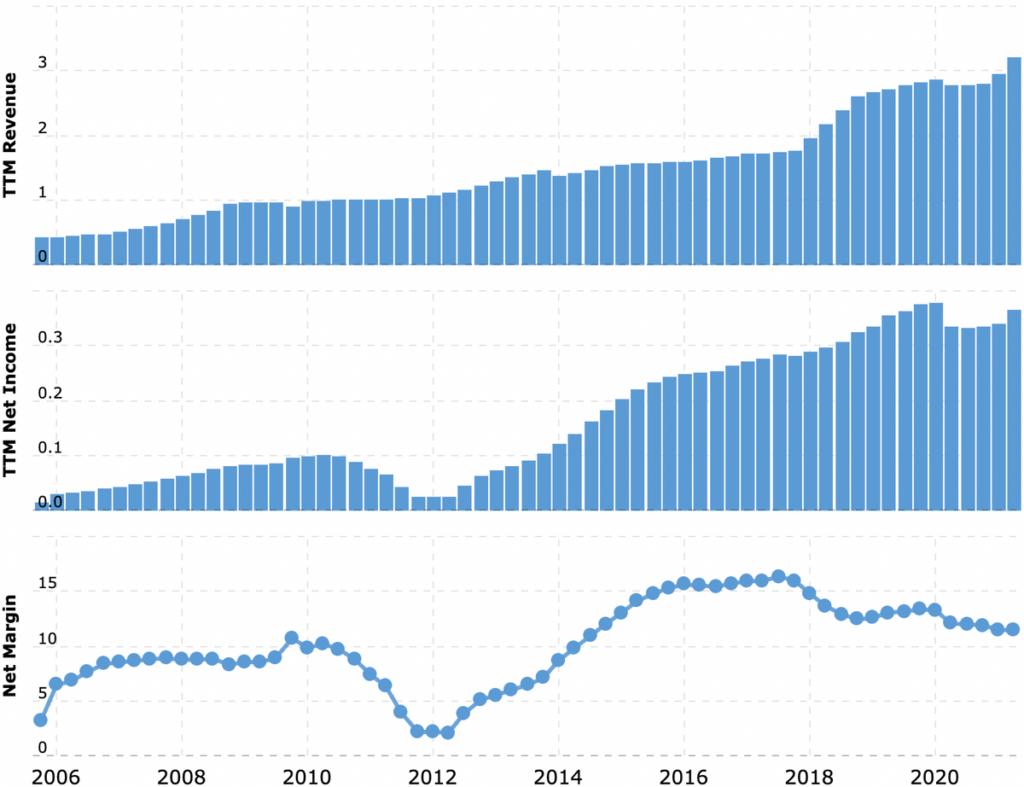

На чем компания зарабатывает

ICON оказывает услуги в сфере НИОКР фармацевтическим компаниям: управление испытаниями, набором персонала, консультирование и услуги для лабораторий. Годовой отчет компании в целом не очень полезен: сегментации там нет.

Выручка компании по странам и регионам:

- США — 33,1%.

- Европа — 57,1%.

- Другие, неназванные регионы — 9,8%.

Аргументы в пользу компании

Все ясно. Как и Catalent, компания должна будет преуспеть просто благодаря росту трат фармацевтических компаний на НИОКР. Тратиться фармацевтические компании будут бесконечно много, пока существует современная система патентования лекарств с истечением срока действия патента, после чего конкуренты начинают производить аналоги задешево. Полный цикл разработки лекарства со всеми испытаниями может занять 5—7 лет и привести к неудаче. Так что фармацевтические компании вынуждены постоянно тратить на НИОКР огромные деньги. И это хорошо для ICON.

Больше значит лучше. Недавно ICON купила конкурентов PRA Health Sciences, пока это еще не отражается в отчетности. По отдельности ICON и PRA занимали пятое и шестое места в своей отрасли соответственно — а теперь укрупненная ICON будет на втором или третьем месте. Это позволит ей укрепить переговорную позицию в отношениях с клиентами и нарастить маржу в долгосрочной перспективе.

Не так дорого. P / E у ICON — 39,5, что немало, но он пока не отражает присоединения PRA Health Sciences. У новой, единой компании P / S будет в районе 3, что совсем недорого, а P / E — около 25. К слову, у конкурентов ICON из IQVIA P / E составляет 77.

Адаптивность. Коронакризис стал для ICON проблемой: сорвались испытания и исследования многих лекарств. Но компания оперативно втянулась в разные коронавирусные исследовательские проекты, так что итоговый результат скорее ровный. С высокой вероятностью появления новых вирусов способность ICON «переобуваться в воздухе» будет большим плюсом для консервативных инвесторов.

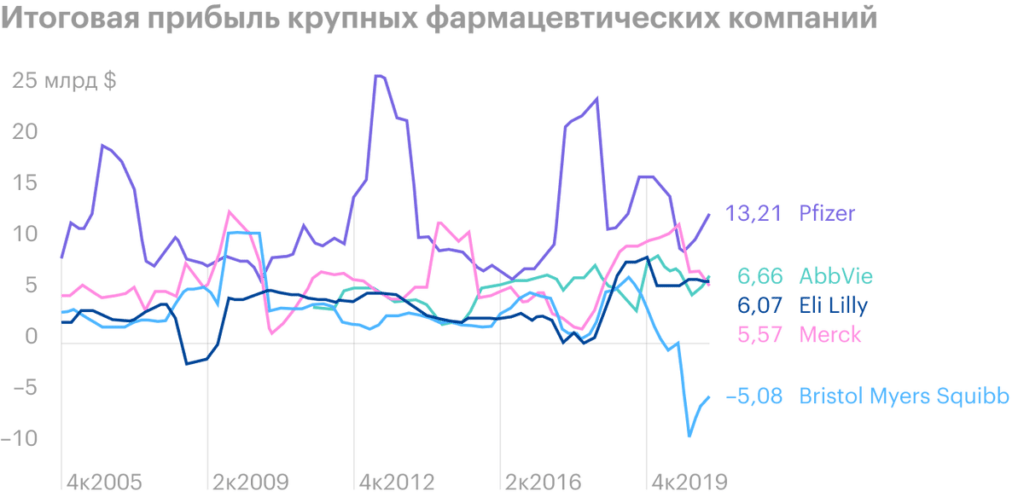

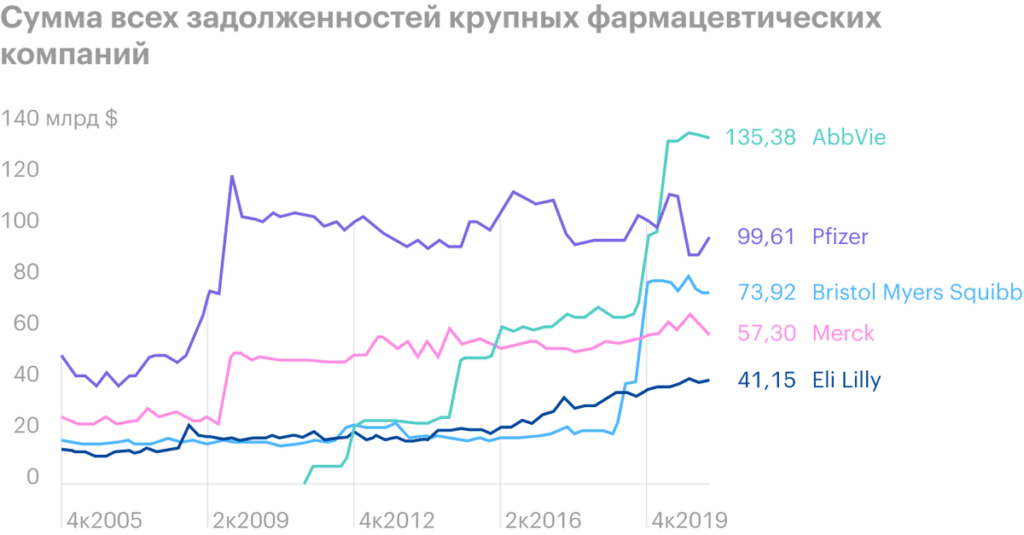

Могут купить. Бытие фармацевтических компаний — это кошмарное колесо сансары. «Разрабатывай новые лекарства, пока другие веселятся, и однажды ты будешь еще больше разрабатывать лекарства, пока другие будут веселиться. И тогда в далеком будущем ты будешь по-прежнему разрабатывать лекарства, пока другие будут веселиться». В целом прибыль фармкомпаний топчется на месте много лет. Скачки прибыльности сменяются стремительными падениями — спасибо истечению срока действия патентов, — а долговое бремя растет, потому что акционеры просят дивидендов, а НИОКР становятся все дороже. Покупка ICON была бы неплохим вариантом для какого-нибудь фармацевтического холдинга: несколько диверсифицировать свои риски за счет более стабильного и предсказуемого бизнеса. Так сказать, перейти из разряда золотоискателей в разряд тех, кто зарабатывает на золотоискателях.

Что может помешать

Концентрация. Согласно отчету, 39,1% выручки компании приходится на 5 неназванных клиентов. Один из них дает 12,1% выручки.

Такова реальность. Компания по прописке ирландская. Ирландская регистрация нужна ICON, выражаясь словами Пелевина, «в рамках благотворительной акции по уходу от налогов». Сейчас налоги в Ирландии ICON платит по ставке 12,5%, что очень мало. Недавно Ирландию таки заставили повысить налоговую ставку для корпораций до 15%. Так что в будущем ICON ждут более высокие налоги — и, на мой взгляд, этот риск в текущую цену акций инвесторы пока не заложили.

И все-таки дорого. Так или иначе, компания сейчас торгуется вблизи от исторических максимумов и стоит немало. Акции может потрясти.

Долги. Чтобы купить PRA, ICON заняла кучу денег, так что ее долговое бремя будет очень внушительным. Какого размера оно сейчас — сказать сложно, поскольку частично компания расплачивалась акциями, а частично — деньгами в своем распоряжении. Но можно ожидать роста суммы задолженностей с нынешних 1,5 млрд долларов до 7—8 млрд. Это, конечно, не очень хорошо в преддверии подорожания кредитов — и некоторых инвесторов такой долг может отпугнуть.

Что в итоге

Берем акции сейчас по 270,17 $. А дальше есть два варианта действий:

- акции вырастут до 303 $, превысив исторические максимумы. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

- держать акции следующие 15 лет.