Сегодня у нас умеренно спекулятивная идея: взять акции производителя продукции для высокотехнологичных отраслей CMC Materials (NASDAQ: CCMP), дабы заработать на росте спроса на его продукцию.

Потенциал роста и срок действия: 15% за 14 месяцев; 36% за 3 года.

Почему акции могут вырасти: в мире дефицит полупроводников.

Как действуем: берем сейчас по 142,86 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

На чем компания зарабатывает

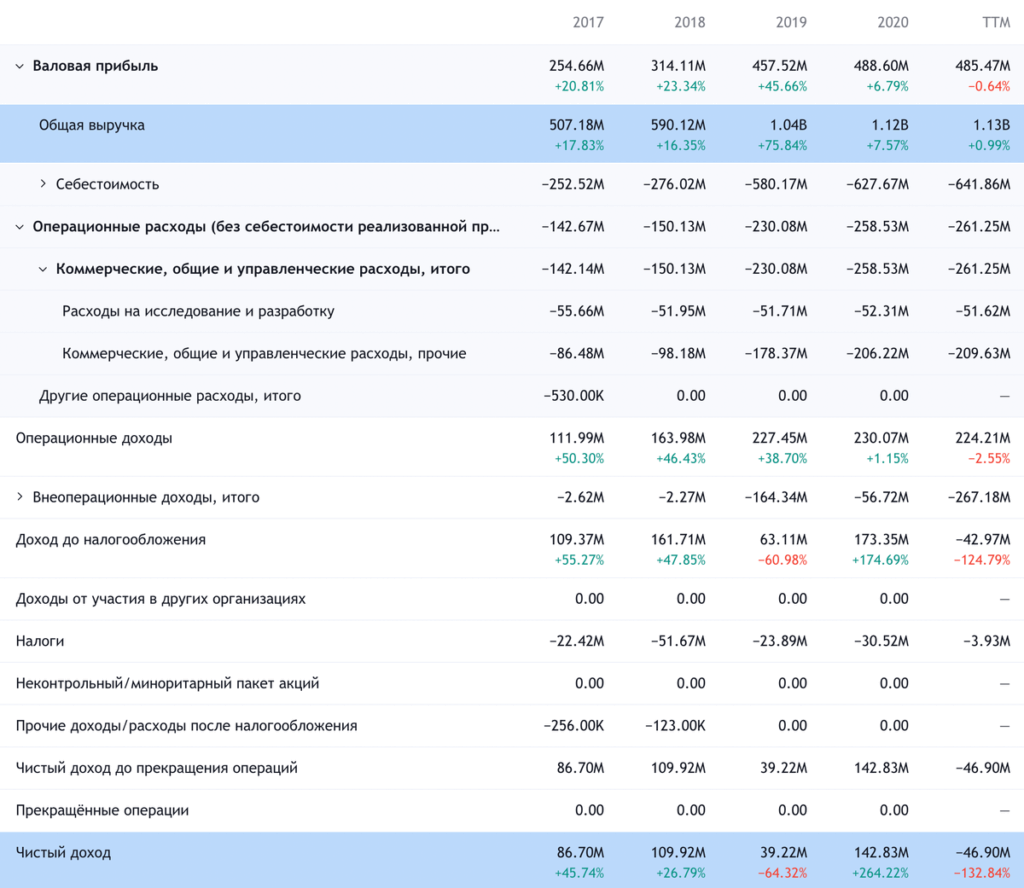

Это производственное предприятие, которое делает разные штуки и оказывает услуги в смежных областях. Согласно годовому отчету, выручка компании разделяется на следующие сегменты.

Материалы для электронной промышленности — 79,08%. Если обобщить, то это все, что компания делает для производителей полупроводников. Маржа скорректированной EBITDA сегмента — 33,9% от его выручки. Выручка сегмента разделяется на следующие виды товаров:

- Шламы — 54,44%. Из вольфрама и меди для химико-механической планаризации — удаления неровностей с поверхности изготавливаемой полупроводниковой пластины.

- Химикаты для электронной промышленности — 35,82%. Разные кислоты и соединения, используемые при производстве полупроводников.

- Полирующие подушки для химико-механической планаризации — 9,74%.

Материалы для производства — 20,92%. Маржа скорректированной EBITDA сегмента — 45,7% от его выручки. Выручка сегмента разделяется на следующие виды товаров:

- Материалы для трубопроводов и промышленности — 60,61%. Различные смазки и чистящие средства, средства для уменьшения сопротивления течению. Основные потребители — нефтегазовые компании.

- Работа с деревом — 26,83%. Это материалы для защиты и укрепления деревянных конструкций в сфере ЖКХ.

- Изготовление оптики — 12,56%. Товары для измерения точности в сфере оптики — изготовление линз, призм. Потребители: от производства полупроводников и медицины до аэрокосмической и оборонной отраслей.

Самые крупные рынки в Азии для компании:

- Южная Корея — 11,46%;

- Тайвань — 11,91%;

- КНР — 10,17%.

Компания в целом прибыльная, но в минувшем квартале она понесла большие убытки из-за списания стоимости активов в сегменте «Материалы для работы».

Выручка компании по регионам

| Северная Америка | 35,83% |

| Азия | 48,99% |

| Европа, Ближний Восток и Африка | 15,14% |

| Южная Америка | 0,4% |

Северная Америка

35,83%

Азия

48,99%

Европа, Ближний Восток и Африка

15,14%

Южная Америка

0,4%

Аргументы в пользу компании

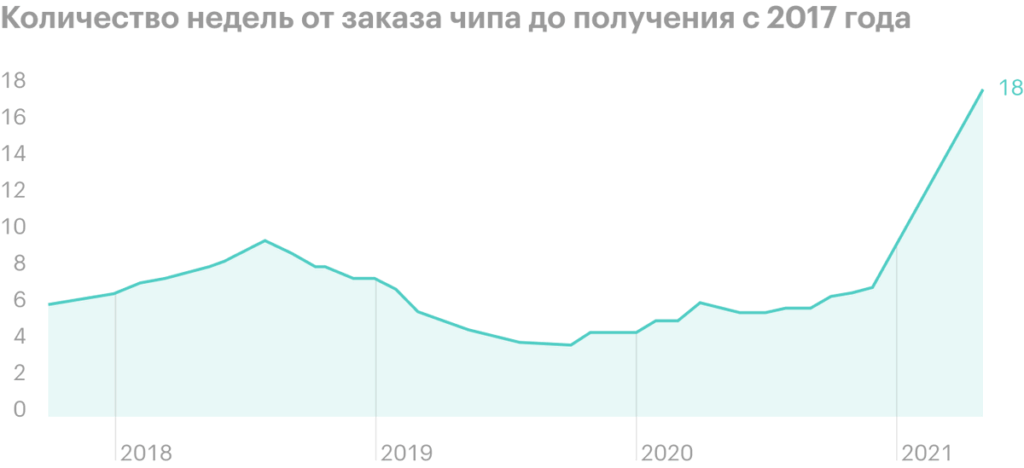

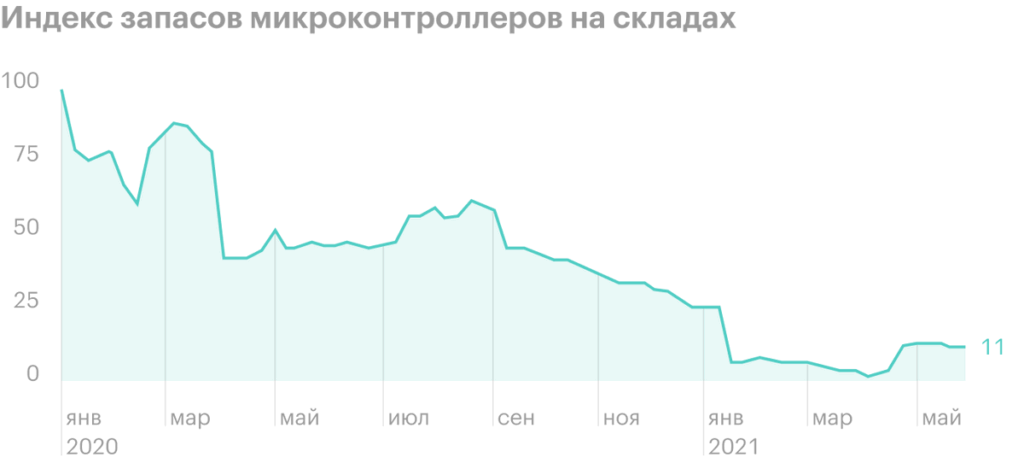

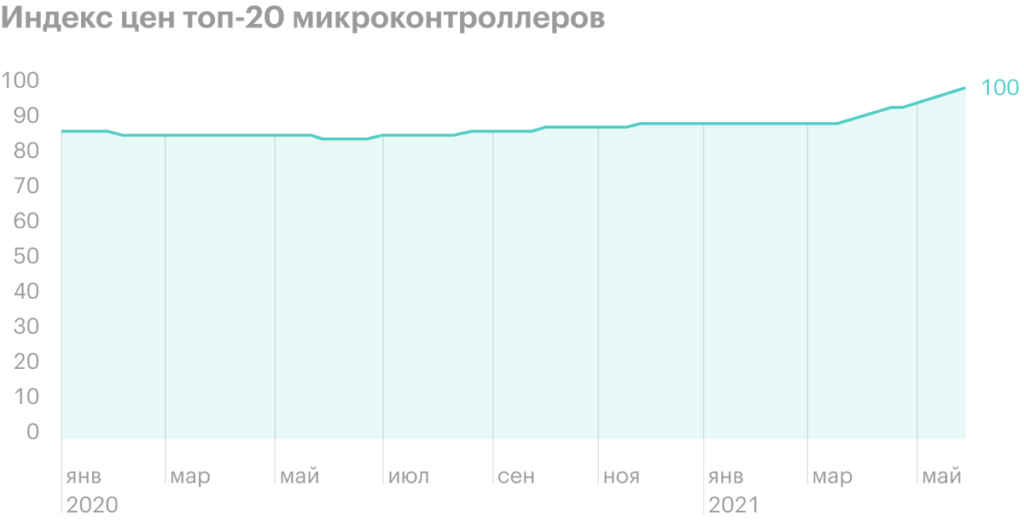

Ищет полиция, ищут пожарные. Заводам всего мира очень нужны полупроводники, но их нет: от заказа до получения чипов приходится ждать в среднем 18 недель, а на складах нужных компонентов совсем мало. Все это приводит к росту цен на полупроводники и повышает рентабельность их производства. А значит, на товары и услуги CMC будет большой спрос, поскольку ее заказчики типа TSMC наращивают объем производства.

Цена. Компания стоит недорого в относительных и абсолютных цифрах: будущий P / E у нее 17,7, а капитализация — 4,18 млрд долларов. Это как поспособствует притоку в акции заинтересованных в теме полупроводников розничных инвесторов, так и повысит вероятность покупки компании кем-то крупнее. С учетом ажиотажа вокруг производства полупроводников я бы не сильно удивился, узнав, что компанию купил кто-то из ее крупных клиентов.

Что может помешать

Концентрация. Согласно отчету, у компании есть ряд крупных клиентов:

- Intel — 15% от общей выручки;

- Samsung — 11%;

- TSMC — около 10%;

- SK Hynix — около 10%.

Изменение отношений с кем-то из них может негативно повлиять на отчетность CMC.

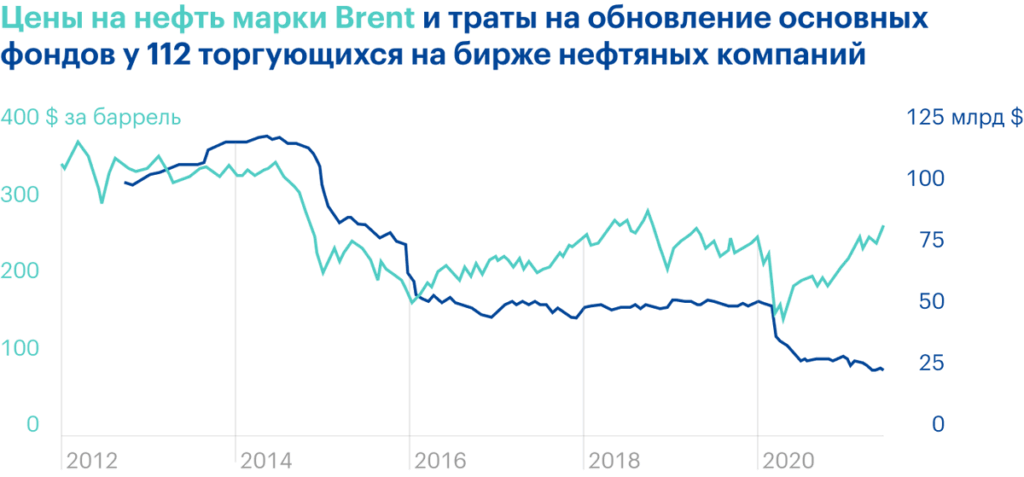

Гиря на ногах. Нефтегазовый сектор, дающий примерно половину выручки сегмента «Материалы для производства», нынче приносит компании одни огорчения. Даже с учетом роста заказов в других сферах этого сегмента в нем наблюдается спад финансовых показателей из-за падения спроса нефтегазовых компаний. Учитывая, что, даже несмотря на рост цен на нефть, показатели трат на обновление основных фондов у нефтегазовых компаний остаются на очень невысоком уровне, не стоит ждать серьезного улучшения ситуации для CMC на этом направлении.

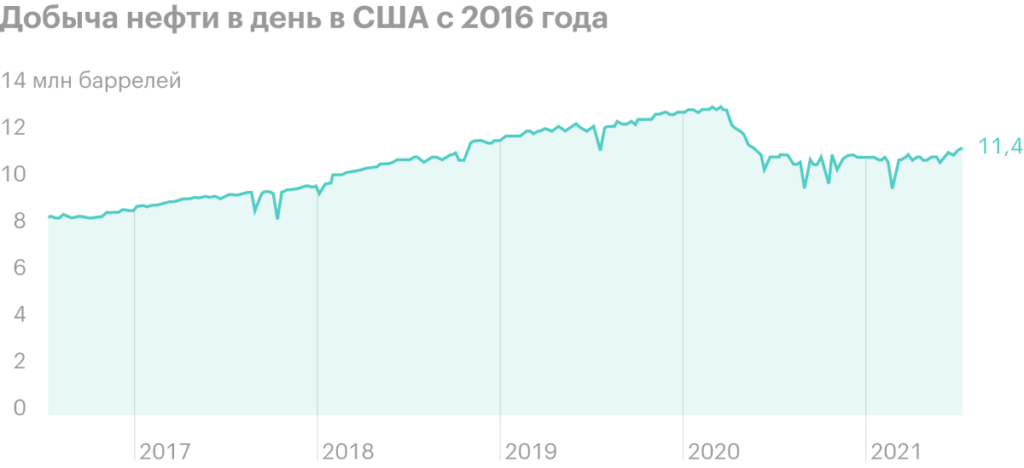

Хотя показатели добычи нефти в США растут — это может сигнализировать о том, что в этом квартале дела сегмента если и не стремительно улучшатся, то хотя бы не станут сильно хуже. Но нужно быть готовыми к тому, что ситуация в сфере добычи нефти и газа может попортить компании отчетность.

Дребеденды. Компания платит 1,84 $ дивидендов на акцию в год, что дает примерно 1,29% годовых — довольно немного и едва ли привлечет в акции любителей «дивов». На это у CMC уходит 53,36 млн долларов в год — примерно 37% от ее прибыли в нормальный год. Но сейчас сумма выплат больше прибыли компании за последние 12 месяцев.

У компании не заоблачная сумма задолженностей: 1,267 млрд долларов, из которых только 187,352 млн нужно погасить в течение года. Денег в ее распоряжении более чем достаточно: 324,836 млн на счетах и 146,238 млн задолженностей контрагентов. Основной бизнес компании прибылен, так что риски урезания дивидендов кажутся низкими. Но они все же есть — и если выплаты порежут, например, ради трат на расширение производства, то акции могут упасть.

Что в итоге

Берем акции сейчас по 142,86 $. Думаю, что за следующие 14 месяцев мы можем дождаться цены 165 $, которые за акции просили еще в мае этого года.

Также можно подержать акции следующие три года: возможно, недостаток полупроводников прекратится не скоро и за это время компания сможет хорошо заработать на этом и, может быть, даже найдет на свой бизнес покупателя. В этом случае я бы рассчитывал на возвращение котировок к уровню 195 $, которые за акции просили еще в апреле этого года.