Часто делеверидж представляют как возврат кредита в ущерб потреблению. Когда текущие цифры противоречат такому представлению, делается вывод о том, что никакого сокращения долговой нагрузки нет, а значит, и не надо пугать нас тут вашей балансовой рецессией.

В френдленте уже были мысли по этому поводу. Если кратко, то общий объем кредита снижается за счет списаний.

Ну вобщем, да. А как это должно быть по-другому? Баланс потребителей очищается двумя способами:

“Is there truly deleveraging or are charge-offs removing a lot of balances?”

и так и так. на макроуровне нет особой разницы.

Делеверидж (deleverage) — процесс снижения кредитного плеча, т.е. уровня закредитованности. Есть мнение, что делеверидж является основной причиной долгосрочного (десятилетия) циклического спада экономической активности.

Делеверидж может достигаться 3 способами:

- возврат долгов субъектом

- увеличение собственного капитала субъекта

- списание задолженности субъекта кредитором.

Субъектами в данном случае могут быть:

-

- обычный потребитель

- компания или банк

- государство

То есть термин делеверидж может применяться к самому широкому кругу субъектов — от человека, до целого государства.

Виды:

Инфляционный делеверидж:

- Германия 1920-е

- Латинская Америка 1980-е

Дефляционный делеверидж:

- Великая депрессия США 1930-е

- Япония 1990-е

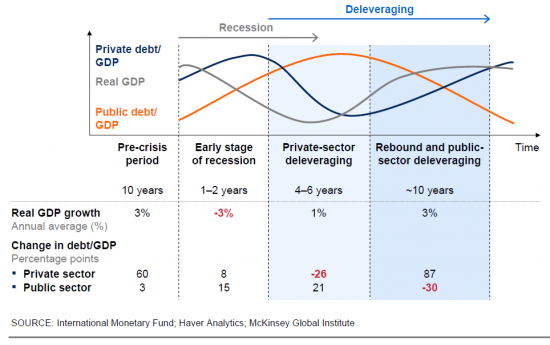

Опыт Швеции и Финляндии (90-е): делевериджинг делится на 2 фазы:

- Домохозяйства, фин.институты и компании снижают долг несколько лет. Это сопровождается слабым ростом ВВП и ростом госдолга.

- Экономический рост восстанавливается, государство снижает долг долгие годы.

Типичные фазы и их характеристики в период делевериджа:

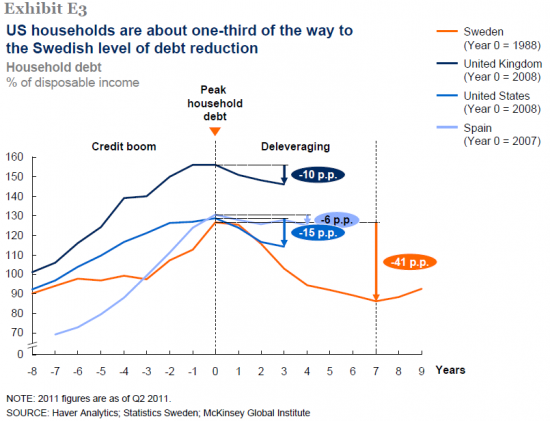

Исторические масштабы делевериджа по показателю долг домохозяйств к ВВП%

Этот опыт показывает 6 индикаторов восстановления:

- стабилизация финсектора и рост объемов кредитования

- проведены структурные реформы

- разработан надежный план снижения дефицита бюджета

- рост экспорта

- восстановление частных инвестиций

- стабилизация рынка жилья+оживление строительного сектора

Делеверидж – это процесс обратный левереджу, о чем говорит приставка “де-“. Если исходить из четких финансовых определений, то леверидж (англ. – leverage) – это отношение заемных средств компании к собственным средствам.

Если перейти в сферу макроэкономики, то левериджем называется как бы уровень закредитованности населения, бизнеса, людей в целом. Это так же процесс наращивания долгов. Говорят “высокий леверидж” – значит, имеется в виду, что много долгов. Или “у вас идет леверидж” – процесс накопления займов, рост кредитования.

Так вот делеверидж – это процесс обратный левериджу, то есть это сокращение долговой нагрузки, снижение темпов кредитования.

Дело в том, что в существующей концепции экономический рост обеспечивается за счет роста кредитования. Вся современная экономика построена на кредитах. Поэтому леверидж считается положительным процессом.

Делеверидж считается процессом отрицательным – идет снижение темпов роста.

Другое дело, что должен сохраняться некий баланс. Рост закредитованности делает всю систему неустойчивой. Поэтому и случился кризис 2008 года. Тогда кредитование достигло своего потолка.

Про делеверидж в американской экономике много писал в 2013 году.

В конце сентября вышел отчет Z.1 Flow of Funds за второй квартал. Обновил цифры и добавил несколько важных моментов в описание процесса делевериджа после появления видео от Рэя Далио “Как действует экономическая машина?” . Начну с теоретической части, затем представлю обновленные графики и цифры, в конце подведу выводы.

Итак, согласно концепции Рэя Далио, существуют три главные силы, стимулирующие экономику:

1. Рост производительности (долгосроч.период, голубая линия)

2. Кратковременный кредитный цикл (5-10 лет, зеленая линия)

3. Долговременный кредитный цикл (75-100 лет, красная линия)

Кратковременные и долговременные циклы существуют, потому что существует кредит.

Главным отличием кризиса 2008 года от предыдущих экономических циклических спадов (в рамках кратковременного кредитного цикла) в США является то, что крах рынка недвижимости стал спусковым крючком к началу самоподдерживающегося процесса делевериджа, который ознаменовал завершение долговременного кредитного цикла.

Подобные явления в американской экономике в последний раз имели место быть во времена Великой Депрессии 1930-х годов. А последним ярким примером в глобальном масштабе (до 2008 года) является Япония, которая так и не смогла оправиться от последствий делевериджа, наступившего после краха национального рынка недвижимости (и в целом рынка активов) в конце 1980-х.

Оперируя понятиями кратковременного и долговременного кредитного цикла, важно также различать понятия рецессии (сокращение экономики в рамках краткосрочного бизнес-цикла) и экономической депрессии (сокращение экономики, вызванное процессом делевериджа). Как бороться с рецессиями хорошо известно по той причине, что они случаются достаточно часто (кратковременный цикл обычно длится 5-10 лет). В то время как депрессии и делеверидж остаются малоизученными процессами и в историческом контексте наблюдаются крайне редко.

Рецессия представляет собой замедление экономики из-за сокращения темпов роста долга частного сектора, часто возникающего из-за ужесточения монетарной политики центробанка (обычно для целей борьбы с инфляцией во время экономического бума). Рецессия обычно завершается, когда центробанк проводит серию понижений процентных ставок с целью стимулирования спроса на товары/услуги и роста кредита, который финансирует этот спрос. Низкие ставки позволяют: 1) сократить стоимость обслуживания долга, 2) повысить цены на акции, облигации и недвижимость через эффект повышения уровня чистой приведенной стоимости от дисконтирования ожидаемых денежных потоков по более низким ставкам. Это позитивно сказывается на благосостоянии домохозяйств и повышает уровень потребления.

Делеверидж – это процесс сокращения долговой нагрузки (долга и платежей по этому долгу по отношению к доходам) в рамках долгосрочного кредитного цикла. Долговременный кредитный цикл возникает, когда долги растут быстрее, чем доходы. Этот цикл завершается, когда стоимость обслуживания долга становится чрезмерно высокой для заемщика.

При этом поддержать экономику инструментами монетарной политики не получается, т.к. процентные ставки во время делевериджа, как правило, опускаются к нулю. Депрессия – это фаза экономического сокращения в процессе делевериджа. Депрессия случается, когда процесс сокращения темпов роста долга частного сектора нельзя предотвратить через понижение стоимости денег со стороны центробанка. Во времена депрессии: 1) большое количество заемщиков не имеют достаточно средств для погашения обязательств, 2) традиционная монетарная политика является неэффективной в сокращении затрат на обслуживание долга и стимулировании роста кредитования.

При делеверидже долговая нагрузка просто становится непосильной для заемщика и ее не ослабить понижением процентных ставок. Кредиторы понимают, что долги выросли слишком сильно и едва ли заемщик сможет погасить займы. Заемщик не может погасить долг, а его залоговое имущество, стоимость которого было неадекватно раздуто в ходе кредитного бума, потеряло цену. Долговая ситуация так давит на заемщиков, что им и не хочется брать новые кредиты. Кредиторы прекращают давать взаймы, а заемщики – брать взаймы. Экономика как бы теряет свою кредитоспособность, как отдельный взятый человек.

Итак, что же делать с делевериджем? Дело в том, что долговая нагрузка слишком высока и ее надо как-то понизить. Это можно сделать 4 способами:

1. Сокращением трат

2. Сокращением долга (реструктуризацией, списанием части долга)

3. Перераспределением благ

4. “Печатным” станком

Перевес со стороны первых двух процессов приводит к дефляционному делевериджу, перевес в сторону последних двух – к инфляционному делевериджу. Рассмотрим все способы детально:

1. Сокращение расходов

Делеверидж начинается с резкого сокращения трат, или введения режима жесткой экономии (austerity measures). Заемщики прекращают брать в долг и начинают погашать старые долги. Кажется, что это должно привести к сокращению долга, но это не так: надо понимать, что расходы одного человека – это доходы другого человека. В условиях режима жесткой экономии доходы сокращаются быстрее, чем сокращается долг. Все это приводит к дефляционным процессам. Предприятия начинают сокращать персонал, повышается уровень безработицы и т.д.

2. Реструктуризация долга

Многие заемщики не могут погасить свои долги. При этом обязательства заемщика – это активы кредитора. Когда заемщик не выполняет свои обязательства по погашению долга перед банками, начинается паника. Люди перестают верить банкам, и начинают забирать свои вклады. В худшем варианте банки лопаются, начинаются дефолты на предприятиях и т.д. Все это приводит к жесткой экономической депрессии. Чтобы не доводить ситуацию до края, кредиторы часто идут по пути реструктуризации задолженности заемщика в надежде вернуть хоть какую-то часть выданных в займы средств (это может быть снижение ставок по ранее выданным кредитам, пролонгаций срока займа, частичного списания и т.п.). Так или иначе, доходы вновь сокращаются быстрее долга, что приводит к дефляционному сценарию.

3. Перераспределение благ

В кризис правительство собирает меньше налогов, но вынуждено больше тратить – необходимо выплачивать пособия по безработице и запускать программы стимулирования экономики.

С увеличением расходов растет дефицит бюджета, который нужно как-то профинансировать. Но где взять деньги? Можно взять в долг, либо поднять налоги. Понятно, что подъем уровня налогов в экономике, находящейся в депрессии, будет губительным. Но можно поднять налоги для богатых, т.е. перераспределить богатство от имущих к неимущим. Как правило, в такие моменты возникает острые социальные протесты и всеобщая ненависть широких слоев населения к богатым. В 1930-х, когда Германия переживала состояние делевериджа, ситуация вышла из-под контроля и к власти пришел Гитлер.

4. “Печатный” станок

Чтобы не допустить деструктивных последствий депрессии необходимо срочно предпринимать меры. В условиях, когда процентные ставки уже на нуле, вариантом спасения становится “печатный” станок центробанка. Печать денег – инфляционный сценарий. Напечатанные деньги направляются только на покупку: 1. Финансовых активов ( что вызывает рост их цен и благоприятно сказывается на благосостоянии тех, у кого эти финансовые активы есть) 2. Правительственного долга, который, как мы уже отмечали, достигает своих пиковых значений во времена делевериджа (поддержка безработных, стимулирующие экономические программы).

Таким образом, центральному банку и правительству необходима полная координация действий. Правительство должно быть уверено, что за спиной стоит контрагент, который при необходимости выкупит весь выпускаемый долг. Программа выкупа долгосрочных облигаций американского казначейства со стороны ФРС США получила название QE. Покупка государственных ценных бумаг правительства центробанком называется монетизацией госдолга.

Правильная балансировка вышеперечисленных четырех вариантов смягчения делевериджа вкупе со слаженными действиями правительства и центробанка приводят к “красивому” делевериджу (beautiful deleveraging), при котором долги снижаются по отношению к доходам, экономический рост положителен, а инфляция не является головной болью монетарных властей.

Согласно концепции Рея Далио, помимо “beautiful deleveraging” существуют также варианты:

– “ugly deflationary deleveraging” (“безобразный дефляционный делеверидж”) – период экономической депрессии, когда центробанк “напечатал” недостаточно денег, присутствуют серьезные дефляционные риски, а номинальные процентные ставки выше темпов роста номинального ВВП.

– “ugly inflationary deleveraging” (“безобразный инфляционный делеверидж”), когда “печатный” станок выходит из-под контроля, намного перевешивает дефляционные силы, создавая риск гиперинфляции. В странах с резервной валютой (как США) может наступить при слишком длительном стимулировании с целью преодоления “deflationary deleveraging”.

Депрессия обычно заканчивается, когда центральные банки “печатают” деньги в процессе монетизации госдолга в объемах, которые перекрывают дефляционные депрессивные эффекты от сокращения долга и введения жестких мер экономии. Собственно американская экономика в последние годы довольно успешно балансирует на грани “красивого” делевериджа.

Часто можно слышать вопрос: а почему при таких объемах напечатанных долларов нет инфляции? Инфляции нет, так как напечатанные доллары идут на компенсацию падения уровня кредитования. Главное – расходы. Каждый потраченный доллар, уплаченный в виде денег, дает тот же эффект, что и потраченный доллар, уплаченный в виде кредита. Печатая деньги, центробанк может компенсировать исчезновение кредита с помощью повышения количества доступных денег. *Отличный пост на тему инфляции есть у Вадима (Endeavour) .

Депрессия обычно заканчивается, когда центральные банки “печатают” деньги в процессе монетизации госдолга в объемах, которые перекрывают дефляционные депрессивные эффекты от сокращения долга и введения жестких мер экономии. Собственно американская экономика в последние годы довольно успешно балансирует на грани “красивого” делевериджа.

Чтобы изменить направление развития экономики в правильное русло, центробанку нужно не столько подпитывать рост доходов, сколько обеспечить рост уровня доходов, превышающий процентные выплаты по накопленному долгу. Это значит, что доходы должны расти быстрее долга.

Главное – не увлекаться печатным станком, чтобы не спровоцировать неконтролируемую инфляцию, как это произошло в 1920-х в Германии. Если удастся сбалансировать действия правительства и центробанка, то экономический рост начнет хоть и медленно, но расширяться, а долговая нагрузка – снижаться. Это будет залогом наименее болезненного “красивого” делевериджа.

Как правило, процесс сокращения долговой нагрузки в рамках делевериджа длится 10 лет. Этот период часто называют “потерянным” десятилетием.

Делеверидж по-американски

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов основных экономических субъектов США, которые публикуются раз в квартал в отчете Z.1 “Flow of Funds Accounts” Федеральной Резервной Системы (ФРС) (последние данные на июнь 2013 г.).

На графиках показан процесс делевериджа в различных секторах экономики США. Хорошо видно, как государство стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга: с июля 2008 года по июль 2013 года долг домохозяйств сократился на $0,91 трлн, финансового сектора – на $3,07 трлн, нефинансового корпоративного сектора вырос на $1,51 трлн, правительства – на $6,14 трлн.

Делеверидж на уровне домохозяйств

Американские домохозяйства ощутили на себе самый сильный удар. И это неудивительно – портфель недвижимости составляет 20% всех активов домохозяйств (70% – финансовые активы), а ипотечные кредиты – более 70% всех обязательств. В кризис обесценились активы, а долги остались – благосостояние упало. Начался делеверидж, который можно назвать “ипотечным” делевериджем. Напомню, что потребительские расходы формируют 70% ВВП США.

Процесс делевериджа как раз заключается в сокращении объема ипотечных кредитов – за последние пять лет их объем сократился на 12,3% (-$1,32 трлн) до $9,34 трлн. Потребительский кредит за этот период показал рост на 13,7% (+$0,36 трлн) до $2,8 трлн, но никак не смог перекрыть ипотечный делеверидж. Cовокупный объем обязательств домохозяйств за этот отрезок времени сократился на 6,3%, (-$0,88 трлн) до $13,2 тлрн. Сокращается он и по сей день.

Соотношение объема ипотечного долга к объему портфеля недвижимости домохозяйств США держалось на уровне 40% в 1991-2006 годах. В период с конца 2006 по середину 2008 года, когда цены на недвижимость падали, а ипотечный долг все еще расширялся, это соотношение взлетело до 63%. Затем начался процесс “ипотечного” делевериджа и по прошествии пяти лет соотношение ипотечного долга к портфелю недвижимости сократилось до 50%.

Как я уже отмечал выше, делеверидж – это процесс сокращения долговой нагрузки – долга и платежей по этому долгу по отношению к доходам. Делеверидж начинается, когда стоимость обслуживания долга становится чрезмерно высокой для заемщика.

Таким образом, крайне ценным индикатором выступает отношение процентных расходов на обслуживание долга к уровню располагаемого дохода домохозяйств. Как видно на графике, когда расходы на обслуживание долга от располагаемого дохода домохозяйств в США достигли 14%, запустился процесс делевериджа. Тот же уровень был достигнут в начале 1930-х, когда страна стояла на грани Великой Депрессии. История повторяется. Сегодня отношение процентных расходов на обслуживание долга к уровню располагаемого дохода находится вблизи минимальных исторических уровней.

В декабре 2007 года долги домохозяйств США превысили уровень в 130% от их располагаемого дохода. Под тяжестью долгового времени (т.е. уже потраченных будущих доходов), наращивать потребление домохозяйства далее не могли. В процессе делевериджа к июню 2013 года объем долга к располагаемым доходам сократился до 104%, но по историческим меркам также остается высоким.

Несмотря на значительное сокращение долга с 130% до 104% от располагаемого дохода домохозяйств, нельзя однозначно говорить о том, что делеверидж близок к завершению. Доходы и долг распределены в экономике США неравномерно, т.к. большая его часть сосредоточена в секторе домохозяйств со средним и низким уровнем доходов. Достаточно взглянуть на коэффициент Джини.

При этом важно отметить, что в условиях реальных отрицательных процентных ставок выигрывают прежде всего заемщики капитала, т.к. расходы по обслуживанию долга сокращаются быстрее, чем растут доходы от владения активами.

С наступлением кризиса 2008 года “дорогой” долг домохозяйств начал замещаться более дешёвым государственным, что позволяет решить лишь текущие проблемы экономики в процессе делевериджа частного сектора, но создает большие проблемы в перспективе. Госдолг – это фактически также долг, который должны обслуживать домохозяйства, это стоит понимать при попытках оценки долгосрочных перспектив. В какой-то момент государство может нарастить дефицит бюджета и увеличить долг, чтобы помочь домохозяйствам, но в долгосрочном разрезе за это платить придется всё равно домохозяйствам.

Как было отмечено выше, в условиях “красивого” делевериджа темпы роста доходов превышают темпы роста долга.

Вместо заключения

Сегодня экономика США движется по пути “красивого” делевериджа (“beautiful delevereging”), когда объем монетизации госдолга перевешивает дефляционные эффекты от сокращения уровня долговой нагрузки экономических субъектов, и в особенности домохозяйств. Это создает основу для того, чтобы темпы роста номинального ВВП оставались выше уровня номинальных процентных ставок.

Несмотря на то, что традиционные методы монетарной политики во времена делевериджа не работают, ФРС США с самого начала острой фазы кризиса 2008 года прилагает все возможные усилия через использование нетрадиционных инструментов для соблюдения своего двойного мандата – обеспечения ценовой стабильности при полной занятости. По прошествии почти пяти лет с начала финансового кризиса, можно говорить о том, что Федрезерву удалось предотвратить дефляцию и косвенно повлиять на восстановление экономики.

Если бы в 2008 году у экономических агентов (не важно должников или кредиторов) не было бы за спиной того, кто предоставит деньги, то fire sales (вынужденные экстренные продажи активов) достигли бы значительных масштабов, залоги переходили бы из рук в руки и продавались со значительным дисконтом, тем самым закрутив дефляционную спираль. ФРС, учитывая негативный опыт Великой Депрессии 1930-х, как раз предложил системе столько денег, сколько было необходимо для восстановления контроля над денежной массой и инфляционными процессами в экономике.

Кроме этого, ФРС сумел значительно снизить стоимость денег, создав благоприятную основу для рынка акций. Финансовые активы домохозяйств составляют почти 70% от всего объема активов. Восстановление благосостояния американских домохозяйств к докризисным уровням во многом зависело от роста на финансовых рынках.

В целях замещения выпадающего спроса частного сектора во времена делевериджа правительство начинает наращивать долговую нагрузку и расширять дефицит бюджета. В этих условиях финансовым властям крайне важно иметь за спиной агента, который гарантированно будет выкупать новые выпуски долговых обязательств. Этим агентом и является ФРС, монетизирующий госдолг в рамках программ количественного смягчения (QE), и в результате ставший крупнейшим держателем госдолга США.

Однако инструментами монетарной политики можно лишь частично сгладить процесс делевериджа. Очень важна связка центрального банка с действиями правительства.Можно с уверенностью говорить, что ФРС сделал все, что мог сделать. Сегодня мяч на стороне политиков, демократов и республиканцев, которые с 2008 года на деле так и не смогли доказать свое искреннее желание и нацеленность на решение структурных проблем американской экономики. Принимаются половинчатые решения, постоянно срываются переговоры по важнейшим законопроектам (по fiscal cliff, потолку госдолга и т.п.), имеющим первостепенное значение. Все это затягивает процесс делевериджа и негативно сказывается на экономике США.

Тем не менее, делеверидж на уровне домохозяйств, наиболее пострадавших во время кризиса 2008 года, прошел свой экватор. “Боевая” мощь американских властей сегодня направлена на восстановление рынка недвижимости. Объекты недвижимости являются крупнейшим активом домохозяйств, ипотечные кредиты – крупнейшим обязательством. Суть делевериджа кроется именно в ипотечном сегменте. Большие позитивные сдвиги на рынке недвижимости США произошли в 2012 году (во многом под влиянием программы “Twist” от ФРС).

Позитивный сценарий предполагает, что делеверидж домохозяйств завершится к середине 2015 года и экономика выйдет в стадию естественного восстановления, как и раньше основанного на кредите. На это же время ФРС намечает выход из политики нулевых процентных ставок. Но вопросов и трудностей на этом пути остается много.

P.S. Три важнейших правила от Рэя Далио:

1. Не позволять долгу расти быстрее дохода, т.к. долговая нагрузка со временем погубит Вас

2. Не позволять доходам расти быстрее уровня производительности, т.к. это приведет к потере конкурентоспособности

3. Делать все возможное для повышения уровня производительности.