Сегодня у нас консервативная идея: взять акции оборонного подрядчика BWX Technologies (NYSE: BWXT), чтобы заработать на росте напряженности в районе Китая.

Потенциал роста и срок действия: 10,5% за 12 месяцев без учета дивидендов; 21% за 20 месяцев без учета дивидендов; 8,5% годовых на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: бизнес стабилен, а ситуация в Азии нет.

Как действуем: берем акции по 55,2 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

BWX Technologies производит запчасти и топливо для ядерных предприятий — в основном оборонных.

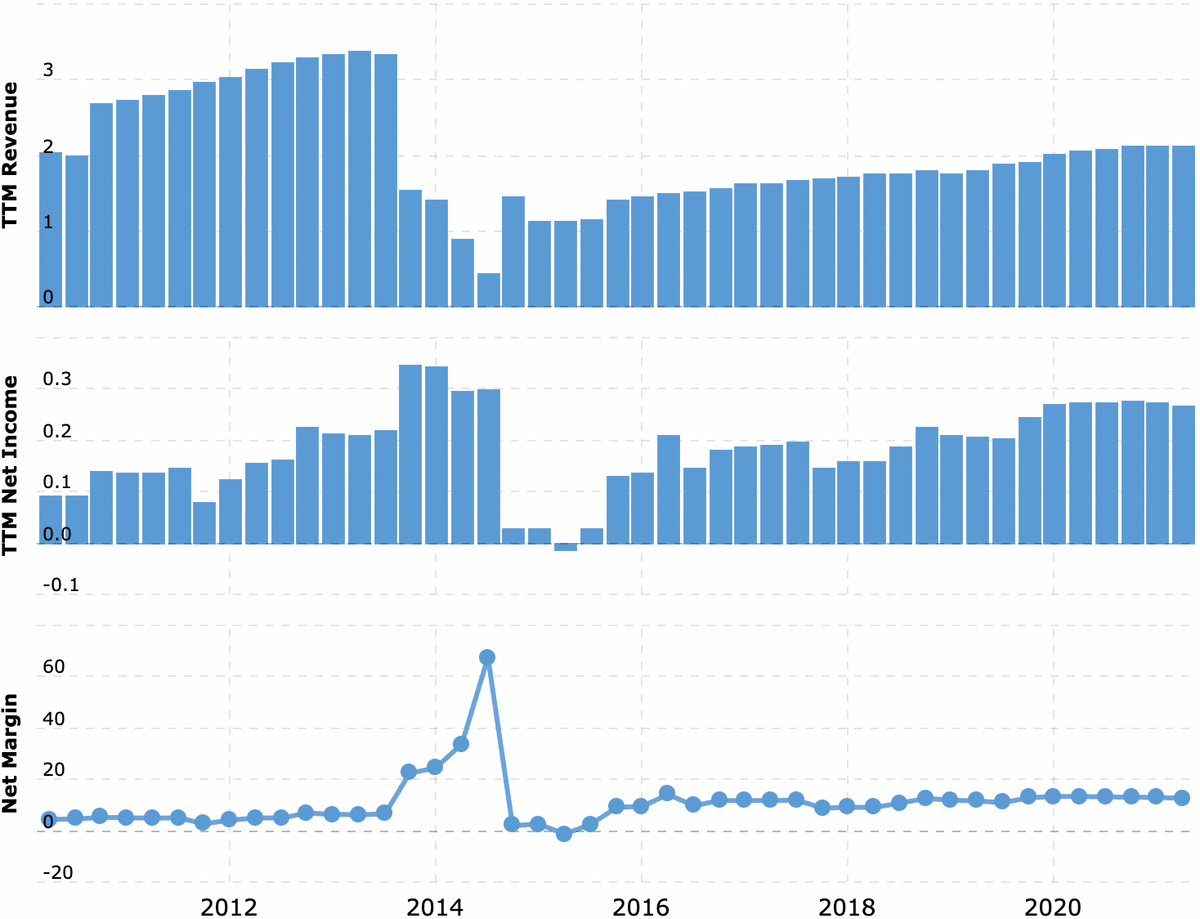

Согласно годовому отчету компании, выручка компании делится следующим образом.

Ядерные операции — 77,52%. Фактически это производство ядерных реакторов и топлива для военных подлодок и военного флота. 94% выручки сегмента напрямую дает правительство США. Операционная маржа сегмента — 19,8% от его выручки.

Ядерная энергетика — 17,48%. Это производство решений для коммерческого сектора в сфере ядерной энергетики. Операционная маржа сегмента — 14% от его выручки.

Ядерные услуги — 5%. Это услуги переработки материалов в ядерной сфере, а также управления предприятиями. Услуги здесь оказываются в основном американскому правительству, на которое приходится 87% выручки сегмента. Операционная маржа сегмента — 19,4% от его выручки.

Выручка по странам:

- США — 83,83%.

- Канада — 14,58%.

- Другие, неназванные страны — 1,58%.

Аргументы в пользу компании

Надежность. Согласно отчету, 77% выручки BWX приходится на правительство США. Уже это делает бизнес компании довольно устойчивым и стабильным, что может привлечь в эти акции немало инвесторов, — благо с P / E 19,69 компания не выглядит переоцененной.

Больше романтики. На прошлой неделе Австралия заключила с американцами и англичанами масштабное соглашение о строительстве собственного флота ядерных подлодок. От американцев и англичан ожидается, что они будут делиться с Австралией технологиями. Поэтому в обозримой перспективе BWX может перепасть пара жирных контрактов. А даже если не перепадет, то очень велика вероятность, что инвесторы в скором времени накачают котировки BWX в ожидании материализации контрактов. У компании очень небольшая капитализация — 5,25 млрд долларов, поэтому эффект от наплыва рядовых инвесторов может быть очень серьезным.

Дивиденды. Компания платит 84 цента дивидендов на акцию в год, что дает примерно 1,52% годовых. Это не сильно много, но больше дивидендной доходности S&P 500 в 1,3% годовых. Дивидендная доходность выше среднего при принятии решения об инвестировании среднестатистическим участником рынка может склонить чашу весов в сторону BWX.

Могут купить. Учитывая невысокую цену и стабильность бизнеса компании, ее вполне может купить какой-нибудь частный фонд или даже другая оборонная компания. В свете австралийских событий наиболее вероятным покупателем видится «подлодочная» Huntington Ingalls. Но вообще BWX может купить кто угодно.

Что может помешать

Что-то там с ESG. С точки зрения этичного инвестирования ядерная энергетика — это крайне неоднозначная тема. С одной стороны, экологичность ядерной энергетики не вызывает сомнений. С другой стороны, после Фукусимы многие проекты в этой области свернули из соображений безопасности. Так что тут непонятно, насколько стабильным будет коммерческий сегмент ядерной энергии у компании. И, что даже важнее, пока нет ответа на главный вопрос: как могущественное ESG-лобби будет относиться к «ядерным» акциям — будет подвергать их остракизму или останется по крайней мере нейтральным.

Расходы. Как и другие производственные предприятия, BWX нынче страдает от роста стоимости сырья, логистики и труда работников. Это отлично видно по недавнему отчету BWX: небольшой рост выручки нивелировался серьезным ростом расходов. В итоге прибыль упала.

Не наглейте. Компания тратит на дивиденды примерно 80,65 млн долларов в год — примерно 31,94% от ее прибыли за минувшие 12 месяцев. При этом у BWX 1,857 млрд задолженностей, из которых 801 млн нужно погасить в течение года. Денег в распоряжении компании не очень много: 193,752 млн на счетах и 98,8 млн задолженностей контрагентов. Так что она может вполне порезать выплаты для закрытия долгов в случае чего.

Впрочем, бизнес компании очень стабильный, так что «чего», скорее всего, не случится. Но все же будем иметь этот момент в виду, ведь идея в немалой степени основана на дивидендном факторе — урезание выплат может привести к ощутимому падению котировок.

Что в итоге

Акции можно взять сейчас по 55,2 $. А дальше есть следующие варианты:

- дождаться 61 $. Думаю, что этого уровня мы достигнем за следующие 12 месяцев;

- ждать цены 67 $. Столько за акции просили еще в апреле, так что думаю, что с учетом всех позитивных моментов этого уровня мы достигнем за следующие 20 месяцев;

- держать акции 10 лет, получая дивиденды. И на длинной дистанции, конечно, сильно возрастает вероятность покупки компании кем-то крупнее.

Ну и поглядывайте на новостной раздел сайта компании: вдруг получится избавиться от акций на СПб-бирже до того, как рынок отреагирует на изменение дивидендной политики.