Управляющие активными фондами говорят так: на скучном рынке обогнать индекс трудно. Другое дело, когда ситуация в экономике быстро меняется, а рынки волатильны. Тогда за счет точечного выбора акций менеджеры готовы крушить индексные фонды. Начиная с марта 2020 года у них был такой шанс. Не вышло.

Morningstar и S&P Global выяснили, сколько активных фондов показали лучшую доходность по сравнению с индексами. Обе компании пришли к одному выводу: за последний год около 60% фондов, инвестирующих в акции крупнейших американских компаний, отстали от S&P 500.

Результаты управляющих, которые инвестируют в акции компаний малой и средней капитализации, еще хуже. По данным S&P Global, 76—78% таких менеджеров проиграли индексам S&P SmallCap 600 и S&P MidCap 400.

На длинной же дистанции активным фондам совсем нечем похвастаться. За 20 лет 94% управляющих отстали от S&P 500, как говорит S&P Global.

В случае с активными фондами инвесторы рискуют не только отстать от индекса, но и потерять все свои вложения. Так, по данным Morningstar, выживаемость таких фондов в первый год составляет 93%, через 20 лет — 34%.

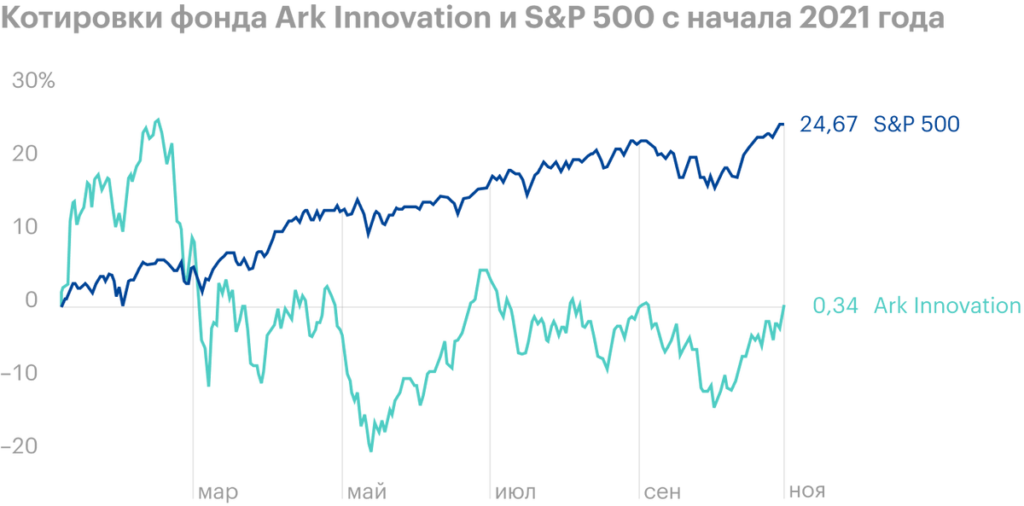

Краткосрочно некоторые управляющие могут давать отличный результат, что привлекает инвесторов. Например, в 2020 году фонд Кэти Вуд Ark Innovation, куда входят акции быстрорастущих компаний вроде Tesla, Coinbase, Square и Zoom, прибавил 150%. Индекс S&P 500 за аналогичный период вырос сильно меньше — на 17%. В этом же году все наоборот: S&P 500 прибавил 25%, а вот Ark Innovation не вырос совсем.

Процент инвестирующих в крупнейшие компании фондов, которые отстали от S&P 500

| 1 год | 58% |

| 3 года | 68% |

| 5 лет | 73% |

| 10 лет | 83% |

| 20 лет | 94% |

58%

Процент инвестирующих в крупнейшие компании фондов, которые выжили

| 1 год | 93% |

| 3 года | 85% |

| 5 лет | 75% |

| 10 лет | 59% |

| 20 лет | 34% |

93%