Компании отберут деньги у инвесторов и отдадут их своим сотрудникам. Американская налоговая заставит фондовый рынок трепетать. Disney может надеяться на улучшение ситуации, но это не точно. Пенсионные фонды от жадности идут на биржу.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Больше зарплат!

Америка нынче так сильно страдает от дефицита рабочих рук, что даже гигантская розничная сеть Walmart (NYSE: WMT) вынуждена повысить оплату труда для 565 тысяч своих американских работников с 11 $ в час до 12 $. На самом деле это очень большое увеличение, если принять во внимание два фактора: размеры самой компании — это крупнейшая розничная сеть в США — и то, что речь идет о низкоквалифицированной рабочей силе.

Это значит, что зарплаты будут вынуждены повысить все прочие игроки в сфере розницы. Есть и другие способы привлечения работников: тот же Amazon (NASDAQ: AMZN) рекламирует вакансии водителей и отдельно указывает, что не проводит тестирование соискателей на употребление марихуаны.

В целом повышение зарплат нынче затрагивает все сектора, а не только розницу. Облачный сервис Veeva Systems (NYSE: VEEV), например, тоже теперь повышает зарплаты на 5% всем сотрудникам, кроме топ-менеджмента и тех, кто уже получает больше 300 тысяч долларов в год.

В целом эти новости означают, что стоит приготовиться к неприятным сюрпризам в следующем отчетном сезоне: рост стоимости труда наверняка негативно повлияет на маржу. Впрочем, степень ущерба будет очень разной — больше всего будут страдать низкомаржинальные сектора: розница, отрасль гостеприимства, логистика.

Принуждение, капитал и американское государство

Управление конгресса США по бюджету выпустило анализ возможного эффекта от увеличения финансирования американской налоговой службы. Управление заключило, что увеличение финансирования налоговой в период 2022—2031 на 80 млрд долларов приведет к получению дополнительных 200 млрд долларов налогов за счет аудита и прессинга неплательщиков — что на 36% меньше оценок Байдена.

Это важный момент, поскольку увеличение возможностей фискальных органов было важной составляющей плана Байдена по увеличению налогов, чтобы взыскивать средства на масштабные инфраструктурные инвестиции. Правда, анализ управления не учитывает планов администрации Байдена по наделению налоговой службы правом отслеживать движение денег на счетах банков на основании отчетов последних — одна эта мера может помочь собрать аж 460 млрд долларов в течение следующих 10 лет.

Перспективы сбора американских налогов важны для биржи хотя бы потому, что, чем меньше налогов соберет американское правительство, тем больше оно будет мотивировано заниматься эмиссией новых облигаций. На это можно возразить, что в масштабах американского госдолга, который исчисляется десятками триллионов долларов, речь идет о суммах относительно небольших.

Но все не так просто. Чем больше незапланированных аукционов по продаже американских облигаций будет происходить — тем выше будет вероятность, что американское правительство надавит на руководство крупнейших инвестфондов. Сделает правительство это с целью спровоцировать коррекцию фондового рынка, чтобы повысить привлекательность собственных долговых бумаг, — ведь в моменты больших обвалов инвесторы обычно перекладываются из акций частных компаний в государственные облигации. Так что фондовый рынок рискует стать еще более волатильным из-за растущей потребности американского правительства в деньгах.

Железный кулак Диснея

Новый фильм марвеловской киновселенной «Шан-Чи и легенда десяти колец» собрал в кинотеатрах всего мира 139,7 млн долларов — больше ожидавшихся аналитиками 127,6 млн. При этом фильм еще не вышел в Китае — да и вообще может там не выйти, — и это может стать проблемой, поскольку 10—20% сборов фильмов Marvel обычно приходится на КНР. А тут еще и фильм на китайскую тематику: есть большая вероятность, что, если фильм выйдет в Китае, сборы могут оказаться очень и очень большими.

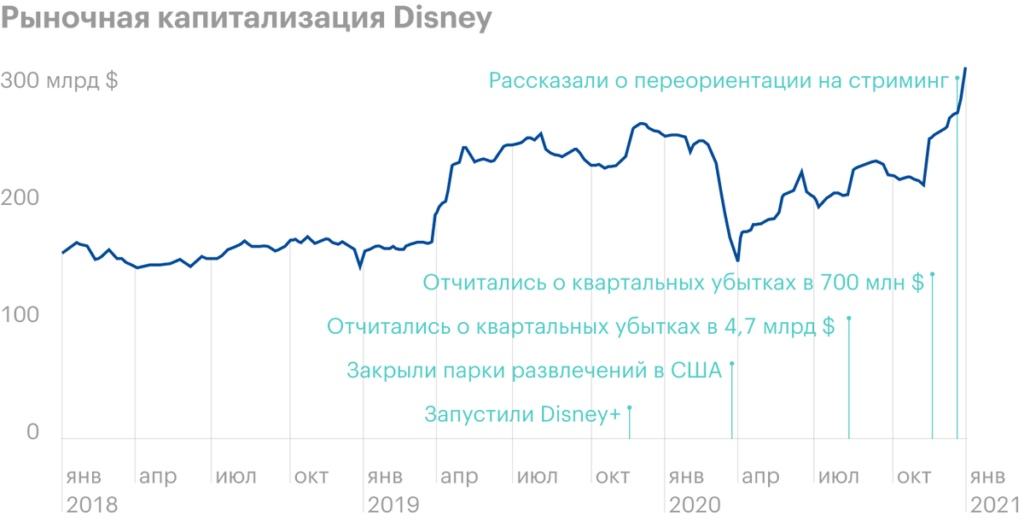

Это очень важные новости для Disney (NYSE: DIS) по ряду причин. Хотя сборы в кинотеатрах составляют не самую большую часть выручки Disney, результаты «Шан-Чи» могут указывать на потенциально высокий интерес зрителей к продукции компании. Это может серьезно подстегнуть прирост подписчиков стримингового сервиса Disney+, где «Шан-Чи» выходит в октябре. А как мы с вами уже знаем, сколь бы убыточным ни был стриминговый сервис компании, инвесторы с огромным энтузиазмом реагируют на все позитивные новости про его развитие.

Также в ноябре в прокат выходят «Вечные» с куда более звездным актерским составом, чем у «Шан-Чи», так что если спроецировать нынешнюю ситуацию на позднюю осень, то жатва в стриминге и кинотеатрах может оказаться еще больше.

Также прокатные данные кино Disney позволяют надеяться, что важнейший для компании офлайновый бизнес парков развлечений может рассчитывать на хорошую посещаемость: если люди ходят в кинотеатры больше ожидаемого, то, может, и в парки будут ходить не меньше.

Продолжая логическую цепь рассуждений, на основе всех этих данных и предположений можно надеяться, что спортивные мероприятия в этом году состоятся в полном объеме. Это тоже будет приятной новостью для Disney, ведь второй по важности источник доходов компании — это спортивный канал ESPN.

Все вышесказанное, разумеется, не учитывает возможности введения нового жесткого карантина, который обнулит вообще все достижения компании. Но с карантинами и новыми волнами вируса ничего точно спрогнозировать нельзя. Как в этом случае говорили в замечательном фильме «13-й воин»: «Может, проедут мимо, а может, всех зарежут».

Потрачено!

Хедж-фонд легендарного Рэя Далио Bridgewater, скорее всего, больше не будет обслуживать калифорнийский пенсионный фонд Orange County Employees Retirement System (OCERS). Представители OCERS — пенсионного фонда с активами на 21,459 млрд долларов — недовольны низкой доходностью фонда Далио Pure Alpha. Доходность составила в среднегодовом выражении 4,5% годовых начиная с 2005 года. В принципе, сама по себе новость не то чтобы очень громкая: вложения в фонд Далио со стороны OCERS составляют примерно 180 млн долларов. Для Далио это тоже будут не самые страшные потери: в целом под его управлением где-то 105 млрд долларов. Но я думаю, что уход OCERS от Далио может положить начало массовому процессу исхода пенсионных фондов США в более рискованные стратегии.

Еще до пандемии в Америке обязательства пенсионных фондов серьезно превышали объем заработанных денег — это значительно повысило привлекательность фондового рынка в глазах управляющих пенсионными фондами. Но денег пенсионным фондам все равно не хватает, что видно по истории с OCERS. В связи с этим можно ожидать роста рисковых вложений со стороны пенсионных фондов.

«Рисковых» в их случае означает по большей части вложения в фондовый рынок, но также возможен приток денег в частные стартапы и даже более рисковые инструменты типа криптовалют.

Поскольку в случае пенсионных фондов речь идет о десятках триллионов в активах, это приведет к заметному притоку средств на фондовый рынок. Хотя наиболее вероятными бенефициарами на бирже тут видятся разнообразные убыточные стартапы, обещающие инвесторам несбыточные перспективы роста.

Но этот же приток денег из пенсионных фондов в спекулятивные стратегии может привести к большей волатильности — поскольку на биржу этих фонды идут из желания заработать больше.

Возвращаясь к изначальной теме новости: даже если OCERS не покинет Далио, то сам факт такого давления со стороны инвесторов может заставить Далио и других крупных менеджеров вести себя рискованнее. Так что итоговый эффект может оказаться таким же, даже если OCERS не уйдет к другому менеджеру: сам факт жалобы на низкую доходность будет хорошим сигналом для всех управляющих, что надо бы «поддать газку» и показать результаты получше, пусть и ценой более высоких рисков.