CSX (Насдак: CSX) — большая американская логистическая организация, предоставляющ?? услуги грузовых жд транспортировок: классические жд перевозки, транспортировка интермодальных контейнеров и трейлеров и иные транспортные услуги.

Бизнес компании

CSX работает на востоке США, где живёт практически половина жителей государства, и обслуживает большие населенные пункты в 23 штатах. Жд сеть компании насчитывает приблизительно 19 500 миль, и у нее есть доступ к больше чем 70 портовым терминалам.

За десять лет число локомотивов CSX снизилось на тринадцать процентов, но это не мешает компании наращивать свои денежные показатели. Главная причина этих 2-ух причин — уменьшение количества локомотивов и повышение денежных характеристик — это относительно низкая загрузка: лишь шестьдесят шесть процентов парка интенсивно эксплуатируются, а другие тридцать четыре процента находятся на хранении для использования при необходимости. Согласно ситуации на 31 декабря 2020 года в принадлежности CSX числятся больше 3500 локомотивов, средний возраст которых — двадцать один год.

Структура доходов CSX в 2 квартале 2021 года, млн долларов

| Выручка | Доля | |

|---|---|---|

| Химикаты | 606 | 20% |

| Интермодальные контейнеры | 511 | 17% |

| Уголь | 423 | 14% |

| Сельскохозяйственная продукция | 370 | 12% |

| Лесная продукция | 233 | 8% |

| Автомобильные товары | 216 | 7% |

| Металлы | 204 | 7% |

| Минералы | 152 | 5% |

| Удобрения | 122 | 5% |

| Другое | 153 | 5% |

| Общий результат | 2990 | 100% |

Распределение дивидендов

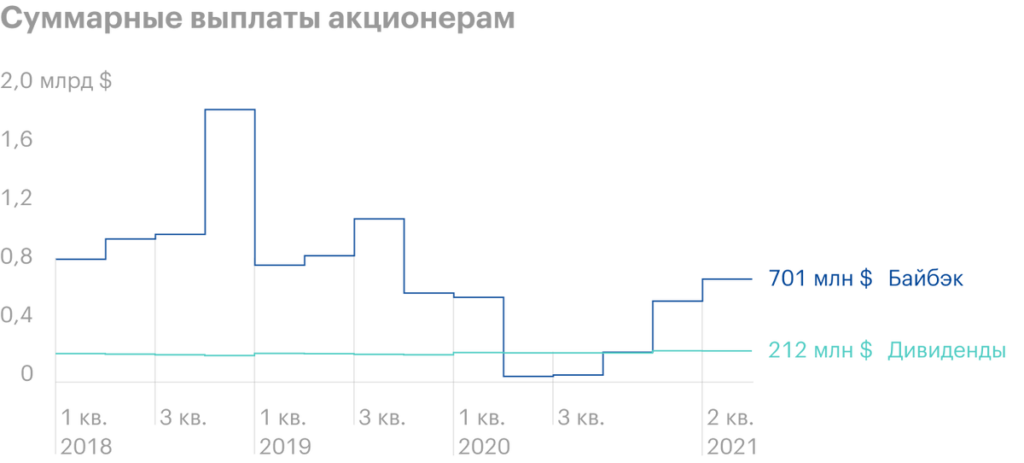

Основная привлекательность CSX состоит в том, что компания старается возвращать акционерам максимально возможную прибыль за отчетный период. Делается это через выплату дивидендов и обратный выкуп акций — байбэк.

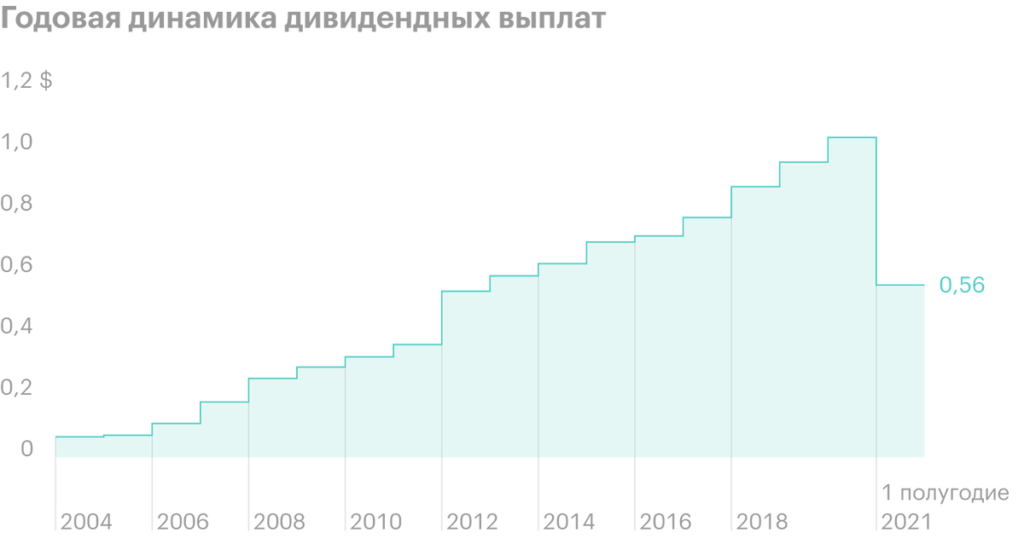

Дивиденды. Компания с 2004 года ежегодно повышает свои дивидендные выплаты. Следующий дивиденд CSX за 3 квартал 2021 года составит 0,093 $, что в три раза меньше выплаты за предыдущий квартал — 0,28 $. Речь не идет о снижении дивидендных выплат: в 2 квартале 2021 года совет директоров одобрил дробление акций компании в соотношении 3:1. Это значит, что количество бумаг у акционеров CSX выросло в три раза и они получат все ту же выплату, что и в предыдущем квартале.

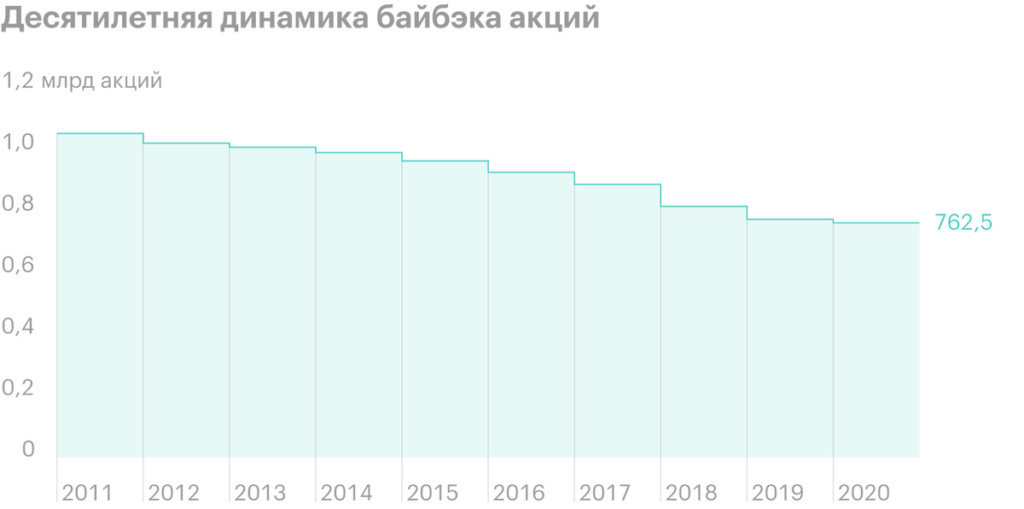

Байбэк. Принцип, которого придерживается менеджмент CSX, — это распределение избыточных денег между акционерами компании с помощью сбалансированного выкупа акций. За 1 полугодие 2021 года таким способом акционерам вернули почти 1,3 млрд долларов.

Финансовые результаты и прогноз на 2021 год

CSX показывает стабильные финансовые результаты, за исключением 2017 года, когда компания получила разовую прибыль 3,5 млрд долларов в результате переоценки налоговых обязательств. Ну и 2020 год был нестабильным из-за карантинных ограничений.

Менеджмент обозначил следующие цели на 2021 год:

- Двузначный рост выручки без учета результатов ранее приобретенной компании Quality Carriers, сделку с которой закрыли в начале июля 2021.

- Quality Carriers добавит примерно 6% годовой выручки CSX.

- Годовые капитальные затраты железнодорожного оператора составят 1,7—1,8 млрд долларов.

- Компания продолжит возвращать капитал акционерам через дивиденды и байбэк.

- CSX ориентирована на предоставление клиентам высококачественных сервисных продуктов.

Финансовые результаты за последние 5 лет, млрд долларов

| Выручка | EBITDA | Чистая прибыль | Чистый долг | |

|---|---|---|---|---|

| 2016 | 11,069 | 4,69 | 1,714 | 10,69 |

| 2017 | 11,408 | 4,982 | 5,471 | 11,408 |

| 2018 | 12,25 | 6,2 | 3,309 | 13,899 |

| 2019 | 11,937 | 6,314 | 3,331 | 15,28 |

| 2020 | 10,583 | 5,745 | 2,765 | 13,576 |

| 1п2021 | 5,803 | 3,485 | 1,879 | 13,365 |

Аргументы за

Дивиденды и байбэк. За первое полугодие 2021 года CSX вернула акционерам 1,677 млрд долларов, что при текущей капитализации компании в 76,36 млрд долларов дает 2,2% доходности за 6 месяцев.

Долговая нагрузка. По состоянию на 31 июня 2021 года чистый долг компании составил 13,3 млрд долларов, а показатель «чистый долг / EBITDA» — 2,04.

Борьба с загрязнением окружающей среды. CSX объявила о сотрудничестве с Wabtec, которая поможет компании модернизировать ее локомотивы, чтобы максимально снизить вредные выбросы парниковых газов.

ESG-инвестирование. Повышенный спрос на ESG-инвестирование может привести к дальнейшему росту акций железнодорожных операторов, потому как железные дороги — это один из наиболее экономичных и экологически эффективных средств транспортировки товаров по суше.

Аргументы против

Рост котировок. Капитализация компании с минимумов 2020 года увеличилась практически в два раза.

Низкая дивидендная доходность. Если в расчет брать только дивиденды, то компания показывает невысокие результаты в сравнении с конкурентами. За последние 4 квартала дивдоходность CSX составила около 1%. У других игроков в этом секторе проценты интереснее: Norfolk Southern — 1,5%, Union Pacific — 1,7%.

Что в итоге

CSX — один из лидеров американского железнодорожного сектора. Эмитент идеально подойдет для инвесторов, которые используют принцип стоимостного инвестирования, из-за сильной стратегии компании, состоящей из двух частей. Первая — обеспечение максимальной отдачи для своих акционеров с помощью дивидендов и байбэка. Вторая — рост финансовых показателей за счет поглощения небольших конкурентов, например Quality Carriers или Pan Am Railways.