Carrier Global (NYSE: CARR) — американский поставщик товаров и услуг в сфере регулирования температуры воздуха. Бизнес компании пострадал от коронакризиса, но на котировках это не отразилось. Главная проблема — ситуация в сфере коммерческой недвижимости.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Идею сделать обзор Carrier Global предложил наш читатель Mr. Oleg A. Andreev в комментариях к обзору Nike. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

Скачать таблицу из отчета

На чем зарабатывают

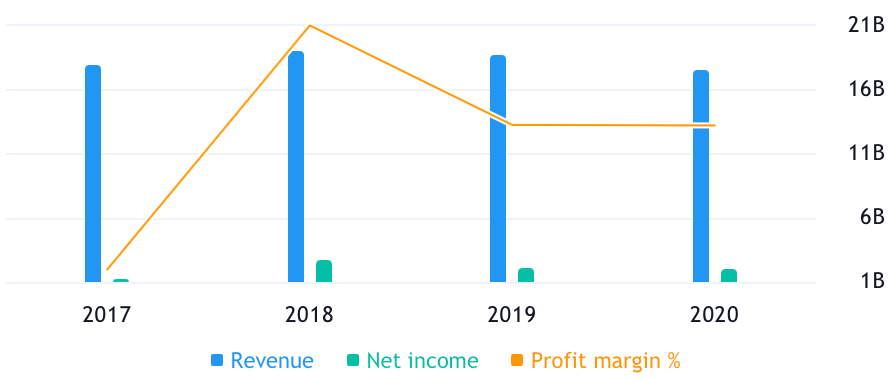

Компания производит товары и оказывает услуги в области регулирования температуры воздуха. Согласно годовому отчету, выручка компании формируется следующим образом.

Вентиляция, обогрев и кондиционирование воздуха — 54,29%. Название говорит само за себя, добавить тут нечего. 86,14% продаж сегмента — это товары, 13,86% — услуги. Операционная маржа сегмента — 26% от его выручки.

Пожарная безопасность и охрана дома — 28,55%. Это пожарные сигнализации, детекторы дыма, системы пожаротушения, датчик движения, системы управления видео. 71,91% продаж в сегменте дают товары, 28,09% — услуги. Операционная маржа сегмента — 11,7% от его выручки.

Заморозка — 17,16%. Это системы охлаждения груза для коммерческого транспорта. В общем, это все, что нужно для перевозки охлажденной продукции. 87,81% продаж в сегменте — это товары, 12,19% — услуги. Операционная маржа сегмента — 10,7% от его выручки.

В США компания делает 52%, остальное приходится на другие страны, которые остались неназванными, — известно только, что 28,27% выручки компании делается в Европе, а 15,2% — в странах Азиатско-Тихоокеанского региона.

Управляемый кризис

Небольшое падение продаж и выручки компании в 2020 году было вызвано в меньшей степени падением спроса и в большей — карантинными мерами самой Carrier. Компания закрыла часть заводов на время карантина и сильно сократила объемы производства в этот период. Как только заводы открыли во второй половине 2020, показатели продаж вернулись к норме. Впрочем, я бы не сказал, что итоговый ущерб от коронавируса для компании был ужасным. А вот что касается дальнейших ее перспектив, то тут все не так однозначно.

Компания не предоставляет данных о том, какой процент продаж в первых двух сегментах приходится на коммерческую недвижимость, а какой — на жилую, поэтому мы не можем предсказать ситуацию с продажами в этой сфере.

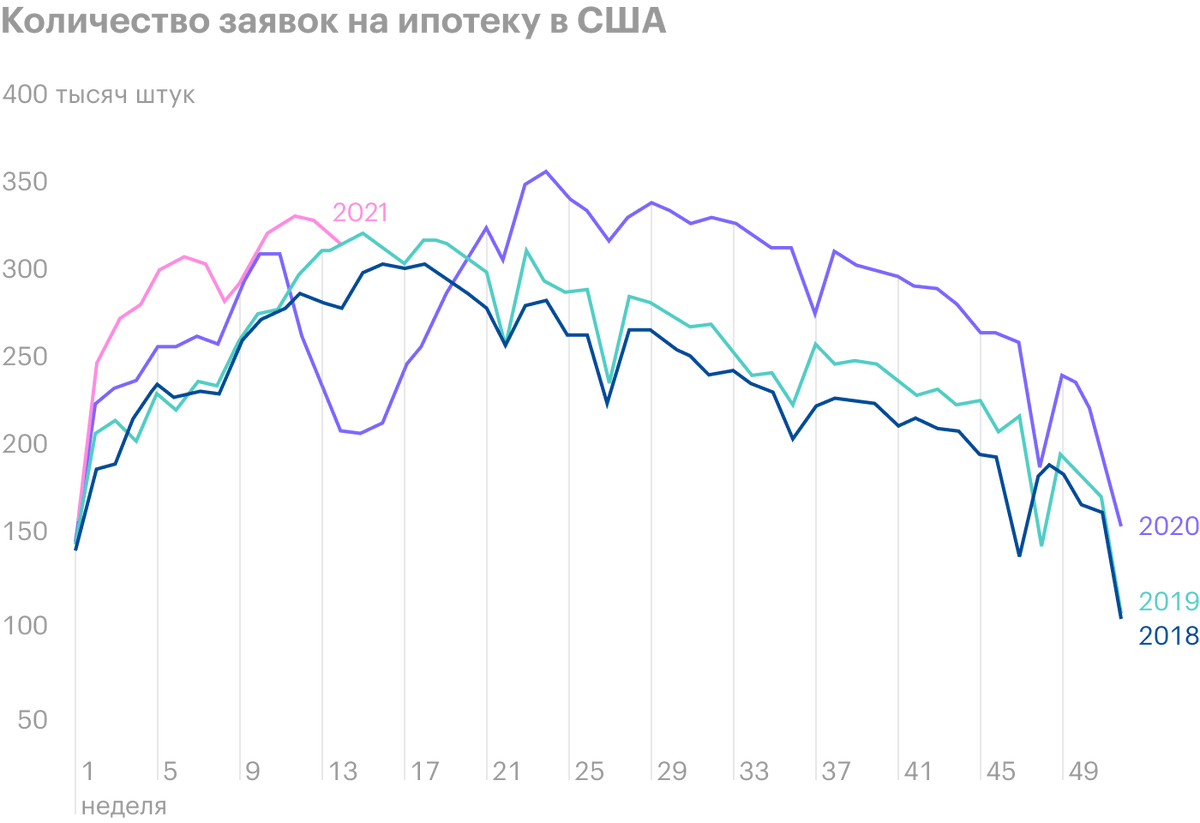

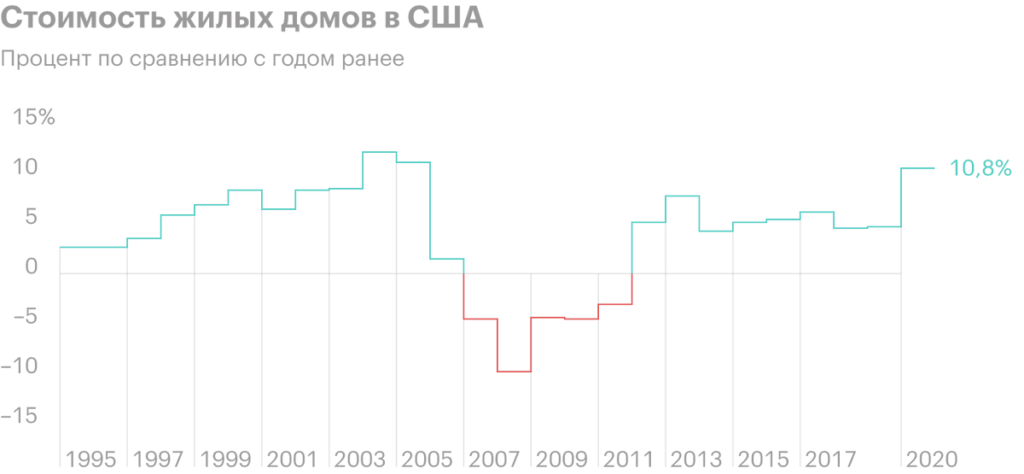

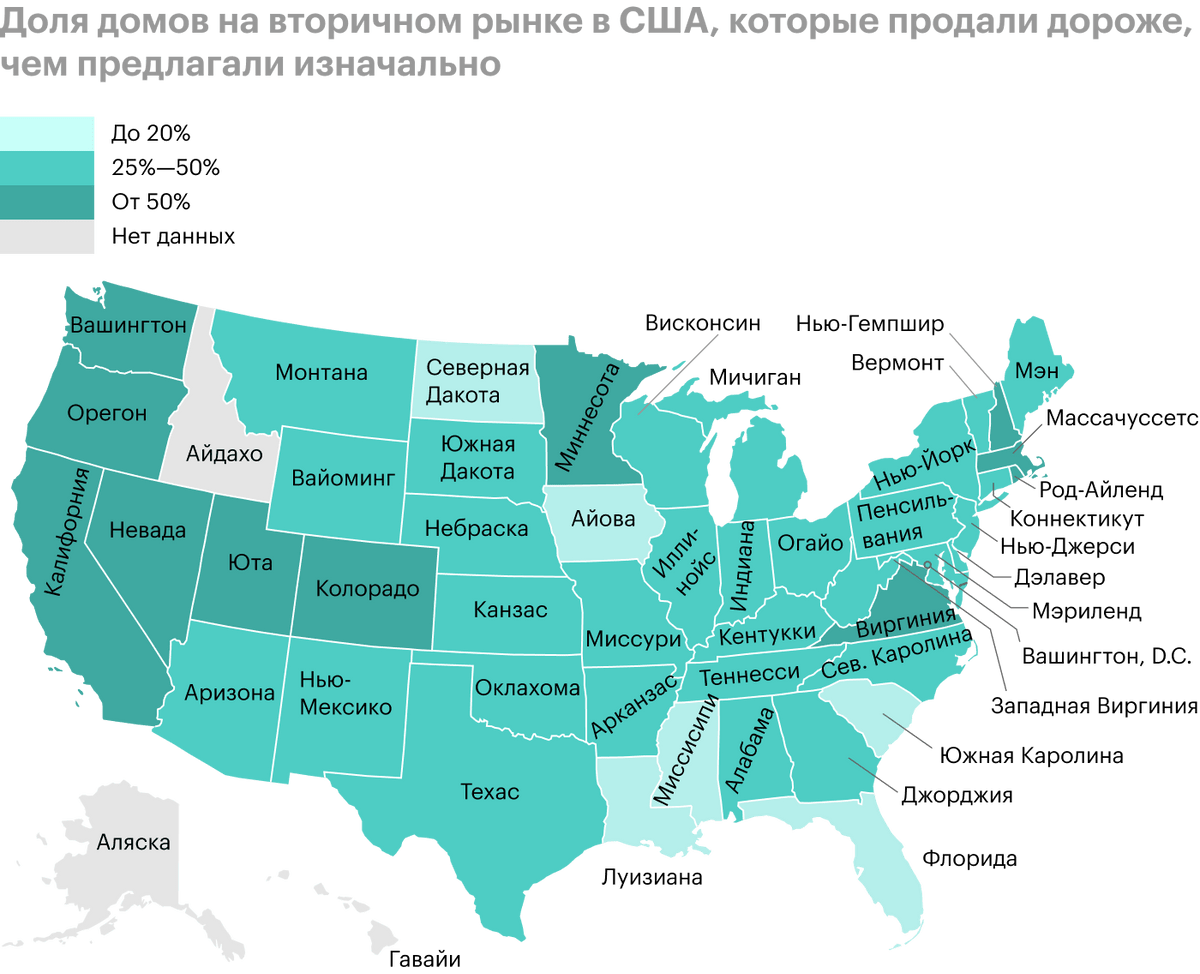

Если большая часть продаж там приходится на жилые дома, то все хорошо. Как мы уже говорили в разборе AppFolio, рынок жилых домов в США переживает второе рождение. Спрос просто бешеный: стоимость домов взлетела благодаря росту спроса со стороны потребителей, и в сферу строительства домов пришли крупные инвесторы, желающие заработать в этом секторе.

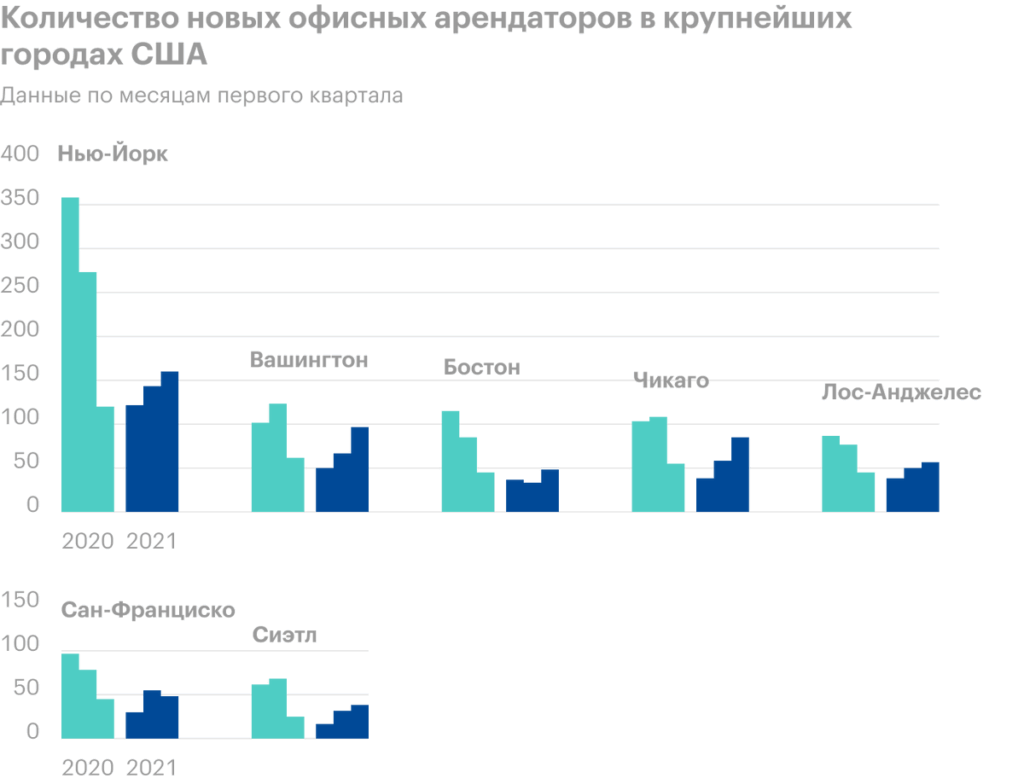

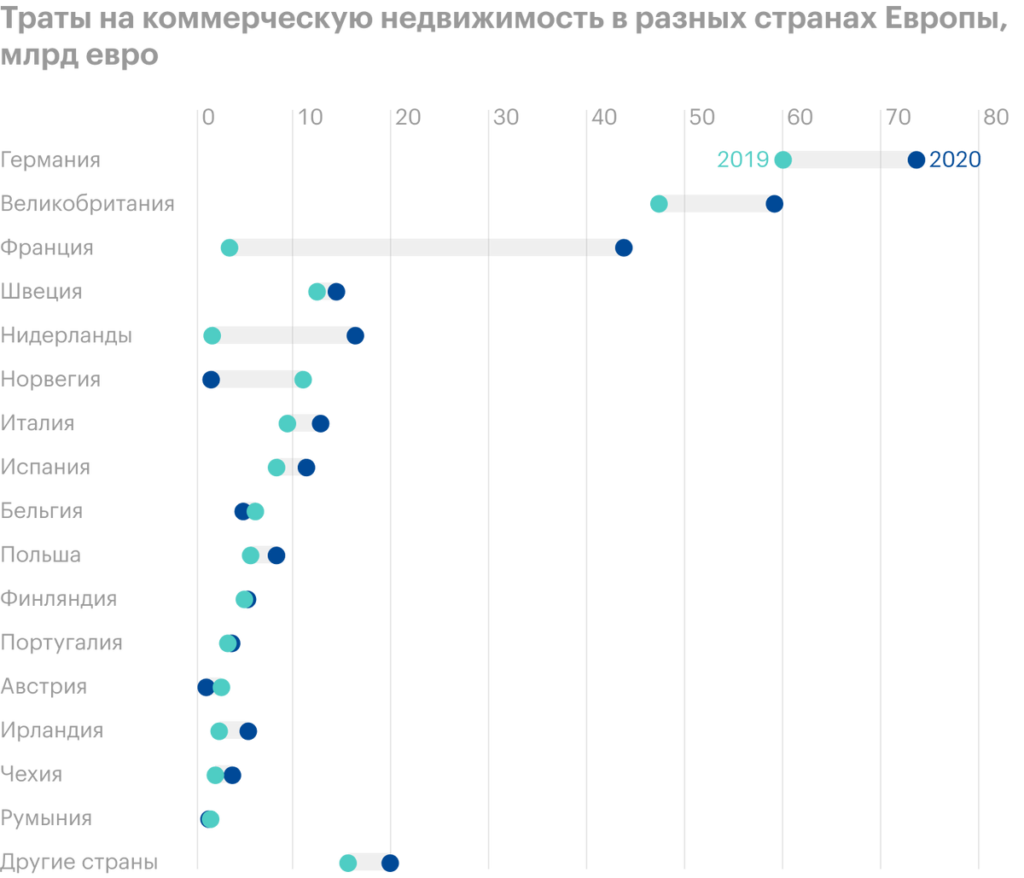

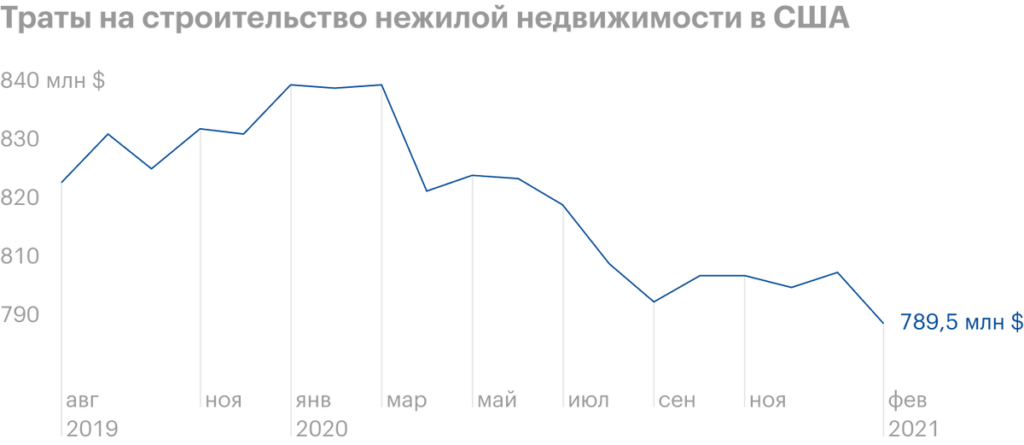

А если значительный процент продаж там приходится на коммерческую недвижимость, то это очень нехорошо. Уровень занятости офисов в США, и не только в США, серьезно упал, что ставит под сомнение целесообразность инвестирования в новые объекты коммерческой недвижимости: если старые не заполнены полностью, то зачем строить новые? Поэтому здесь я бы опасался возможного падения продаж Carrier. Собственно, инвестиции в сферу коммерческой недвижимости в тех же США и Европе уже начали падать — и наверняка начнут падать в других регионах.

Но, поскольку нам неизвестен процент коммерческой недвижимости в заказах Carrier, не будем торопиться с пессимистическими выводами. По некоторым косвенным признакам можно сказать, что падение инвестиций в офисную недвижимость Carrier не задело: к концу 2020 года, когда падение инвестиций в офисные здания уже зафиксировали, продажи компании серьезно превысили показатели 2019 — в «вентиляционном» сегменте, например, продажи выросли на 60%.

На Motley Fool есть анализ распределения выручки компании по типам заказчиков, но эти данные взяты непонятно откуда. Согласно этой статье, в сегменте «Вентиляция, обогрев и кондиционирование воздуха» 60% выручки дает коммерческая недвижимость — это может означать, что компания спокойно пережила падение спроса в этой сфере и успешно переориентировалась на жилую недвижимость.

Зато с третьим сегментом, «Перевозка охлажденной продукции», компании улыбнулась удача: коронавирус привел к резкому росту онлайн-продаж в бакалее. В связи с этим в США наметился рост инвестиций в склады, где хранят охлажденные продукты. Ожидается, что к 2027 году выручка на этом рынке вырастет с сегодняшних 7 млрд долларов до 18,6 млрд долларов. В Европе и Азии продажи продуктов онлайн тоже растут, что создает такие же позитивные предпосылки для отрасли охлажденных перевозок. Думаю, здесь Carrier будет загружена работой.

Что нужно иметь в виду

Компания платит 0,48 $ дивидендов на акцию в год, что дает 1,12% годовых. На это у компании уходит примерно 200 млн долларов в год. В принципе, это немного — около 10% от ее годовой прибыли. Но здесь следует учитывать и ситуацию в бухгалтерии компании.

Согласно последнему отчету, у Carrier задолженностей на 18,5 млрд долларов, из которых 5,1 млрд нужно погасить в течение года. В принципе, денег у Carrier должно хватить на все: 3,115 млрд на счетах и 2,781 млрд задолженностей контрагентов. Да и те копейки, которые платит Carrier, не очень располагают к сильному падению акций в случае гипотетической отмены или сокращения выплат. Но все же стоит иметь этот момент в виду.

Зато к падению располагает рост этих акций на 205% за минувший год, когда компания не только не стала зарабатывать больше, но даже стала зарабатывать меньше. Конечно, в последних кварталах ее продажи подскочили. Но здесь нужно учитывать, что строительная активность в конце 2020 возросла еще и потому, что компании стремились наверстать упущенное в период карантина. Это значит, что сохранение спроса на том же уровне совсем не гарантировано. Впрочем, если смотреть на цену компании — P / E 18,99, — то она не выглядит безумно переоцененной.

Резюме

Carrier Global неплохо пережила коронакризис, и у нее есть крепкий бизнес-фундамент, хотя ситуация с коммерческой недвижимостью может сыграть свою плачевную роль в ближайшем будущем. Поэтому эти акции выглядят как очень неплохой вариант для инвестирования на среднесрочную перспективу.