Applied Materials (Насдак: AMAT) и Entegris (Насдак: ENTG) — организации из США, которые работают в сфере полупроводников. Обе компании чрезвычайно похожи товарищ на друга, и у обеих положительная конъюнктура. И вероятные трудности тоже похожи.

Что здесь случается

Читатели издавна просили нас начать разбирать отчетность и фундамент бизнеса зарубежных эмитентов. Мысль обзора этих компаний предложил наш читатель Knock Knock в комментах к обзору KLA. Предлагайте в комментах компании, разбор которых для вас хотелось бы прочесть.

В обзоре много снимков экрана с таблицами из отчетов. Чтоб было удобнее ими воспользоваться, мы перенесли их в google-таблицы и перевели на российский язык. Направьте внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в документах, потому итоговые суммы в графиках и таблицах могут не сходиться.

Скачать таблицу из отчета

На чем зарабатывает Applied Materials (AMAT)

Компания — поставщик продукции, подходящей для производства трудной электроники. Сама AMAT в главном занимается проектированием и сборкой означенной продукции из компонент, которые выполняются иными компаниями. Выручка компании делится на последующие сегменты.

Полупроводниковые системы — шестьдесят шесть процентов. Операционная маржа сектора — 32,7 % от его выручки. В данном секторе главными пользователями продуктов AMAT являются компании, которые работают в ясно каком секторе. В эту категорию продуктов входят различные штуки, нужные для производства чипов. На пятьдесят девять процентов выручка сектора формируется из фаундри-компаний,20 % дает DRAM, другие двадцать один процент — флеш-память.

Прикладные глобальные системы — двадцать четыре процента. Операционная маржа сектора — 27,1 % от его выручки. Продукты и услуги для усовершенствования и автоматизации работы сверхтехнологичного производства.

Мониторы и смежные рынки — девять процентов. Операционная маржа сектора — 18,1 % от его выручки. Продукты для производства и проведения тестов мониторов. К слову,84 % выручки сектора приходится на Китай.

Корпоративные расчеты и другое — один процент. Это не сектор, а бухгалтерская причуда — просто расчеты меж отделениями компании вынесли в некоторый сектор.

Выручка компании по государствам и регионам

| Китай | тридцать два процента |

| Тайвань | двадцать три процента |

| Южная Корея | восемнадцать процентов |

| Япония | одиннадцать процентов |

| США | десять процентов |

| Европа | четыре процента |

| Юго-Восточная Азия | два процента |

Китай

тридцать два процента

Тайвань

двадцать три процента

Южная Корея

восемнадцать процентов

Япония

одиннадцать процентов

США

десять процентов

Европа

четыре процента

Юго-Восточная Азия

два процента

На чем зарабатывает Entegris (ENTG)

Компания поставляет различные решения для производства сложной технологической продукции. Согласно годовому отчету, выручка компании разделяется на следующие сегменты.

Специальные химикаты и инженерные товары — 32,78%. Это товары и решения для собственно химико-технологического аспекта производства высокотехнологичной продукции. Прибыль сегмента — 20,99% от его выручки.

Контроль микроконтаминации — 39,91%. Решения для узкоспециализированных химических процессов при производстве полупроводников и другой сложной технической продукции. Прибыль сегмента — 33,53% от его выручки.

Управление сложными элементами — 27,31%. Решения для мониторинга, защиты и транспортировки химических компонентов, нужных для высокотехнологичного производства. Прибыль сегмента — 20,61% от его выручки.

Выручка компании по странам и регионам

| Северная Америка | 25% |

| Тайвань | 20% |

| Южная Корея | 15% |

| Япония | 13% |

| Китай | 13% |

| Европа | 8% |

| Юго-Восточная Азия | 5% |

Северная Америка

25%

Тайвань

20%

Южная Корея

15%

Япония

13%

Китай

13%

Европа

8%

Юго-Восточная Азия

5%

Полугреховодники

Нынче в мире дефицит полупроводников, что логичным образом создает большой спрос на товары и услуги обоих эмитентов.

Причины у дефицита три.

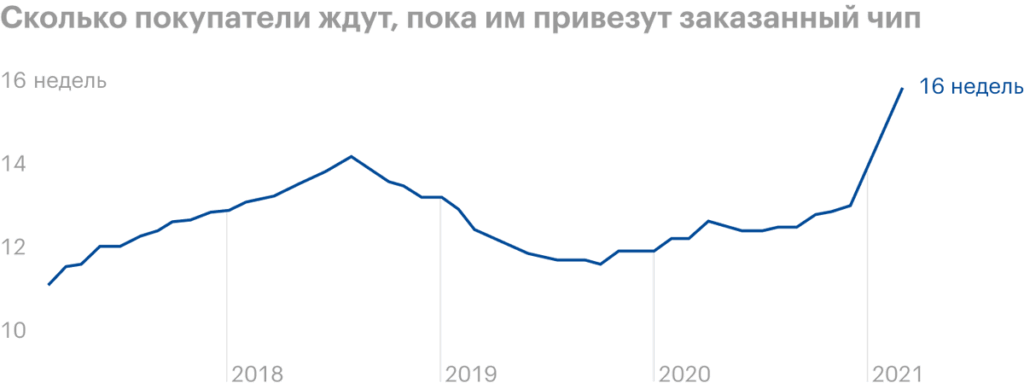

Первая — падение уровня инвестиций в расширение производства в этой сфере в предшествующие годы, что привело к недостатку производственных мощностей.

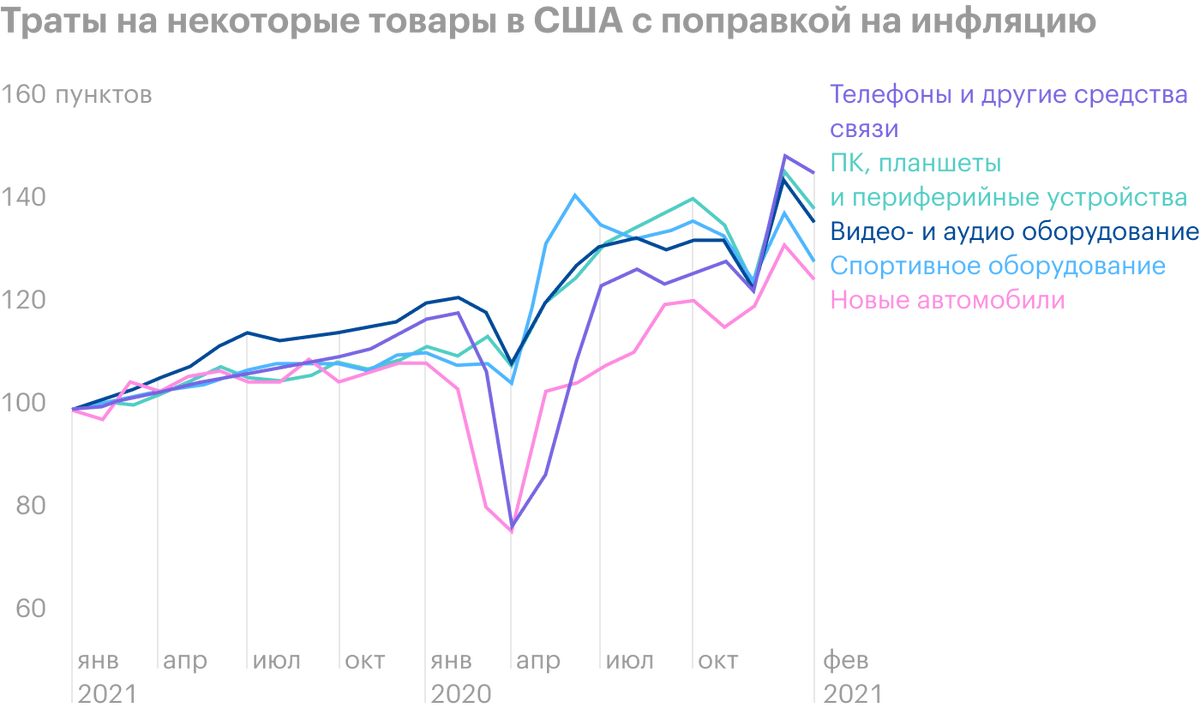

Вторая — в США нынче потребительский бум, причем особенно популярны электронные устройства и автомобили, для производства которых нужны полупроводники.

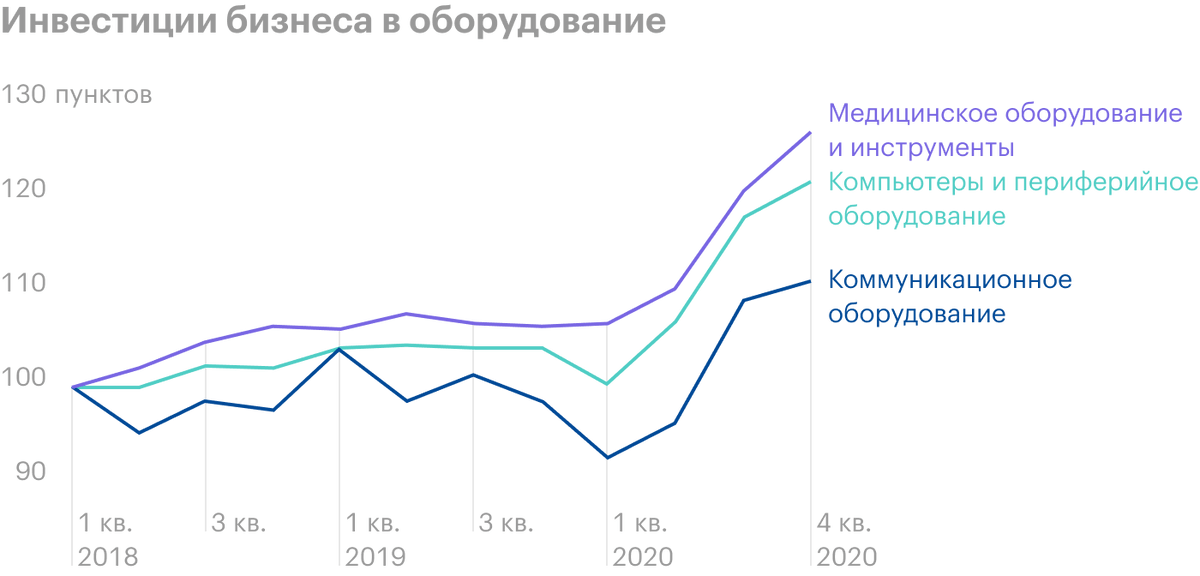

Третья — пандемия вызвала волну цифровизации бизнес-активности, в связи с чем увеличились объемы инвестиций предприятий в компьютеры и прочее. Это, как вы догадались, тоже способствует росту спроса на полупроводники.

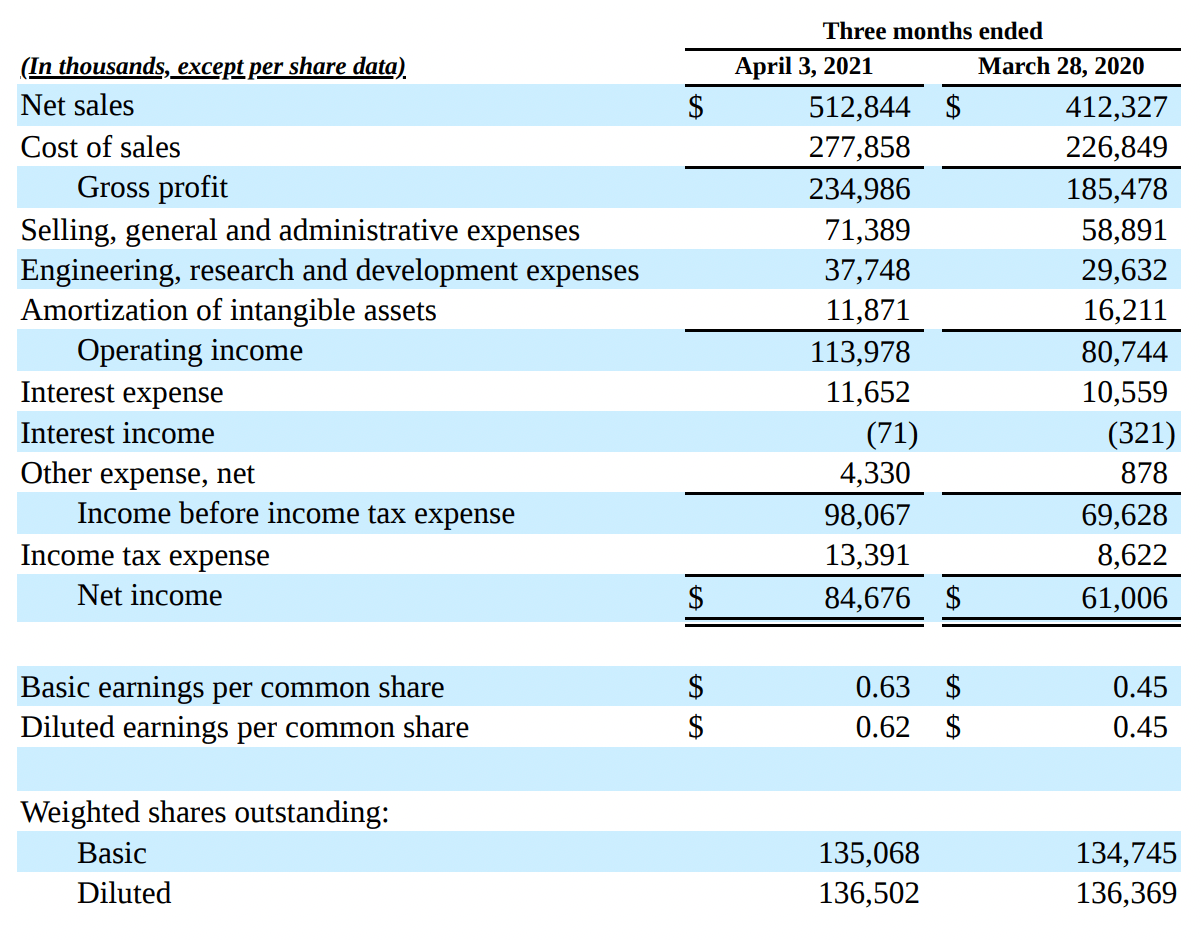

На отчетности ENTG это уже сказалось наилучшим образом: и прибыль, и выручка заметно выросли (см. таблицу ниже). Ну а конкуренты AMAT из ASML повысили свой прогноз по росту финансовых показателей на этот год в два раза — что, наверное, можно считать неплохим индикатором того, что и AMAT может рассчитывать как минимум на пару хороших кварталов.

Кстати, учитывая разницу в размерах и общность интересов, я думаю, что вполне реалистичен сценарий, при котором крупная AMAT купит относительно небольшую ENTG для интеграции ее в собственные производственные цепочки. Вариант очень реалистичный, учитывая, что в сфере производства полупроводников тратятся огромные деньги на НИОКРы. И я даже думаю, что тут рынок отреагирует на эти новости в целом позитивно: AMT и ENTG — это сильные бизнесы в очень перспективной сфере, которые не выглядят непотребно дорогими (у AMAT P / E равен 30,79, у ENTG — 46,58).

Так что конъюнктура для обеих компаний выглядит очень позитивно, и сами компании довольно перспективные.

НИОКРы как процент от выручки в разных отраслях

| Биотех | 20,8% |

| Полупроводники | 16,4% |

| Программное обеспечение | 14,3% |

| Медиа | 8,9% |

| Технологическое оборудование | 6,9% |

| Телеком | 6,5% |

| Финансовые услуги | 5,6% |

Биотех

20,8%

Полупроводники

16,4%

Программное обеспечение

14,3%

Медиа

8,9%

Технологическое оборудование

6,9%

Телеком

6,5%

Финансовые услуги

5,6%

Концентрация

У AMAT два крупнейших заказчика дают непропорционально большой процент выручки: по 18% приходится на Samsung и Taiwan Semiconductor Manufacturing.

Те же заказчики являются самыми крупными и у ENTG: Taiwan Semiconductor Manufacturing дает 11,18% выручки, а Samsung — 8,83%.

Пересмотр отношений с одним или еще хуже — с обоими заказчиками может негативно отразиться на отчетности обеих компаний. Хотя в случае AMAT возможные риски сильнее из-за большей концентрации.

Дивиденды

AMAT платит 0,96 $ на акцию в год, на что у нее уходит 880 млн в год. Задолженностей у компании на 11,832 млрд, из которых 4,504 млрд нужно гасить в течение года. В принципе, денег у компании должно хватить на все: только на счетах у компании есть 6,213 млрд и свыше 3 млрд задолженностей контрагентов.

ENTG платит 0,24 $ на акцию в год, на что у компании уходит 43,5 млн в год. Задолженностей у компании на 1,5 млрд, из которых 266,271 млн нужно гасить в течение года. У нее средств хватит на все: есть 548,52 млн на счетах и свыше 280 млн задолженностей контрагентов.

У обеих компаний на дивиденды уходит меньше трети прибыли, но все же следует учитывать возможность форс-мажоров, из-за которых компании могут порезать дивиденды. А может, они решат инвестировать в расширение производственных мощностей, и выплату порежут именно по этой благородной причине. Акции от такого могут упасть, но я все же надеюсь, что этого не произойдет.

Впрочем, более реалистичной причиной для сокращения дивидендов компании мне видится возможная переоценка дефицита полупроводников основными производящими компаниями. Сейчас они интенсивно инвестируют в расширение производства, что может привести к перепроизводству в ближайшие полтора-два года. Тогда продукция и услуги AMAT и ENTG могут упасть в цене, ведь на данном этапе обеим компаниями доплачивают или переплачивают за срочность.

Резюме

AMAT и ENTG выглядят очень интересно для инвестирования на перспективу год-полтора, пока будет сохраняться дефицит полупроводников. Так что здесь мы имеем право ждать роста как бизнес-показателей рассмотренных эмитентов, так и их котировок.