про расхождение динамики рынков облигаций и акций, начали подозрительно активно писать почему-то сейчас. в принципе ралли идет с апреля. как и падение рынка акций. разница только в амплитуде колебаний – доходность падает более активно. из агрессивного снижения доходности делается вывод про неизбежное снижение рынка акций, потому что "рынок облигаций не ошибается".

в целом, так-то оно так, но есть нюанс.

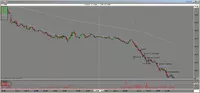

так как динамика доходности бондов – штука трендовая, как и динамика рынка акций, для того чтобы что-то сравнивать, будем смотреть на годичное изменение месячных значений. для того, чтобы было легко повторить, данные начинается с их начала для доходности 10-летних трежерис на сайте st.louis fed.

три клика на картинку увеличивают ее размер до приятных масштабов.

то что вы увидите описывается простой идеей – конечно, доходность движется с динамикой рынка акций (в причинно следственном порядке, скорее наоборот, правда. т.е. акции за облигациями:)). но а) не всегда в коротком-среднем периоде, б) масштабы колебания – дело такое себе.

в принципе нам нужно ответить на два вопроса:

1) устойчиво ли теперешнее состояние

2) если не устойчиво, то какой рынок ошибается.

на самом деле, у нас расхождение рынков длится как минимум с осени 2009 года. (ну что вы всерьез полагали, что кто-то повысит какие-то ставки, или независимо от этого 10 лет будет выше 5%?:)). и с осени 2009 и рынок бондов и рынок акций уже успели быть не правыми поочередно. и рынок акций выше осенних уровней, и рынок бондов выше.

поэтому, ответа на первый вопрос однозначного нет. однозначного не сколько в плане теории, сколько в плане тайминга. хотя через год, я не удивлюсь увидеть и тот и тот рынок немного выше от текущих уровней (не основная мысль, в лучшем случае – опциональная).

перейдем сразу к идее о том, какой же рынок ошибается.

моя версия такова. в краткосрочном периоде ошибается рынок бондов. рынок бондов нынче а) overcrowded, б) перешел от дисконтирования не V, а U-образного восстановления, отсюда такая резвость и очевидный моментум. если мы не идем к double-dip (что было всегда вероятнее чем V-образное восстановление, но никогда не было базовым сценарием), то в течение 1-2 месяцев акции будут примерно там же или чуть выше, а вот доходности подрастут, но незначительно. потому что в среднесрочном периоде ошибается как раз рынок акций;) в долгосрочном, скорее все же рынок бондов ошибается (от 5 лет) – "японский сценарий" против фискальных проблем и живучести американской экономики = потерянное десятилетие не впереди, а уже давно с нами;)