Сейчас у нас равномерно спекулятивная и даже незначительно консервативная мысль: взять акции производителя продуктов для дома Spectrum Brands (NYSE: SPB), чтоб получить доход на увеличении покупательной способности на её продукцию.

Потенциал роста и срок деяния: одиннадцать процентов за 12 месяцев; двадцать процентов за 21 месяц; девять процентов годовых в протяжении пятнадцать лет.

Почему акции могут вырасти: бизнес надежный и конъюнктура хорошая.

Как действуем: берем акции на данный момент по 79,22 $.

При разработке материала использовались источники, труднодоступные пользователям из России. Возлагаем надежды, вы понимаете, что делать.

На чем компания зарабатывает

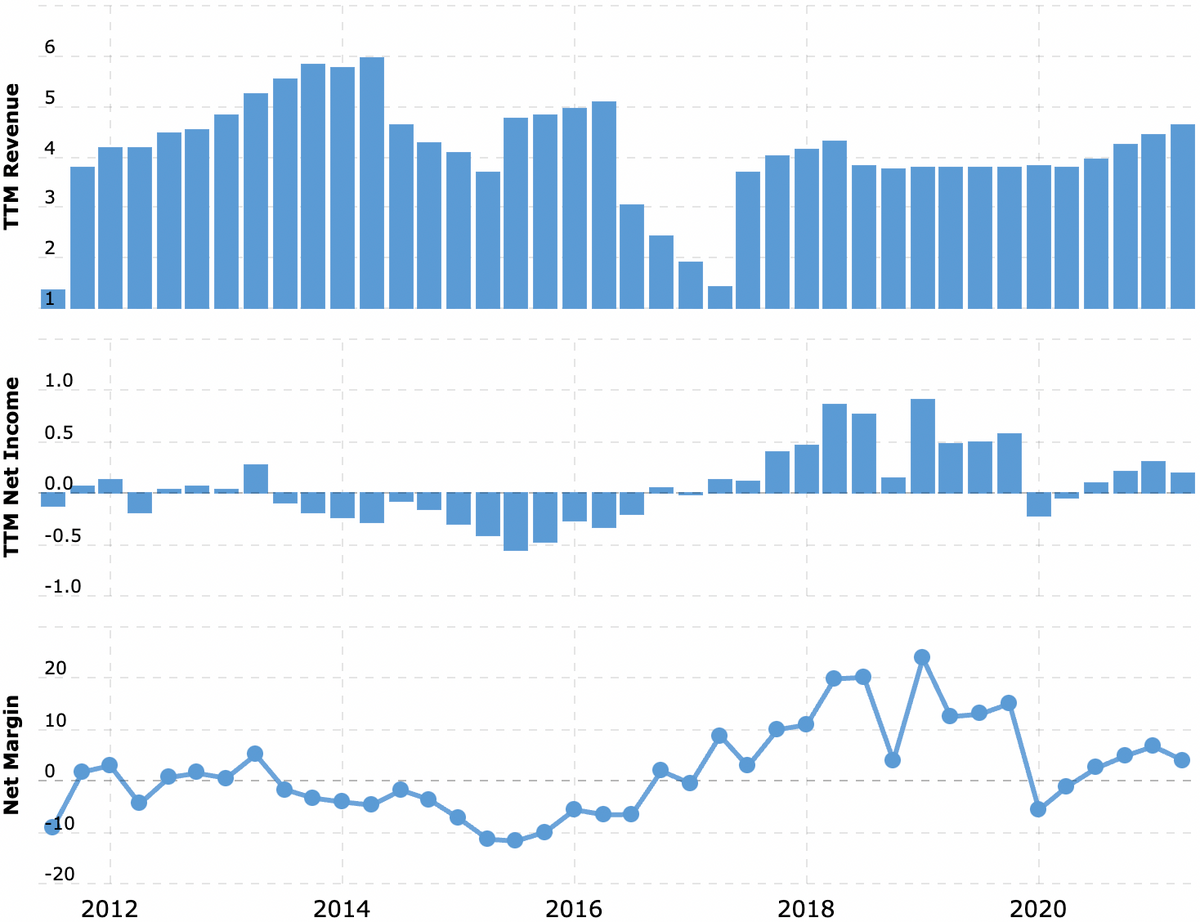

Spectrum занимается созданием бытовой техники и остальных продуктов для дома под своими брендами. В соответствии с годовому отчету, выручка компании смотрится последующим образом.

Продукты для обустройства дома — тридцать четыре процента. Операционная маржа сектора — 16,7 % от его выручки. Распределение выручки сектора:

- Безопасность — шестьдесят семь процентов. Как электронные, так и обыденные замки, дверные ручки и комплектующие.

- Сантехника — двадцать один процент. Краны и комплектующие.

- Комплектующие для закрывающих устройств и дверей — двенадцать процентов. Практически это продолжение подсегмента «Безопасность», так как идет речь о створках для ворот и других вещах.

восемьдесят семь процентов выручки сектора приходится на государства Северной Америки и только три процента — на Латинскую Америку.

Продукты для работы по дому и ухода за собой — 28%. Операционная маржа сегмента — 3,9% от его выручки. Распределение выручки сегмента:

- Техника для дома — 58%. Мелкая кухонная техника: тостеры, кофемашины, блендеры, соковыжималки, утюги, чайники.

- Товары для ухода за собой — 42%. Фены, выпрямители волос и товары для удаления волос.

Географически выручка сегмента распределяется так: 42% — Северная Америка, 41% — Европа, Ближний Восток и Африка, 11% — Латинская Америка и 6% — Азиатско-Тихоокеанский регион. Важный момент: практически вся техника в этом сегменте производится не самой компанией, а сторонними компаниями в Азии.

Товары для животных — 24%. Операционная маржа сегмента — 4,9% от его выручки. Распределение выручки сегмента:

- Товары для домашних животных — 69%. Лакомства, игрушки, товары для мытья и ухода за животными, корм.

- Аквариумистика — 31%. Аквариумы как для частных пользователей, так и для корпоративного сектора, помпы, системы фильтрации, корм.

Географически выручка сегмента распределяется так: 71% — Северная Америка, 24% — Европа, Ближний Восток и Африка, 4% — Азиатско-Тихоокеанский регион и 1% — Латинская Америка. Значительная часть товаров, продающихся в этом сегменте, производится сторонними компаниями.

Товары для дома и садоводства — 14%. Операционная маржа сегмента — 16,5% от его выручки. Распределение выручки сегмента:

- Контроль — 41%. Бытовая химия для борьбы с сорняками, отпугивания насекомых и животных.

- Домашние инсектициды — 34%. Отрава для насекомых всех видов: от пауков и скорпионов до муравьев и ос.

- Репелленты — 25%. Спреи и иные средства отпугивания насекомых.

99% выручки сегмента делается в странах Северной Америки, а 1% — в Латинской Америке.

По странам и регионам выручка компании в целом разделяется так:

- США — 71,19%.

- Другие страны Северной Америки — 3,81%.

- Европа, Ближний Восток и Африка — 17%.

- Латинская Америка — 5%.

- Азиатско-Тихоокеанский регион — 3%.

Аргументы в пользу компании

Немного роста. Согласно последнему отчету о состоянии розничной торговли в США, продажи электроники и бытовой техники выросли на 1,26%. Если сравнивать показатели июля 2020 с июлем 2021, то рост составил 23,4%. Такой прогресс, конечно, объясняется коронакризисным упадком 2020. Но рост есть: даже если сравнить июль 2021 с «довоенным» июлем 2019, он составляет 4,68%. Поэтому конъюнктура для компании умеренно позитивная.

Сумма типологии. По существу, бизнес компании предлагает всего понемногу в довольно разных секторах. Для «животной» части бизнеса Spectrum Brands конъюнктура всегда хорошая, с пандемией или без, — об этом мы говорили в идее по PetMed. Бизнес компании с замками и воротами будет расти благодаря ухудшению криминогенной обстановки в США — этот сюжет мы уже разбирали в идее по Allegion. Ну а «антинасекомной» части бизнеса Spectrum благоприятствует исход американцев из больших городов в частные дома в пригородах, об этом у нас уже была куча идей и обзоров — например, про Lennar.

В целом Spectrum выглядит как хороший, стабильный бизнес — уже это может привлечь в акции компании инвесторов, ищущих стабильности в эти нестабильные времена. У компании не очень большой P / E — 18,46, — и она очень немного стоит в абсолютных цифрах: капитализация — 3,37 млрд долларов. Так что приток инвесторов в эти акции может стать очень заметным, и это поможет благому делу накачки котировок.

Дивиденды. Компания платит 1,68 $ дивидендов на акцию в год — почти 2,12% годовых. Это не безумные деньги, но все равно доходность Spectrum сильно выше среднего по S&P 500 в 1,3% годовых. Я думаю, что ценители стабильности также будут искать более-менее сносную пассивную доходность в акциях, что Spectrum вполне может им предложить.

Что может помешать

Концентрация. Согласно отчету, на ряд покупателей приходится очень значительная часть продаж компании:

- в сегменте «Товары для обустройства дома» 42% выручки приходится на Home Depot и Lowe’s;

- в сегменте «Товары для работы по дому и ухода за собой» 34% продаж дают Walmart и Amazon;

- в сегменте «Товары для животных» 46% выручки приходится на Walmart, Amazon и PetSmart;

- в сегменте «Товары для дома и садоводства» 64% выручки дают Walmart, Home Depot и Lowe’s.

Изменение отношений с какой-то из этих розничных сетей может негативно повлиять на отчетность Spectrum.

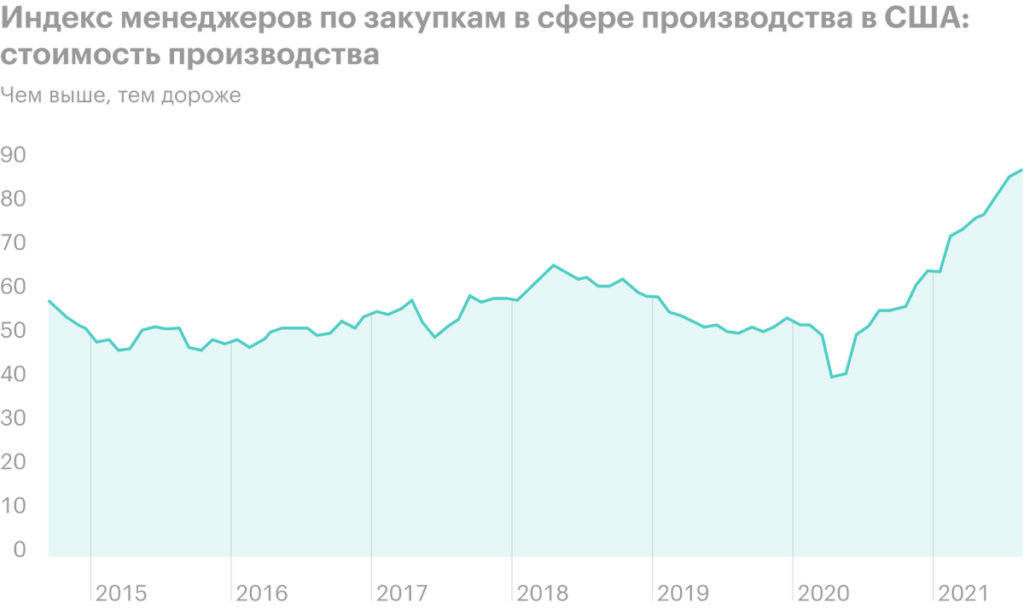

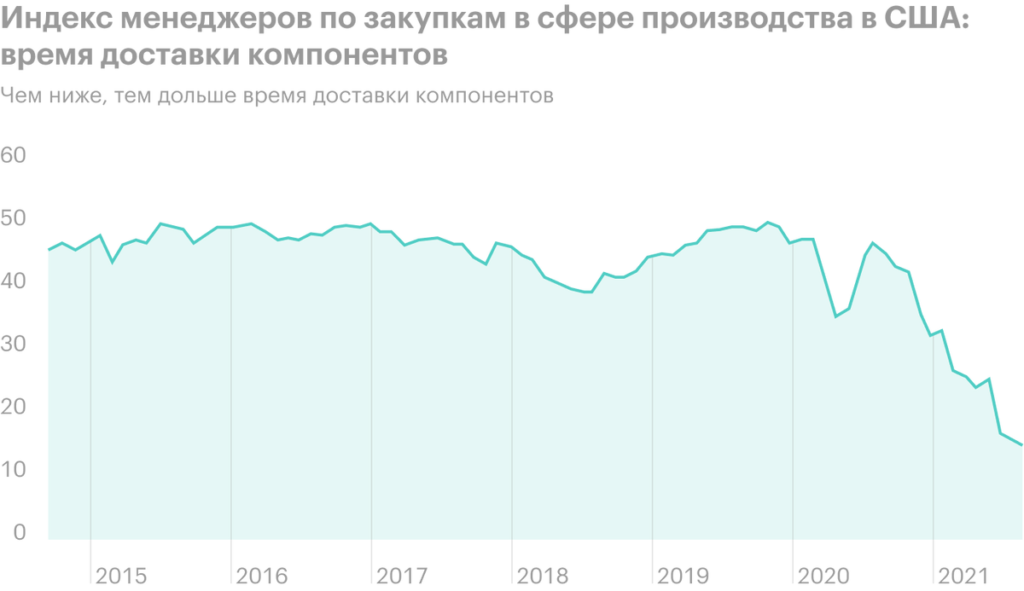

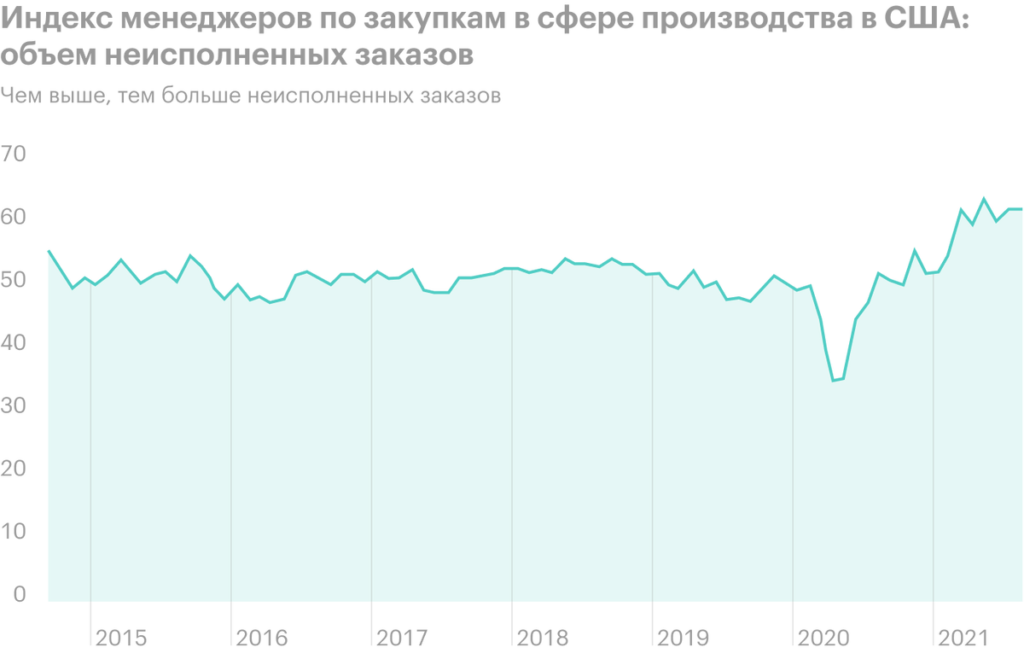

Mmm-hmm, must be the season of the witch. В США заводы загружены и страдают от несвоевременной доставки компонентов и их дороговизны — наверняка эта проблема не миновала и Spectrum. Также следует учитывать, что немалая часть товаров Spectrum производится в Азии, что тоже добавит проблем с логистикой. В общем, нужно быть морально готовыми к тому, что отчетность компании может пострадать.

Бухгалтерия. На дивиденды у компании уходит 72,24 млн долларов в год — примерно 38% от ее прибыли за последние 12 месяцев. При этом у нее очень большая сумма задолженностей: 3,916 млрд долларов, из которых 932,9 млн нужно погасить в течение года. Денег в распоряжении компании не так много: 130,2 млн на счетах и 554,5 млн задолженностей контрагентов, так что, возможно, компания порежет выплаты.

Но может, и не порежет, а вместо этого будет занимать деньги, пользуясь низкими ставками. Но все же такой объем задолженностей — это не очень хорошо. Инвесторы тоже могут отметить этот момент, что негативно повлияет на привлекательность этих акций в их глазах. Тем более что в 2009 году компания обанкротилась — это будут учитывать как инвесторы, так и заимодатели.

Что в итоге

Акции можно взять сейчас по 79,22 $. А дальше есть два варианта действий:

- дождаться 88 $. Думаю, что этого уровня акции достигнут в течение года: столько они стоили еще в мае 2021, а обстоятельства для компании складываются по большей части позитивно;

- дождаться, когда акции снова будут стоить 94,94 $, как в мае этого года. Тут, думаю, придется подождать подольше — 21 месяц;

- держать акции следующие 15 лет.

Но все же следует поглядывать на раздел новостей на сайте Spectrum Brands: вдруг дивиденды сократили, а вы до сих пор не знаете.