Сегодня у нас умеренно спекулятивная идея: взять акции сервиса онлайн-продажи лекарств для животных PetMed Express (NASDAQ: PETS) в связи с популярностью сектора.

Потенциал роста и срок действия: 14,5% за 14 месяцев; 34% за 3 года; 10% в год на протяжении 15 лет. Доходность без учета дивидендов.

Почему акции могут вырасти: вокруг темы большая шумиха.

Как действуем: берем сейчас по 29,67 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

PetMed Express — это интернет-магазин, где продаются лекарства для кошек, собак и лошадей. Здесь продаются как лекарства, доступные только по рецепту, так и такие, для покупки которых рецепты не требуются.

Согласно годовому отчету, по каналам продаж выручка компании распределяется следующим образом:

- интернет-сайт и мобильное приложение — 83,9%;

- контактный центр компании — 16,1%.

Собственно, это все, что можно сказать о бизнесе компании: больше в отчете информации нет. Работает компания только в США.

Аргументы в пользу компании

Перспективный сектор, в общем-то. Как вы помните из недавнего обзора Chewy, рынок товаров для животных в развитых и не очень странах очень перспективный и растущий.

Стоит учесть, что многие миллениалы готовы больше тратиться на здоровье своих животных, нежели на свое. Опрос Health Pocket показал, что если перед миллениалами будет стоять выбор между походом к ветеринару или врачу, то 62% из опрошенных выберут ветеринара и только 38% — врача.

В связи с этим PetMed может надеяться на рост выручки в долгосрочной перспективе и просто на внимание розничных инвесторов, которые прочитали, что это перспективно.

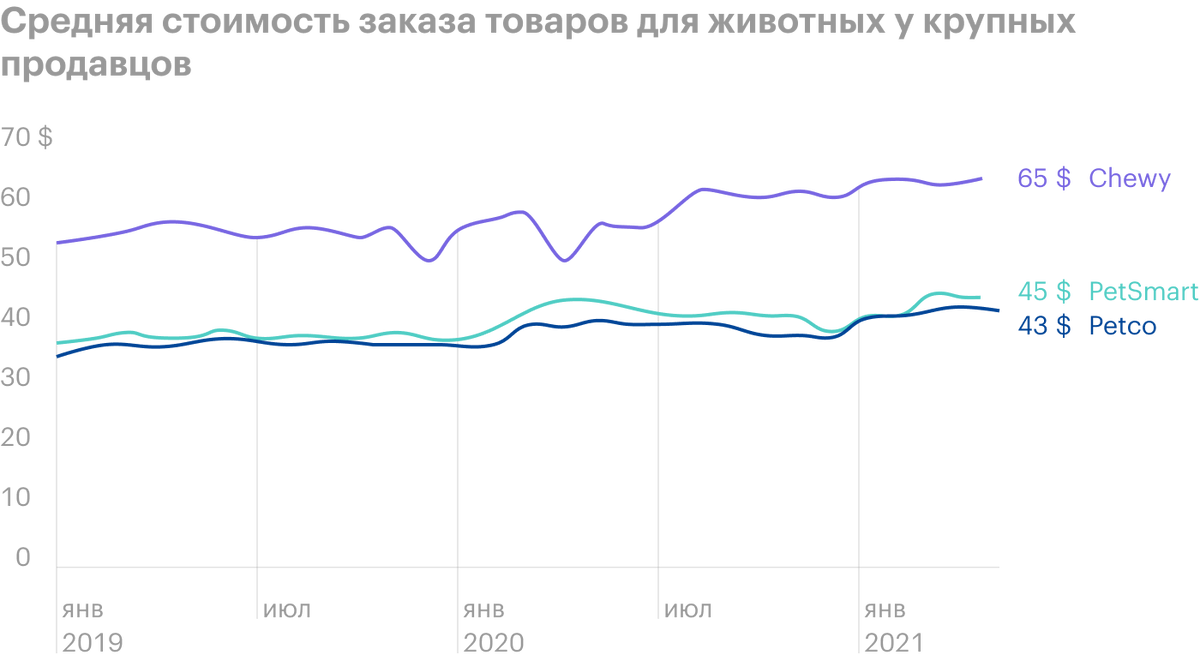

Конечно, на самом деле рынок товаров для животных растет всего лишь быстрее рынка товаров для людей — то есть не сильно. Это хорошо заметно по динамике продаж в крупнейших сетях товаров для животных — рост там есть, но это не безумные темпы. При этом рост заметный, и шумиха вокруг этого сектора еще продержится какое-то время. Собственно, поэтому акции «животных» компаний очень круто выросли в период пандемии, хотя рост не был подкреплен столь же мощным ростом финансовых показателей.

Цена. У компании капитализация — всего лишь 601,39 млн долларов и текущий P / E — 21,39. Правда, будущий P / E тут повыше — 33,7, но это все равно не так много. В целом она стоит недорого — этот момент поможет накачке капитализации компании толпой розничных инвесторов.

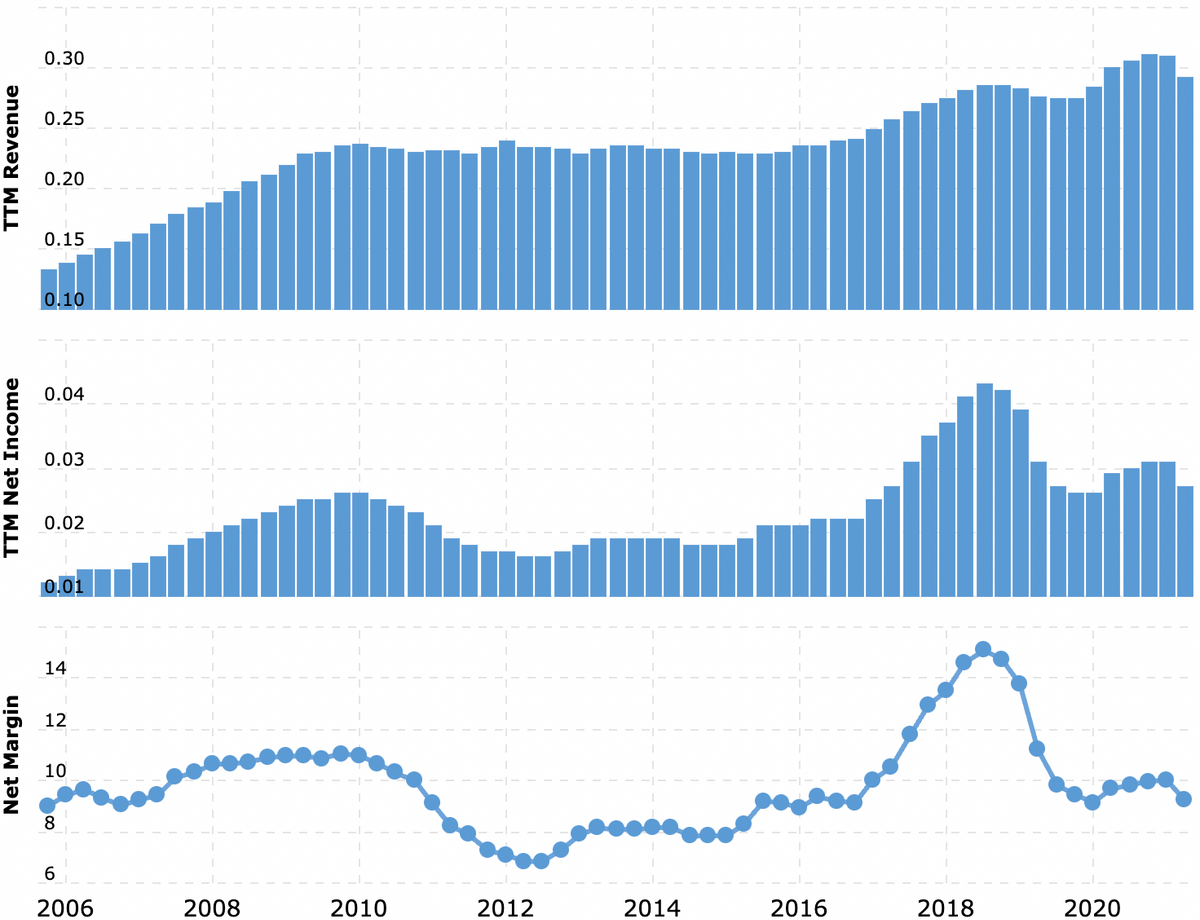

Могут купить. Тот факт, что бизнес, работающий в сфере онлайн-коммерции, может похвастать хорошей итоговой маржой — свыше 9% от выручки, — уже чудо.

Учитывая это и все описанные выше моменты, компанию вполне может купить кто-то крупнее.

Дребеденды. Компания платит 1,2 $ дивидендов на акцию в год, что дает примерно 4% годовых. По нынешним меркам это очень крутая доходность, поэтому акции могут сильно вырасти уже только благодаря наплыву любителей «дивов».

Что может помешать

Все не так здорово. Снятие карантина и рост числа визитов владельцев животных к ветеринарам ударили по бизнесу компании. Львиную долю лекарств хозяева животных обычно покупают у ветеринаров — продажи и прибыль PetMed заметно упали, поскольку владельцы животных стали меньше покупать лекарства для питомцев онлайн. Это, конечно, не убьет бизнес компании: она и до пандемии занимала свою нишу. Но без повторения масштабного карантина темпы роста этого бизнеса будут гораздо медленнее, чем инвесторам хотелось бы.

Дребеденды. На выплаты у компании уходит 24 млн долларов в год — почти 80% от прибыли за минувшие 12 месяцев. И хотя у компании все в порядке с деньгами: сумма на счетах в 3,5 раза превышает сумму всех задолженностей, — есть вероятность того, что дивиденды порежут или вообще отменят. Я думаю, что катализатором этого может стать решение о расширении.

В условиях резкого замедления роста бизнеса из-за отмены карантина PetMed может начать расширяться в близких сферах. Например, начнет продавать еду для животных или сама будет разрабатывать лекарства. И это расширение будет стоить больших денег. Снижение дивидендов сильно ударит по стоимости акций, поскольку за 5 лет последовательного увеличения выплат образовалась целая группа пиявок, держащих эти акции только ради выплат.

Оценка. Целевой рынок компании, согласно ее же собственным оценкам, — это 6 млрд долларов. С 290 млн долларов продаж за последние 12 месяцев PetMed занимает на нем 4,83%. Со своей капитализацией компания стоит как 10% рынка, то есть в два с лишним раза дороже. Скорее всего, инвесторы не обратят внимания на такой диссонанс: есть компании, переоцененность которых относительно их целевого рынка куда больше. Но все же стоит учитывать этот момент.

Концентрация. Согласно годовому отчету, 80% лекарств компания закупает у пяти неназванных крупнейших поставщиков. Логистические проблемы у них незамедлительно могут негативно отразиться на отчетности компании.

Объем выплаченных компанией дивидендов по годам в долларах

| 2017 | 0,76 |

| 2018 | 0,85 |

| 2019 | 1,06 |

| 2020 | 1,08 |

| 2021 | 1,12 |

2017

0,76

2018

0,85

2019

1,06

2020

1,08

2021

1,12

Что в итоге

Берем акции по 29,67 $. А дальше у нас, как в хорошей RPG, есть несколько вариантов действий:

- дождаться цены 34 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

- дождаться цены 40 $ — это пик стоимости акций PetMed периода пандемии в июле 2020. Скорее всего, тут придется подождать 3 года — думаю, за это время может произойти еще один масштабный карантин, который подстегнет продажи компании;

- держать акции следующие 15 лет.

Вариант с покупкой компании кем-то возможен во всех случаях, но чем дольше срок держания, тем выше эта вероятность. Советую заглядывать в раздел новостей на сайте компании, чтобы быть в курсе ситуации с дивидендами.