Сейчас у нас равномерно-спекулятивная мысль: взять акции online-аукциона по продаже б/у машин IAA (NYSE: IAA), чтоб получить доход на увеличении покупательной способности на машины в США.

Потенциал роста и срок деяния: двенадцать процентов за 14 месяцев,10 % годовых в протяжении десять лет.

Почему акции могут вырасти: так как в США одичавший спрос на машины.

Как действуем: берем акции на данный момент по 54,98 $.

Без гарантий

И что там с прогнозами автора

На чем компания зарабатывает

Заглавие компании расшифровывается как Insurance Auto Auction — страховой авто аукцион. IAA занимается проведением аукционов с машинками, с которыми произошел страховой случай: трагедия, хищение и т.д.. В принципе, это online-площадка, но компания также проводит живы аукционы. Как компания работает, можно поглядеть на её ютуб-канале. Средства IAA делает на комиссии с участвующих аукционов за внедрение определенных услуг.

В соответствии с годовому отчету компании, выручка компании делится последующим образом:

- Покупатели машин — приблизительно ⅔ выручки. Ремонтные мастерские, торговцы лома металла и разборщики. Для этой категории клиентов компания оказывает подобные услуги, как аукционы и помощь в поиске автозаймов.

- Торговцы машин — приблизительно ⅓ выручки. Организации сферы страхования, благотворительные организации, автомобильные дилеры, лизинговые компании и компании, которые сдают машинки в аренду. Не считая аукционов IAA оказывает им услуги по управлению, перевозке и обеспечению безопасности выставленных на продажу машин.

Больше либо наименее полный список платных предложений организации с их описанием можно поглядеть в отчете.

Сегменты компании по видам:

- Услуги — 89,03%. Сборы IAA с участвующих аукционов за все оказанные им услуги. Валовая маржа сектора — 41,48 % от его выручки.

- Реализации машин — 10,97 %. Доходы компании с реализации приобретенных ею транспортных средств. Валовая маржа сектора — 17,53 % от его выручки.

География продаж компании:

- США — 87,73 %. Итоговая маржа сектора — 14,56 % от его выручки.

- Остальные государства — 12,27 %. Итоговая маржа сектора — 10,48 % от его выручки.

Аргументы в пользу компании

Потому что конъюнктура. Мощнейший спрос на машины не тормозит даже безумный рост цен — потребители пока готовы платить любые деньги за любые машины. Новых автомобилей все равно недостаточно из-за дефицита полупроводников, поэтому потребители скупают машины на вторичном рынке.

В случае со спецификой бизнеса IAA есть свои тонкости, но в целом ситуация для компании сейчас благоприятная. Так что можно ожидать притока покупателей на платформу компании: в условиях дефицита логично было бы ожидать, что автодилеры станут воскрешать побитые машины или в худшем случае разбирать их на компоненты.

Но и за пределами сезонных колебаний спроса IAA — это неплохой вариант на долгий срок. Средний возраст машин в США рос и до недавнего дефицита, потому что и без коронакризиса ситуация для потребителей в США менялась в худшую сторону. Поэтому б/у машина — это возможность сэкономить. Так что IAA может рассчитывать на приток потребителей в течение многих лет так же, как и продавцы автозапчастей.

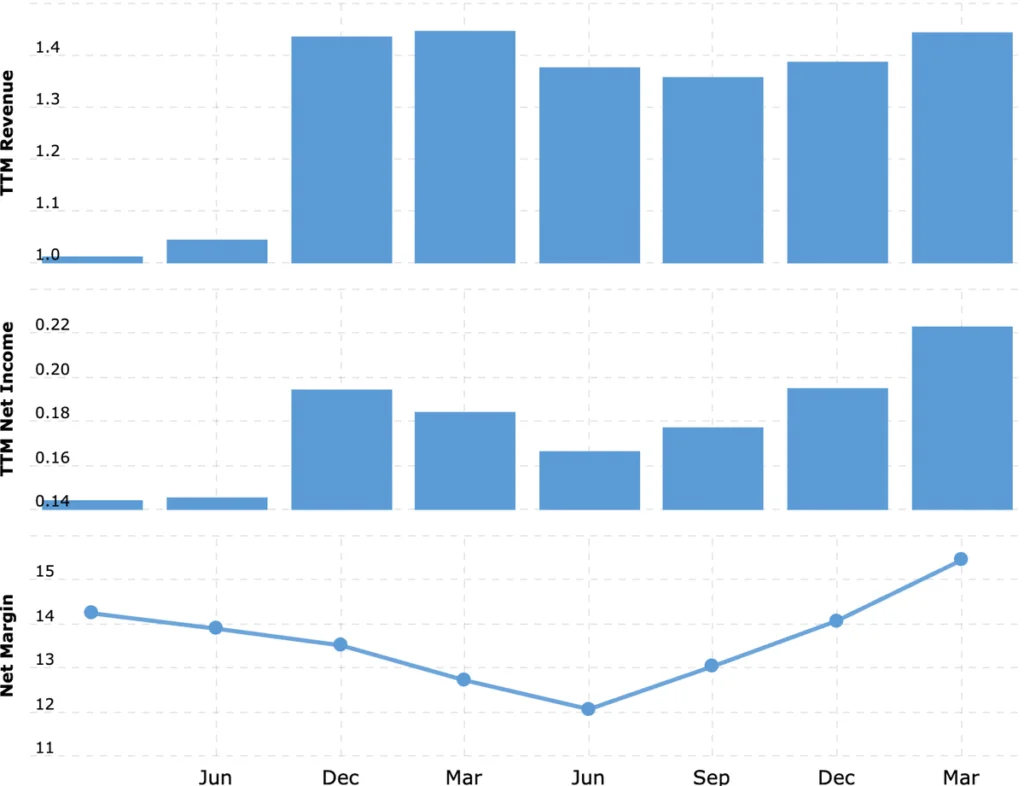

Также здесь стоит заметить, что IAA — это редкий пример удачной цифровизации преимущественно офлайновой отрасли: компания сильно развила свои цифровые площадки, что позволило ей выжимать из своего бизнеса невиданные по меркам автодилерского дела 15,45% итоговой маржи.

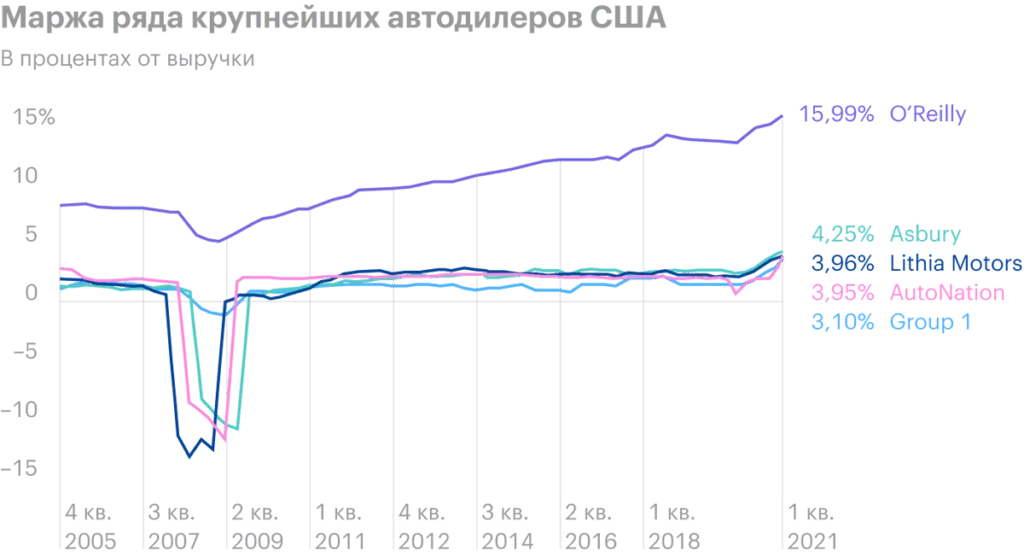

Потому что автодилерский бизнес — это полный отстой. Если вы уже давно с нами, то, возможно, помните наши разборы американских автодилеров: Asbury, AutoNation, Lithia Motors, O’Reilly Automotive и Group 1. Там мы указали на основные особенности их бизнеса:

- «Синдром Amazon». Низкая маржинальность основного бизнеса, которая сильно тянет вниз результат всей компании. Тут разве что O’Reilly стоит особняком с высокой итоговой маржей всей компании.

- Высокая маржинальность сегментов, которые приносят меньше всего выручки.

В связи с этим очень вероятен сценарий, при котором IAA будет куплена кем-то из упомянутых крупных компаний, скорее всего O’Reilly. Бизнес IAA крепок и маржинален, а сама компания стоит не очень много в относительных и абсолютных цифрах: P / E 33,37 и капитализация 7,41 млрд долларов.

Что может помешать

Концентрация. Согласно отчету компании, 40% продаваемых на площадке компании машин приходится на трех неназванных крупных поставщиков-страховщиков. Изменение отношений с кем-то из них может подпортить IAA отчетность.

Наследство. До лета 2019 компания была подразделением похожей компании KAR Auction Services, и у выделения IAA было несколько особенностей.

IAA запрещено в течение 5 лет, следующих за разделением, конкурировать с KAR в некоторых сегментах авторынка. Есть исключения, но в этих случаях IAA должна будет делиться выручкой с KAR. Также есть ограничения по расширению бизнеса. Еще там был запрет на продажу компании, но срок действия этого запрета скоро истекает или уже истек. Это будет тормозить рост финансовых показателей IAA.

IAA в ходе разделения совершила налоговый маневр, и правительство может пересмотреть свое решение по нему. Американское государство усиленно развивает экстрактивные институты: например, всерьез обсуждается введение ретроактивных больших налогов. Здесь есть риск, что аудиторская налоговая проверка «обрадует» IAA новостями об уплате крупного налога. В этом случае компания понесет потери, но, с другой стороны, это будет разовая потеря. Все это нужно иметь в виду.

Бухгалтерия. Согласно последнему отчету, у IAA довольно большой объем задолженностей: 294,1 млн долларов срочных и 2,189 млрд несрочных. У компании сейчас достаточно денег, чтобы рассчитаться по срочным задолженностям: 341,9 млн на счетах и 366,9 млн задолженностей контрагентов. Такая большая сумма долгов станет для компании тяжелым бременем в будущем, когда она начнет расширяться, получив право конкурировать с KAR. Но к тому времени ставки уже наверняка будут заметно выше, чем сейчас, так что обслуживание старых и создание новых займов для компании станет ощутимо дороже. Эта проблема актуальна для тех, кто изберет путь долгосрочного инвестора.

Все не так просто. Компания продает не просто б/у автомобили, а автомобили, побывавшие в аварии. То есть активность на ее площадке зависит от уровня активности на дорогах: больше активности — больше аварий. В 2020 уровень активности на дорогах был ниже из-за коронавирусных ограничений, что сказалось на продажах компании не лучшим образом. От этого «материнская» KAR также понесла убытки.

Уровень загруженности дорог в Америке и других странах постепенно возвращается к допандемической норме, но новые карантины могут попортить IAA продажи. В общем, чем ниже Америка и мир в «Индексе нормальности» The Economist, тем хуже будет IAA.

Что в итоге

Берем акции сейчас по 54,98 $. Дальше у нас есть несколько вариантов:

- дождаться роста акций до 62 $ — сколько за них просили еще в апреле этого года;

- держать акции 10 лет, чтобы увидеть, как компания превратится в Amazon от мира разбитых драндулетов. Ну и на длинных дистанциях сильно возрастает возможность покупки компании кем-то.