Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции промышленного бизнеса EnerSys (NYSE: ENS), дабы заработать на промышленном подъеме в США.

Потенциал роста и срок действия: 12% за 14 месяцев; 25% за 2 года.

Почему акции могут вырасти: в США промышленный подъем.

Как действуем: берем акции сейчас по 78,64 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания занимается производством решений в области хранения и распределения энергии. Согласно годовому отчету, выручка распределяется так:

- Энергетические системы — 46,3%. Системы питания и решения в этой сфере — в основном для промышленных клиентов, но также для телекомов и энергетики. Операционная маржа сегмента — 4,9% от его выручки.

- Двигательная сила — 39,1%. Решения для питания автопогрузчиков, рельсового транспорта, а также для оборудования для добычи полезных ископаемых.

- Операционная маржа сегмента — 12,3% от его выручки.

- Специальные решения — 14,6%. Это решения для включения техники и освещения в таких отраслях, как оборона, авиакосмическая отрасль, медицина, охрана и прочие.

Операционная маржа сегмента — 10,6% от его выручки.

Географически выручка компании делится так: 59,8% — США, 40,2% — другие, неназванные страны, ни одна из которых не дает больше 10% всей выручки компании.

Аргументы в пользу компании

Есть куда и зачем расти. Выражаясь словами Уильяма Блейка, сатанинские мельницы американской экономики продолжают вращаться — и делают они это в правильном направлении. Промышленная часть бизнеса EnerSys будет расти, пока американский реальный сектор показывает рост, а он показывает рост, вопреки проблемам с логистикой и недостатком работников и сырья.

С автопогрузчиками EnerSys тоже улыбается удача: от компаний по всему миру, но особенно в США, стоит ожидать роста вложений в складские мощности. В долгосрочной перспективе ожидается рост вложений американского корпоративного сектора в обновление фабрик и государства или частного сектора в обновление инфраструктуры США — это тоже на руку компании.

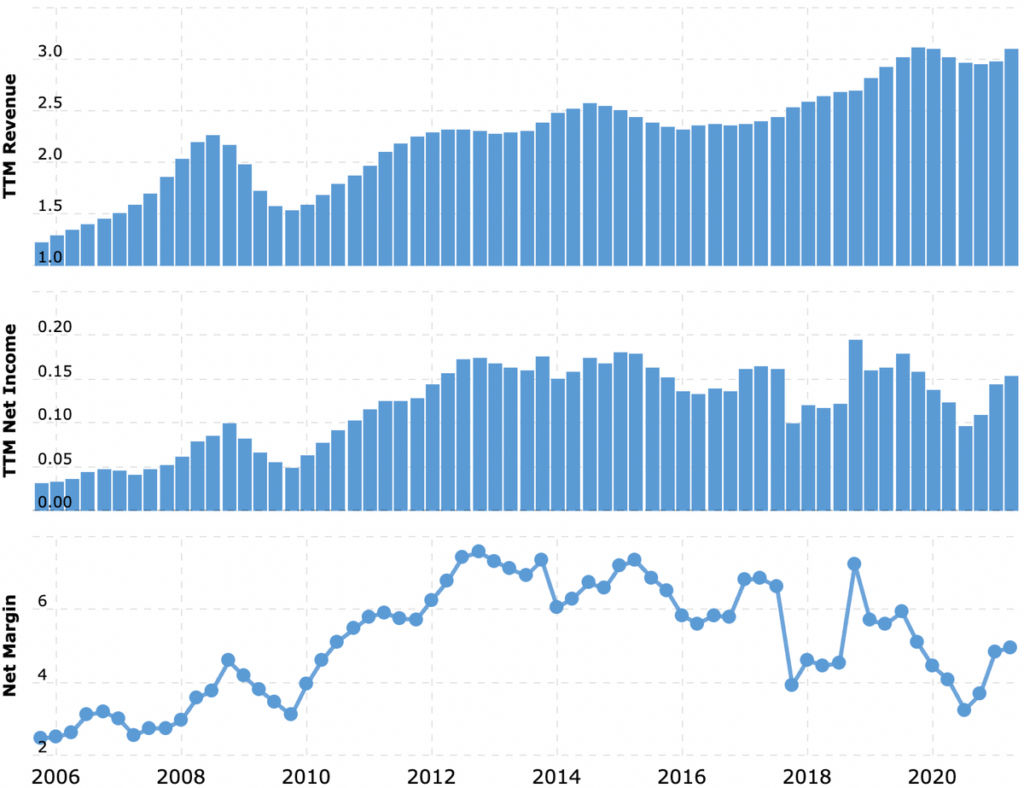

Стоит нормально. P / S у компании 1,11 — это очень мало. P / E у нее 22,5 — не очень мало, но и не много. Компания занимает примерно треть от своего рынка — и стоит примерно как треть от него. Так что назвать ее переоцененной не получается никак. А если учесть, что благодаря инвестициям компании в развитие бизнеса ее рынок скоро увеличится в полтора раза — до 16 млрд долларов, то можно ожидать роста ее финансовых показателей и котировок.

Почему бы и не купить. Учитывая все вышесказанное, EnerSys вполне могут купить. Капитализация у нее всего лишь 3,36 млрд долларов, так что ее вполне могут включить в состав какого-нибудь крупного конгломерата.

Что может помешать

Стандартные боли. Как и весь промышленный сектор, EnerSys будет страдать от дефицита материалов, роста стоимости рабочей силы и проблем с логистикой. Велика вероятность, что рост выручки в отчетности будет нивелирован ростом расходов. Или что у EnerSys сильно вырастет объем неисполненных заказов. Также следует учитывать перманентные риски нового карантина, который испортит компании отчетность минимум на один-два квартала.

Бухгалтерия. Компания платит 0,7 $ дивидендов на акцию в год — примерно 0,88% годовых. На это у нее уходит примерно 30 млн долларов в год — или 20% от ее прибыли за минувшие 12 месяцев. Вероятность урезания выплат мне представляется очень низкой — как и вероятность сильного падения акций от такого урезания, вряд ли это может спровоцировать массовый исход инвесторов, любят они компанию не за это.

Другое дело, что у компании очень высокий уровень задолженностей: 1,905 млрд, из которых 604,7 млн нужно погасить в течение года. Денег в распоряжении компании хватает на закрытие всех срочных долгов и выплату дивидендов: 406,23 млн на счетах и 580,96 млн задолженностей контрагентов.

Но стоит помнить о том, что у EnerSys, как и у многих промышленных предприятий, большие потребности в инвестициях в обновление основных фондов, — поэтому вряд ли долг EnerSys в ближайшие годы уменьшится. Может быть, компания продолжит тратиться на расширение и долг увеличится. Большой долг в эпоху более дорогих кредитов будет отпугивать часть инвесторов.

Что в итоге

Берем акции сейчас по 78,64 $, а дальше есть два варианта действий:

- ждем, когда акции будут стоить 88,1 $, что гораздо меньше, чем за них просили еще в августе этого года. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

- ждем, пока акции достигнут августовского уровня 99 $. Скорее всего, это произойдет за 2 года.