Сегодня у нас крайне спекулятивная идея: взять акции поставщика программного обеспечения и товаров для разработки лекарств компанию Cryoport (NASDAQ: CYRX), дабы заработать на позитивной для компании конъюнктуре.

Потенциал роста и срок действия: 21% за 15 месяцев; 42% за 3 года.

Почему акции могут вырасти: на решения компании есть большой спрос.

Как действуем: берем сейчас по 57,44 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

На чем компания зарабатывает

Компания поставляет своим клиентам различные решения в сфере контроля температуры.

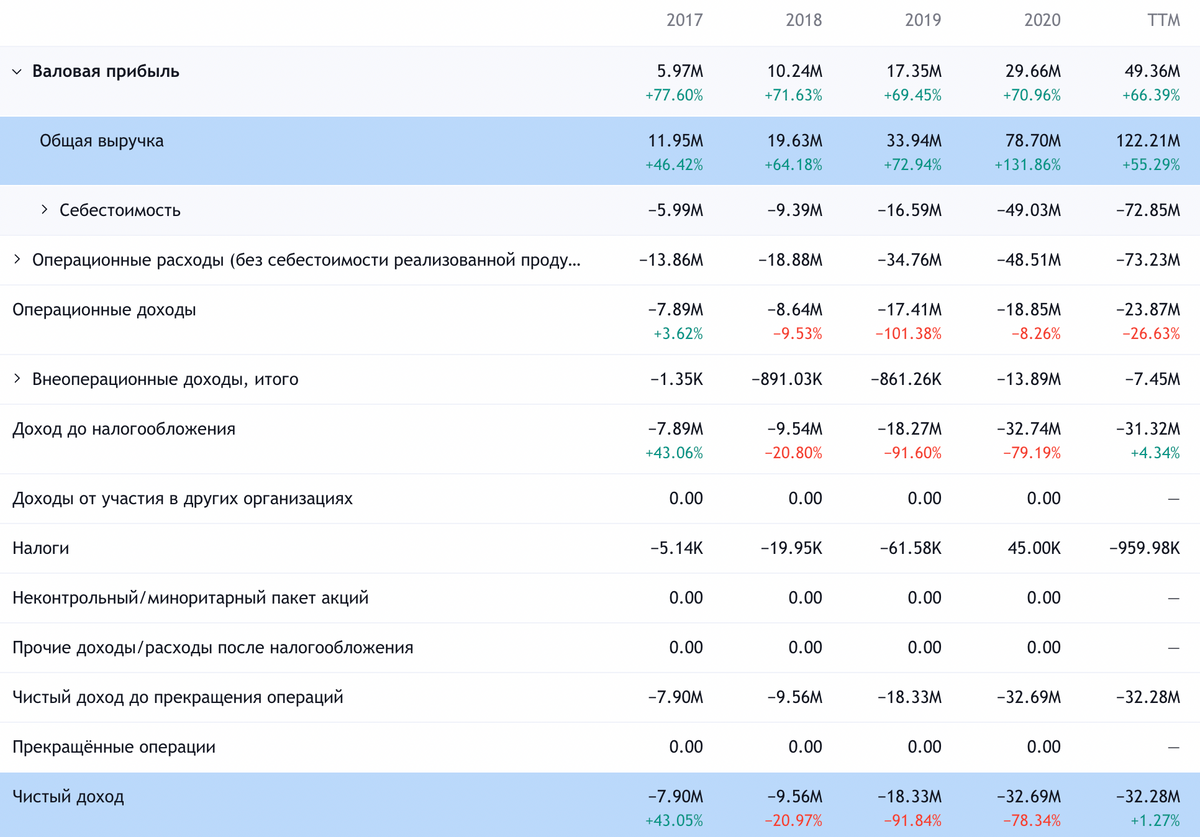

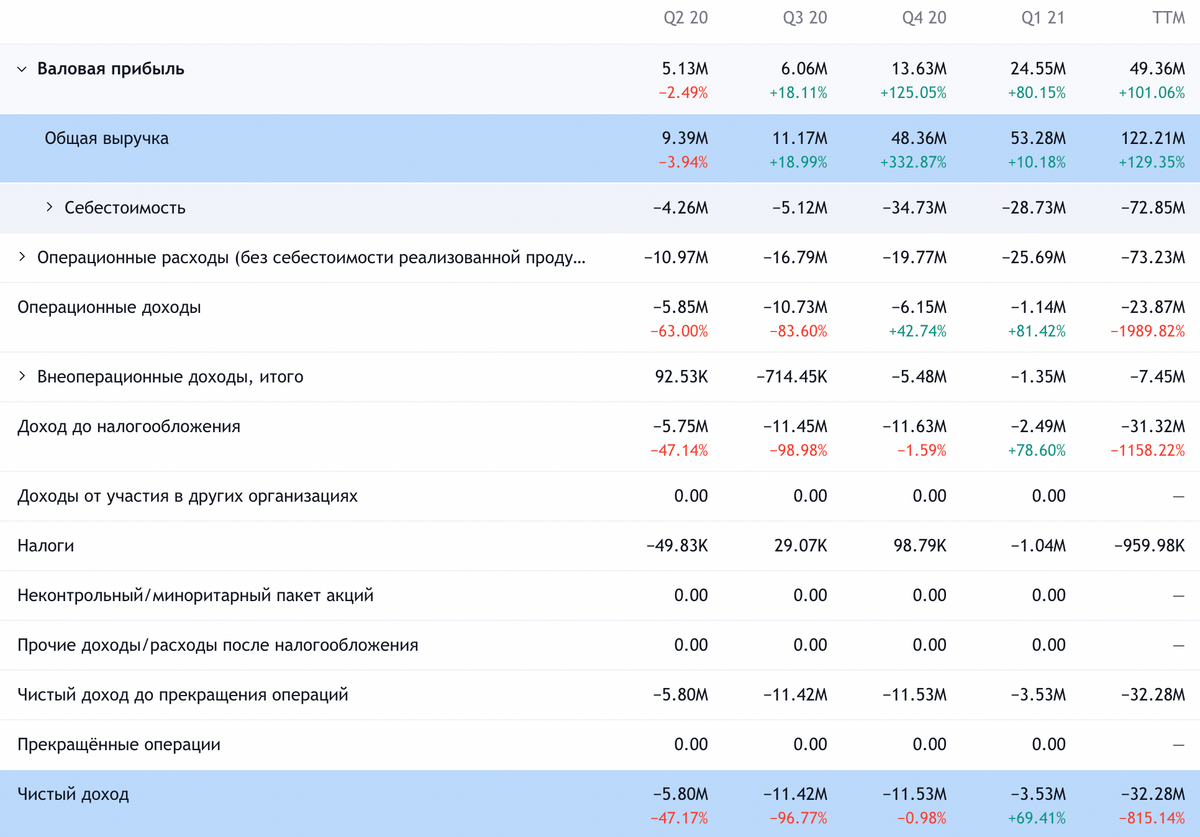

Согласно годовому отчету компании, ее выручка делится следующим образом.

Услуги — 70,26%. Облачная платформа компании, которая позволяет управлять логистикой в сфере разработки лекарств, обеспечивая поставки чувствительных к температуре материалов. Также здесь учитываются услуги доставки таких материалов. Валовая маржа сегмента — 46,62% от его выручки.

Товары — 29,74%. Поставки разных товаров, нужных для хранения чувствительных к температуре материалов. Сама компания эти товары не производит — это за нее делают сторонние фирмы в соответствии со спецификациями, указанными Cryoport.

Валовая маржа сегмента — 45,12% от его выручки.

Основные потребители продукции компании — медицинские учреждения. По структуре клиентов выручка распределяется так:

- биотех- и фармацевтические компании — 84,36%;

- ветеринария — 9,97%;

- репродуктивная медицина — 5,67%.

По регионам выручка компании разделяется следующим образом:

- Америки — 63%;

- Европа, Ближний Восток и Африка — 25,8%;

- Азиатско-Тихоокеанский регион — 1,2%.

Аргументы в пользу компании

Перспективно как бы. Все основные рынки компании в большей или меньшей степени отличаются хорошими перспективами.

Основной рынок — биотех и фармацевтика — априори предполагает огромные траты со стороны заказчиков на создание новых лекарств. У всех лекарств есть срок действия патента, и когда он истекает, конкуренты получают право производить дешевые аналоги.

Разработка лекарств занимает очень много времени — до 7 лет — и требует очень много денег. Поэтому фармацевтические компании вынуждены тратить на НИОКР безумные деньги в постоянном режиме, просто чтобы не потерять в выручке. Так что на этом фронте у Cryoport все хорошо.

С ветеринарией темпы роста не такие большие, но все равно этот рынок, согласно оценкам компании, будет расти до 2026 в среднем на 5,8% в год. Что касается репродуктивной медицины, то здесь компания ожидает темпов роста в районе 9,8% до 2026.

К слову, есть компания Progyny, работающая в сфере репродуктивного здоровья, и она отличается очень высокими темпами роста выручки и вместе с аналогичными компаниями может послужить неплохим генератором роста заказов для Cryoport.

Cryoport — компания быстрорастущая. Это может нагнать в ее акции любителей всего «перспективного». Учитывая, что капитализация у нее всего лишь 2,62 млрд долларов, ее легко могут накачать усилиями чата пользователей Robinhood.

Могут купить. Учитывая большой спрос на НИОКР, я считаю, что компанию вполне может купить какой-нибудь Danaher, благо недавно у компании вышел отличный отчет. Принимая во внимание цену Cryoport и почти двухтриллионный объем сделок по слиянию и поглощению в США в этом году, покупка Cryoport даже по самой высокой цене станет каплей в море.

Что может помешать

Убыточность. Отсутствие прибыли предполагает волатильность котировок, и малая капитализация тут скорее минус: такие акции могут вполне «сгулять вниз» на 30—50% за сессию.

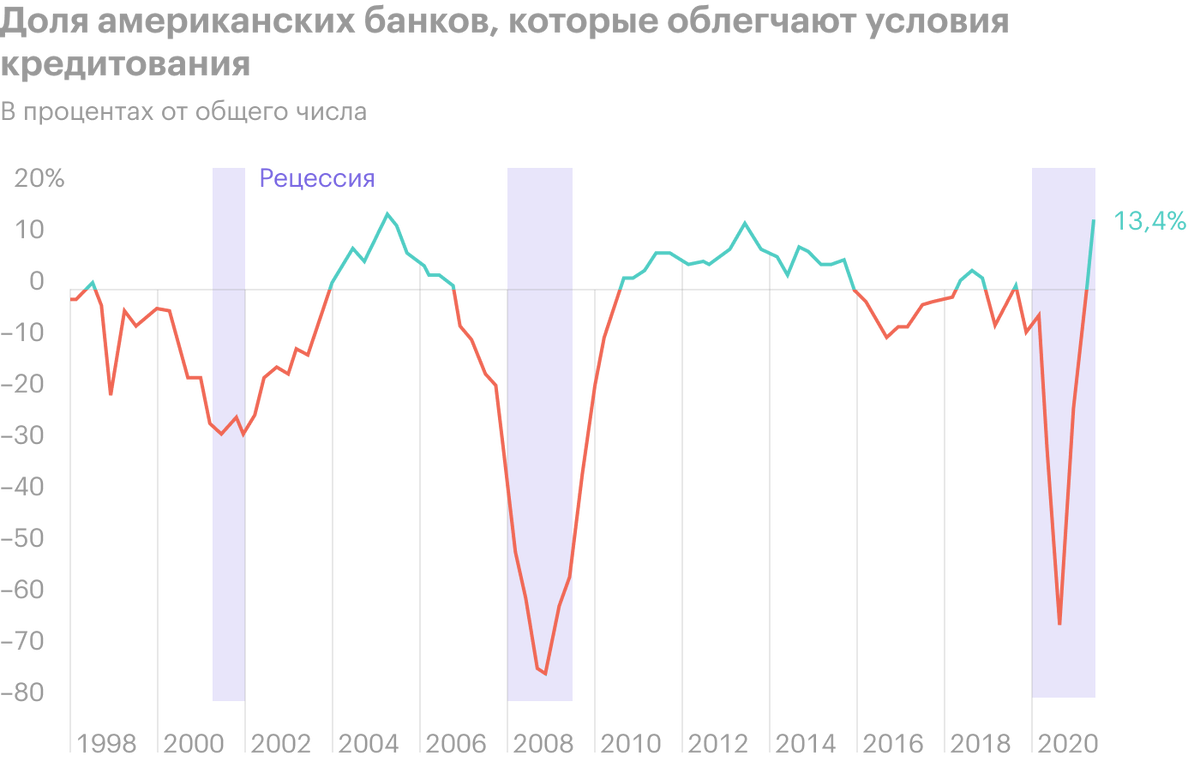

И убыточность — это большой минус, поскольку грядет повышение ставок, ведь это означает подорожание кредитов. Условия кредитования в США нынче самые выгодные за очень долгое время, и даже небольшое их ухудшение может негативно сказаться на бухгалтерии компании.

Также возможно, что компания если и не обанкротится, то окажется на грани банкротства — и тогда ее кто-то купит по снизившейся цене. В этом случае мы не заработаем на этих акциях.

Что в итоге

Берем акции сейчас по 57,44 $. А дальше есть два варианта:

- ждем 70 $ и продаем. Думаю, что этого уровня компания достигнет за следующие 15 месяцев;

- ждем возвращения цены к показателям января этого года — 82 $. Я считаю, что этого уровня котировки достигнут за три года.

Но все же следует учитывать волатильность и рискованность этих акций.