Сегодня у нас очень спекулятивная идея: взять акции производителя ПО для цифровой рекламы DoubleVerify Holdings (NYSE: DV), дабы заработать на позитивной конъюнктуре.

Потенциал роста и срок действия: 16,5% за 14 месяцев; 37% за 4 года.

Почему акции могут вырасти: на услуги компании есть спрос — а еще есть некоторые обстоятельства, которые ей косвенно благоприятствуют.

Как действуем: берем акции сейчас по 31,74 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

На бирже компания недавно, с 20 апреля. Так что основным источником информации по ней будет ее регистрационный проспект.

DoubleVerify делает ПО для оценки и аналитики в области цифровых медиа. Смысл деятельности DV в том, чтобы помогать клиентам оценивать рентабельность рекламных кампаний в интернете. Собственно, 91% выручки DV дают сами рекламщики, чтобы оценить эффект кампаний, а 9% — маркетологи, которые на основе ПО компании составляют аналитические отчеты для клиентов.

Клиенты DV — самые разные компании, например Colgate-Palmolive, Ford, Mondelez и Pfizer.

В проспекте нет разбивки выручки по регионам — известно только, что у компании есть международные операции, но основные ее клиенты находятся в Северной Америке.

Аргументы в пользу компании

Упало. С июня акции DoubleVerify подешевели на 27%. Сейчас они стоят 31,74 $ — чуть дороже, чем на IPO, — 27 $. Отчасти это вызвано непомерной ценой компании, отчасти тем, что у компании есть ореол перспективности.

Конъюнктура. Рынок цифровой рекламы активно растет, во многом за счет того, что она отгрызает все больший процент бюджетов у традиционной рекламы: ТВ, радио и бумажные СМИ. DV зарабатывает сообразно количеству проанализированных ее ПО кампаний: чем больше кампаний проводится в интернете, тем больше спрос на ее услуги. А кампаний будет все больше. Это хорошо, как для бизнеса DV, так и для ее котировок: масса розничных инвесторов будет накачивать все, что выглядит перспективно.

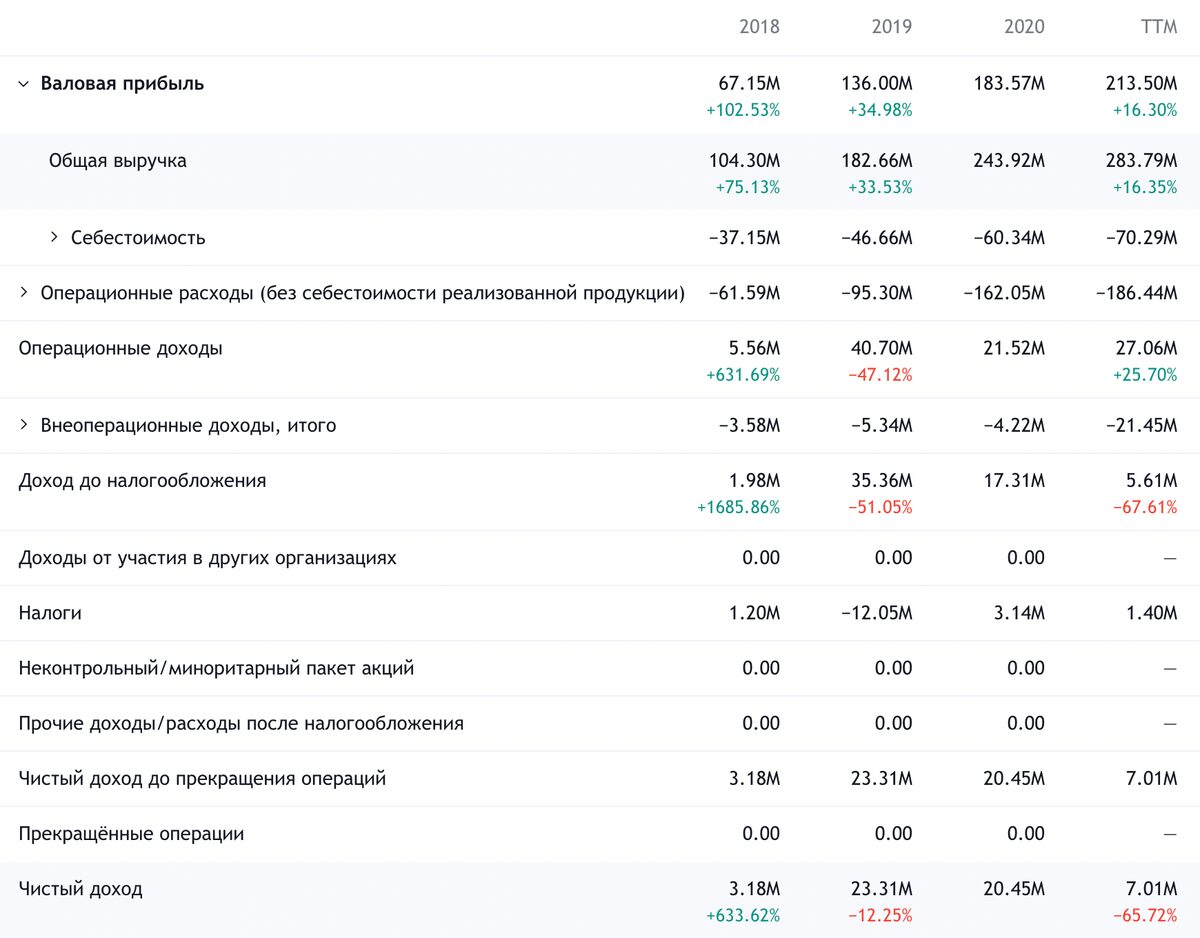

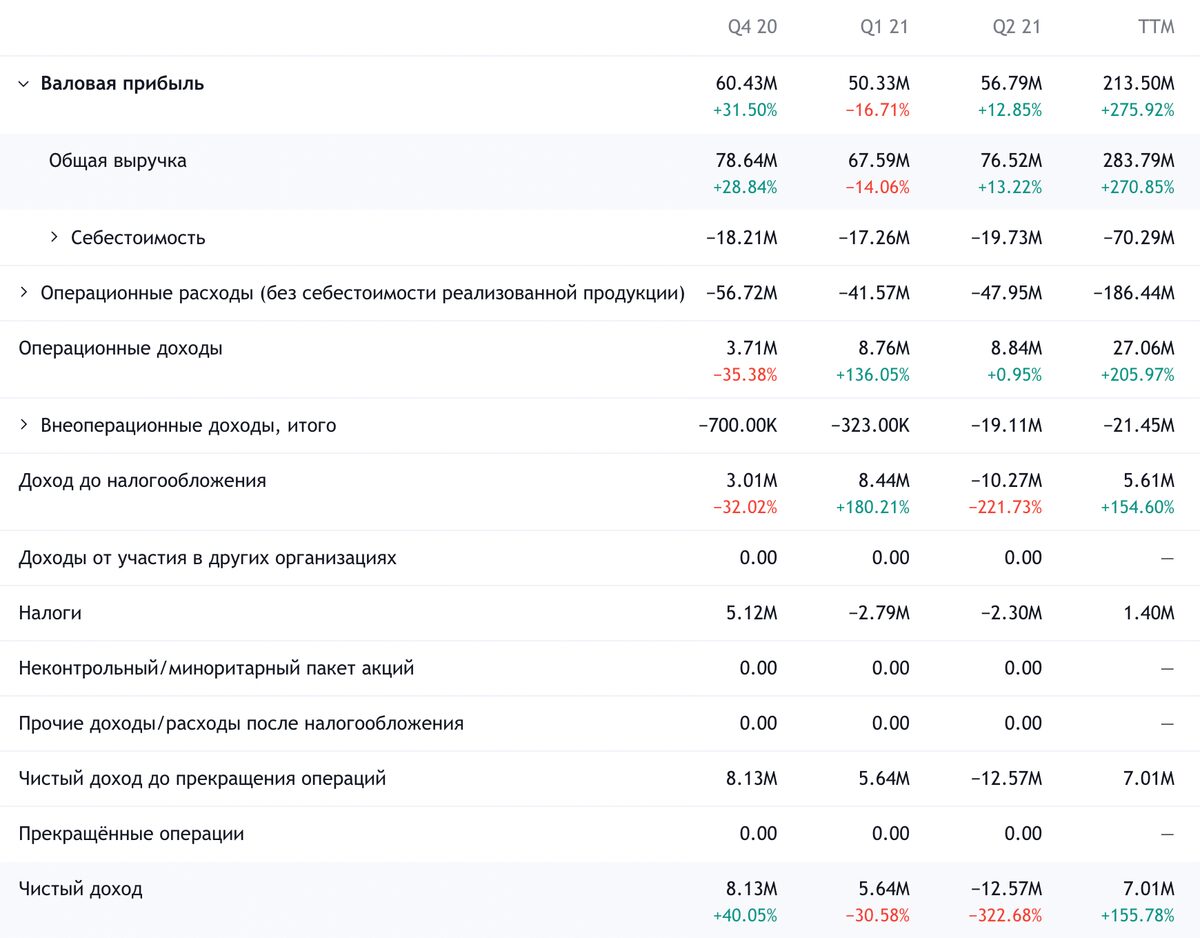

Тут даже есть P / E. DoubleVerify решила нарушить негласное правило ИТ-компаний и стала прибыльной. P / E у нее высоковат — 661, но вообще главное — что он у нее есть. Уже это может привлечь в акции достаточно инвесторов. В минувшем квартале компания понесла убытки, но это было вызвано разовыми расходами, связанными с IPO, и не имеет отношения к основному бизнесу, который прибылен.

Карать картель. То, что Google изменил правила таргетирования, стало проблемой для многих компаний, работающих в этой сфере. DV, в принципе, готова к этим изменениям, хотя это может увеличить ее издержки. Но есть небольшая вероятность, что иск антимонопольных регуляторов США против этих планов Google увенчается успехом. Эта победа регуляторов может принести пользу DV: так она избежит расходов, связанных с более высокими издержками при переходе на новую систему рекламы.

Шансы на то, что иск регуляторов увенчается успехом, мне кажутся достаточно весомыми: в США растет популярность идеи «ломать технологических гигантов об колено, чтобы место свое знали», так что суд вполне может принять сторону истцов.

Что может помешать

Все равно дорого. Согласно оценкам компании, траты на рынке цифровой рекламы в мире составляют 170 млрд долларов, к 2023 этот рынок вырастет до 225 млрд. DV — это маркетинговое ПО для оценки эффективности кампаний с емкостью рынка в 13 млрд выручки. Компания занимает на своем рынке примерно 2,18%, но со своей капитализацией стоит как 38,4% рынка. Сейчас DV стоит 17,6 своей годовой выручки, что нереально много даже по меркам американского фондового рынка. Так что следует быть морально готовыми к сильнейшей волатильности этих акций.

Я запрещаю вам продавать. В уставе компании прописаны правила, которые серьезно ограничивают права миноритарных акционеров. Главный проблемный момент: менеджмент DV может без спроса блокировать сделку по продаже компании кому-то. Это ограничивает перспективы DV найти свое простое айтишное счастье — привлечь покупателя из числа крупных корпораций на свой переоцененный, дорогущий бизнес.

Что в итоге

Акции можно взять сейчас по 31,74 $. А дальше есть два варианта:

- дождаться 37 $, которые за акции просили еще в сентябре. Думаю, тут придется подождать 14 месяцев;

- дождаться исторического максимума этих акций — 43,5 $. Тут следует рассчитывать на 4 года ожидания.

Обычно в случае высокотехнологичных бизнесов я рекомендую горизонты от 10 лет и более, но в случае DV воздержусь: мы еще не знаем, как изменится мировой ландшафт цифровой рекламы в случае изменения Google своей политики и состоится ли такое изменение. Здесь остается еще слишком много неизвестных.