Результаты первого квартала для наикрупнейшей нефтедобывающей организации Рф

«Роснефть» (MCX: ROSN) — одна из самых крупных и самых быстрорастущих энергетических организаций мира с толикой мировой нефтедобычи около шести процентов и средним темпом прироста добычи углеводородов на 7,5 % за прошедшие десять лет. В Российской Федерации компания занимает господствующее положение: по результатам 2020 года на её мощности пришлось около сорока процентов всей нефтедобычи и газоконденсата.

В мае «Роснефть» подвела результаты первого квартала 2021 года, которые оказались разноплановыми. С одной стороны, «Роснефть» уменьшила объемы добычи и переработки углеводородов ежеквартально, с иной — получила наивысшую чистую прибыль.

Предлагаю разобраться, как компании получилось меньше произвести и реализовать, но больше заработать.

Главные операционные характеристики

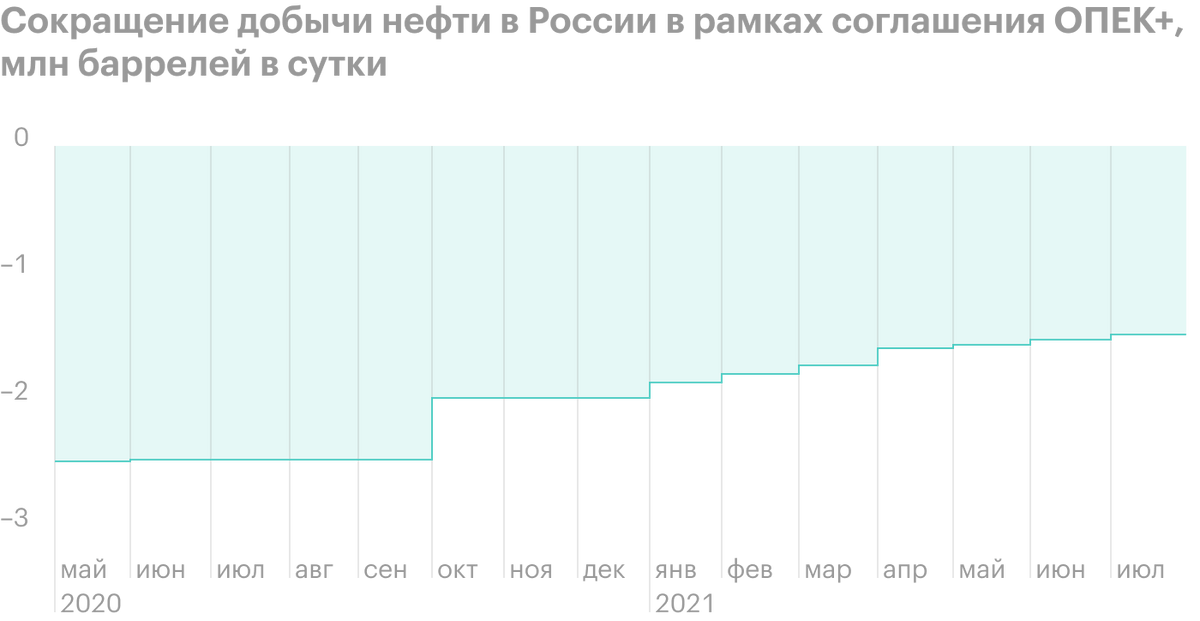

По результатам первого квартала 2021 года объемы добычи углеводородов свалились до минимума последних пять лет. В 1-ые 3 месяца текущего года «Роснефть» добывала на семнадцать процентов меньше ежеквартально — 4,76 млн баррелей нефтяного эквивалента в день из-за критерий соглашения OPEC+. Добыча водянистых углеводородов уменьшилась на девятнадцать процентов ежеквартально — до 3,75 млн баррелей в день.

Добыча газа свалилась на восемь процентов ежеквартально — до 1,01 млн баррелей нефтяного эквивалента в день. На данный сектор ограничения OPEC+ не распространяются, потому главная причина падения — в сокращении нефтяного газа, выделяем?? при добыче нефти. При этом добыча природного газа увеличилась на пять процентов за счет пуска компрессорной станции на Береговом месторождении, также за счет роста добычи на месторождении Зохр в Египте благодаря восстановлению спроса в данном регионе.

Добыча углеводородов в первые три месяца, млн БНЭ в день

| 2017 | 5,79 |

| 2018 | 5,71 |

| 2019 | 5,9 |

| 2020 | 5,75 |

| 2021 | 4,76 |

2017

5,79

2018

5,71

2019

5,9

2020

5,75

2021

4,76

Добыча водянистых углеводородов в первые три месяца, млн баррелей в день

| 2017 | 4,62 |

| 2018 | 4,57 |

| 2019 | 4,74 |

| 2020 | 4,64 |

| 2021 | 3,75 |

2017

4,62

2018

4,57

2019

4,74

2020

4,64

2021

3,75

Добыча газа в первые три месяца, млн БНЭ в день

| 2017 | 1,17 |

| 2018 | 1,14 |

| 2019 | 1,16 |

| 2020 | 1,11 |

| 2021 | 1,01 |

2017

1,17

2018

1,14

2019

1,16

2020

1,11

2021

1,01

Из-за сокращения размеров добычи углеводородов свалились и объемы переработки на своих и солидарных с коллегами предприятиях по переработке нефти «Роснефти». Переработка сырой нефти уменьшилась на восемь процентов — до 26,35 млн тонн. Приблизительно 84% переработки пришлось на российские фабрики и шестнадцать процентов — на заграничные.

Объемы производства продукции нефтепереработки и нефтехимической продукции уменьшились на восемь процентов ежеквартально — до 25,65 млн тонн. Из них 23,24 млн тонн пришлось на создание в Российской Федерации, 2,41 млн тонн — на фабрики ФРГ.

Необходимо отметить, что в ФРГ в первые три месяца 2021 года объемы производства продукции нефтепереработки и нефтехимической продукции упали практически на восемнадцать процентов из-за введения последующего локдауна с февраля по апрель. Чтоб как-то восполнить обычный, «Роснефть» провела на германских предприятиях серьезные работы по ремонту сначала года.

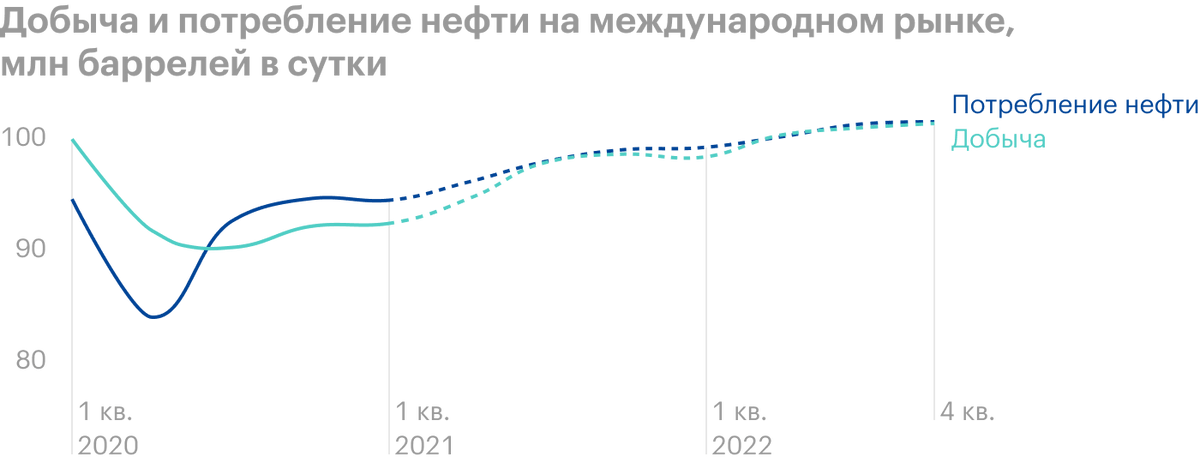

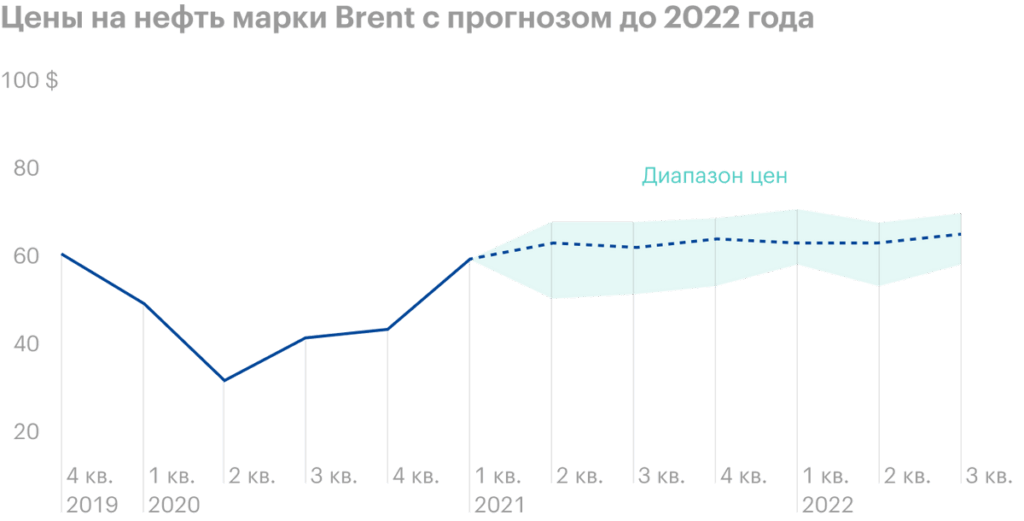

Невзирая на значительное падение размеров добычи и переработки углеводородов, средняя стоимость на углеводороды, благодаря действию соглашения OPEC+ и восстановлению глобальной экономической системы после карантина, находятся на локальных максимумах и, по прогнозам, в скором времени покажут равномерно растущую динамику.

Создание продукции нефтепереработки и нефтехимической продукции в первые три месяца, млн тонн

| 2017 | 27,35 |

| 2018 | 26,77 |

| 2019 | 26,17 |

| 2020 | 28 |

| 2021 | 25,65 |

2017

27,35

2018

26,77

2019

26,17

2020

28

2021

25,65

Основные финансовые показатели

Падение объемов продаж нефти и нефтепродуктов частично компенсировал рост цен на нефть к первому кварталу 2021 года на 23%. В результате выручка от продаж «Роснефти» сократилась лишь на 1% — до 1737 млрд рублей.

Операционные расходы «Роснефти» сократились на 10% — до 1494 млрд рублей. Производственные расходы упали в 2 раза — до 111 млрд рублей, а транспортные и прочие коммерческие расходы — на 30%, до 151 млрд рублей. Расходы, связанные с экспортными пошлинами, снизились на 39% из-за снижения объемов экспорта нефти и нефтепродуктов, а также падения ставок экспортной пошлины.

В результате операционная прибыль выросла в 2,4 раза — до 243 млрд рублей — на фоне низкой базы первого квартала 2020 года.

Финансовые расходы сократились с 80 до 58 млрд рублей квартал к кварталу. Это связано с переоценкой справедливой стоимости финансовых активов. Серьезное влияние на итоговые результаты оказала валютная переоценка из-за девальвации рубля. «Роснефть» получила прибыль по курсовым разницам в размере 5 млрд рублей — против убытка в 177 млрд рублей за аналогичный период прошлого года.

В итоге вместо чистого убытка в размере 156 млрд рублей «Роснефть» получила чистую прибыль — 149 млрд рублей, что стало рекордным результатом последних лет.

Финансовые показатели компании, млрд рублей

| Выручка | Операционная прибыль | Чистая прибыль | |

|---|---|---|---|

| 2017 | 1410 | 135 | 11 |

| 2018 | 1722 | 200 | 81 |

| 2019 | 2077 | 341 | 131 |

| 2020 | 1758 | 101 | −156 |

| 2021 | 1737 | 243 | 149 |

Выручка

2017

1410

2018

1722

2019

2077

2020

1758

2021

1737

Операционная прибыль

2017

135

2018

200

2019

341

2020

101

2021

243

Чистая прибыль

2017

11

2018

81

2019

131

2020

−156

2021

149

Дивиденды

Чистый долг «Роснефти» вырос на 2% за первые три месяца 2021 года — до 3846 млрд рублей. Основная причина роста — сокращение денег на счетах и их эквивалентов на 20%, до 658 млрд рублей.

Несмотря на рост чистого долга, долговая нагрузка компании по коэффициенту «чистый долг / EBITDA» сократилась с 3,1 до 2,9 благодаря росту показателя EBITDA в первом квартале текущего года.

Динамика чистого долга, млрд рублей

| 31 декабря 2017 | 5012 |

| 31 декабря 2018 | 3559 |

| 31 декабря 2019 | 3600 |

| 31 декабря 2020 | 3785 |

| 31 марта 2021 | 3846 |

31 декабря 2017

5012

31 декабря 2018

3559

31 декабря 2019

3600

31 декабря 2020

3785

31 марта 2021

3846

Долги

Дивидендная политика 2015 года предполагает дивидендные выплаты в размере не менее 50% от чистой прибыли по МСФО. При этом выплаты должны осуществляться как минимум 2 раза в год.

22 апреля 2021 года совет директоров «Роснефти» рекомендовал акционерам выплатить в качестве итоговых дивидендов по результатам 2020 года минимальные за последние годы 6,94 Р на акцию, что соответствует 50% от чистой прибыли по МСФО.

Размер дивидендов на акцию в рублях по итогам года

| 2016 | 5,98 |

| 2017 | 10,48 |

| 2018 | 25,91 |

| 2019 | 33,91 |

| 2020 | 6,94 |

2016

5,98

2017

10,48

2018

25,91

2019

33,91

2020

6,94

Что в итоге

Соглашение ОПЕК+ остается ключевым фактором, который ограничивает добычу и переработку углеводородов на предприятиях «Роснефти». Тем не менее договор между крупнейшими странами — производителями нефти позволил стабилизировать спрос и цены на международном рынке, поэтому компания получила рекордную прибыль квартал к кварталу, несмотря на падение объемов производства.

Уже с августа 2020 года ограничительные меры постепенно ослабевают, и к апрелю 2021 года Россия сумела договориться со странами ОПЕК+ об увеличении добычи на миллион баррелей в сутки.

Поскольку цены на углеводороды находятся на локальных максимумах, спрос остается стабильным, а ограничения ослабевают, можно с уверенностью ожидать улучшения финансовых результатов «Роснефти» по итогам второго квартала.