PetroChina (NYSE: PTR) — китайская нефтегазодобывающая организация. Ковидный снижение компания пережила с честью и сейчас восстанавливается. Однако есть политические опасности.

Что здесь случается

Читатели издавна просили нас начать разбирать отчетность и фундамент бизнеса зарубежных эмитентов. Разобрать компанию PetroChina предложил наш читатель тьфунатебя в комментах к обзору Equitrans Midstream. Предлагайте в комментах компании, разбор которых для вас хотелось бы прочесть.

В обзоре много снимков экрана с таблицами из отчетов. Чтоб было удобнее ими воспользоваться, мы перенесли их в google-таблицы и перевели на российский язык. Направьте внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в документах, потому итоговые суммы в графиках и таблицах могут не сходиться.

Скачать таблицу из отчета

На чем зарабатывают

Вот важнейший факт, следующ?? знать о данной компании: PetroChina на 80,41 % принадлежит китайской нефтегазовой госкорпорации CNPC.

В соответствии с годовому отчету, выручка компании делится на последующие сегменты.

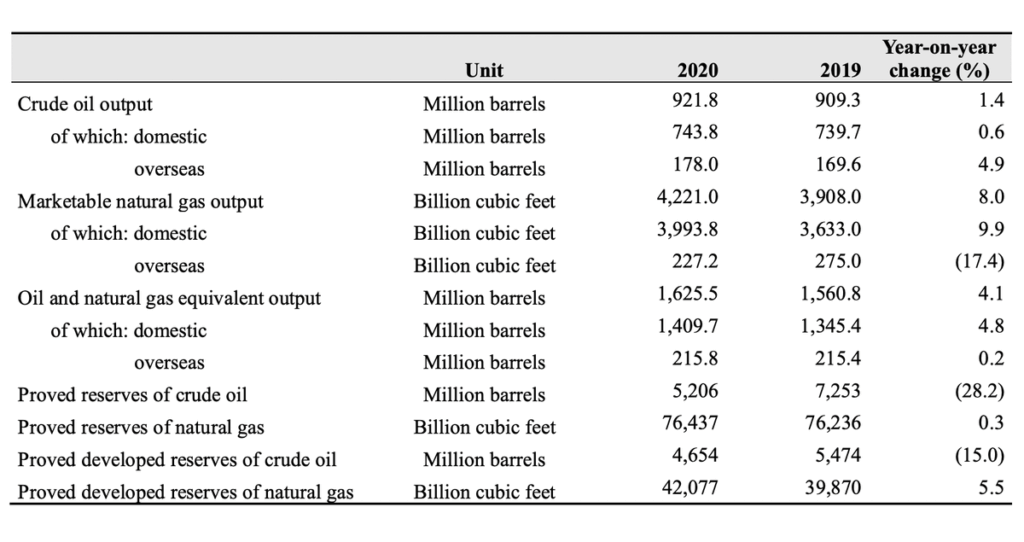

Разведка и добыча — 16,7 %. Операционная маржа сектора — 4,35 % от его выручки.

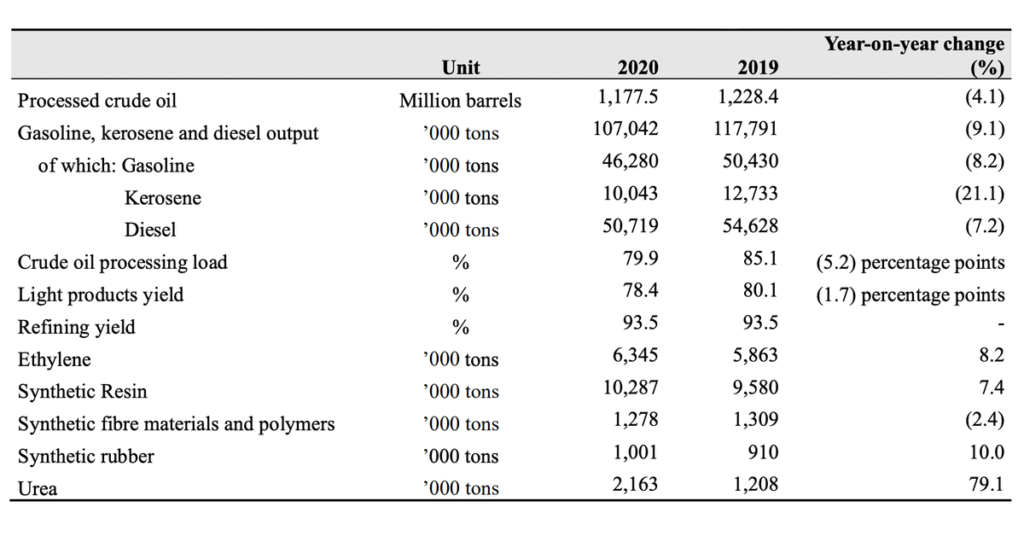

Переработка и хим создание — 24,38 %. Операционная маржа сектора отрицательная: −0,23 % от его выручки. Справедливости для стоит сообщить, что он не постоянно был убыточным: в 2019 его операционная маржа составляла 1,6 % от его выручки.

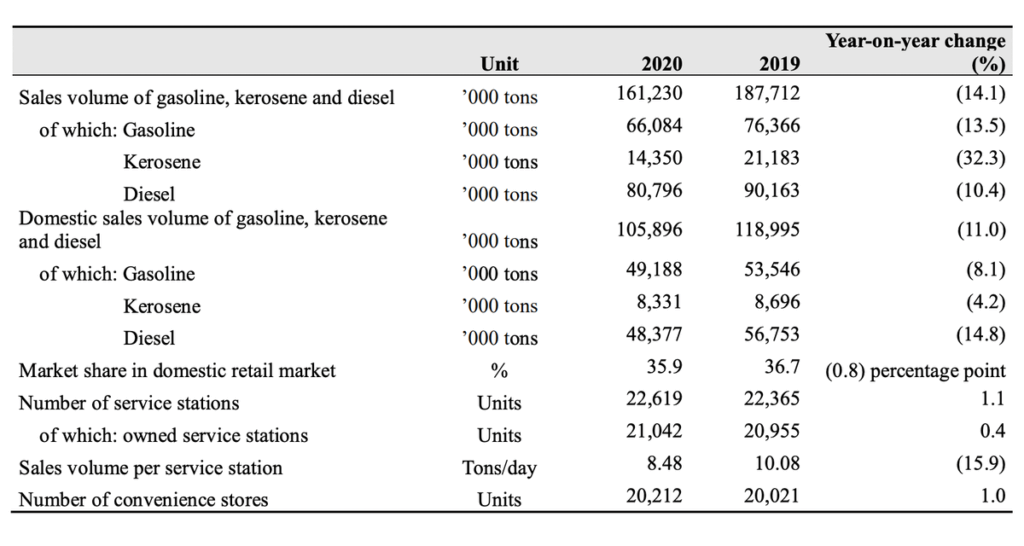

Продажа энергетических ресурсов — 47,13 %. Операционная маржа сектора отрицательная: −0,19 % от его выручки.

Природный газ и трубопроводы — 11,66 %. Операционная маржа сектора — 19,52 % от его выручки.

Работа центрального управления и другое — 0,13 %. Это, на самом деле, технический сектор, которому тут быть необязательно. Убыток от операций сектора превосходит выручку практически в 4,5 раза.

В отчете нет ничего про заграничные реализации компании, но такие сведения и не требуется: из отчетности становится ясно, что главные клиенты PetroChina размещены в Китай.

Самые большие нефтегазовые компании в мире по выручке

| Компания | Страна | Выручка, млрд долларов |

|---|---|---|

| PetroChina | Китай | 280,7 |

| Sinopec | Китай | 271,1 |

| Saudi Aramco | Саудовская Аравия | 229,7 |

| BP | Великобритания | 180,0 |

| Exxon Mobil | США | 178,2 |

| Royal Dutch Shell | Великобритания | 170,2 |

| Total | Франция | 119,7 |

| Chevron | США | 94,4 |

| «Газпром» | Россия | 90,5 |

| Marathon Petroleum | США | 75,0 |

PetroChina

Страна

Китай

Выручка, млрд долларов

280,7

Sinopec

Страна

Китай

Выручка, млрд долларов

271,1

Saudi Aramco

Страна

Саудовская Аравия

Выручка, млрд долларов

229,7

BP

Страна

Великобритания

Выручка, млрд долларов

180,0

Exxon Mobil

Страна

США

Выручка, млрд долларов

178,2

Royal Dutch Shell

Страна

Великобритания

Выручка, млрд долларов

170,2

Total

Страна

Франция

Выручка, млрд долларов

119,7

Chevron

Страна

США

Выручка, млрд долларов

94,4

«Газпром»

Страна

Россия

Выручка, млрд долларов

90,5

Marathon Petroleum

Страна

США

Выручка, млрд долларов

75,0

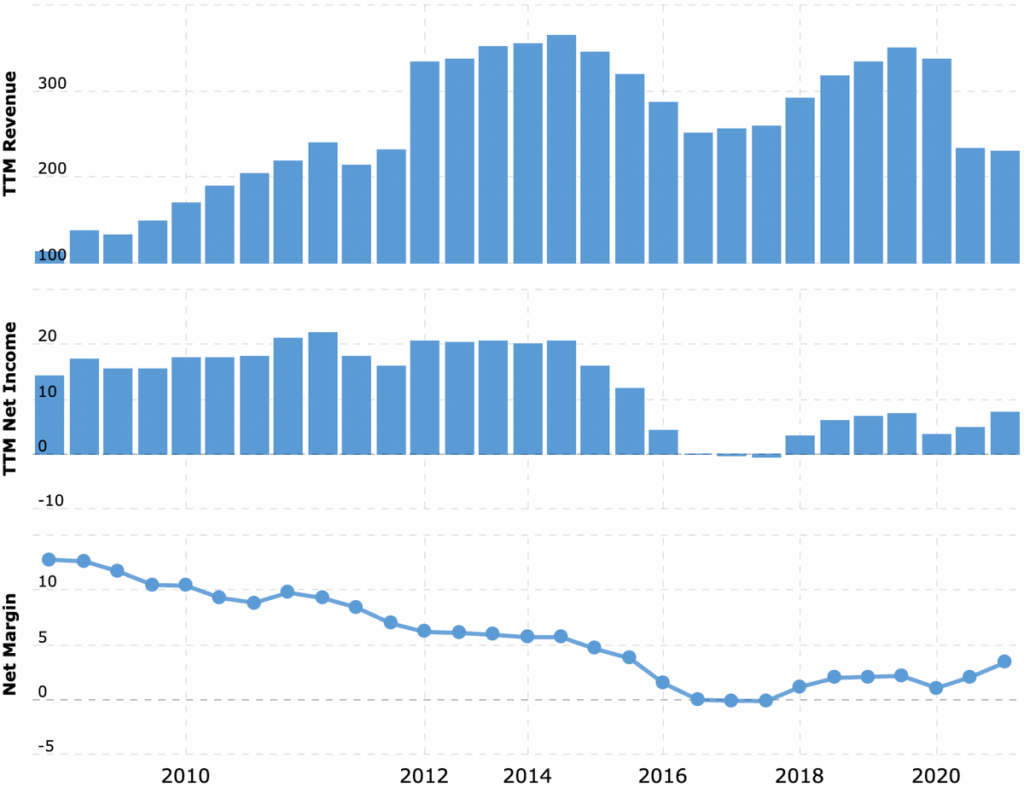

Лучшее будущее

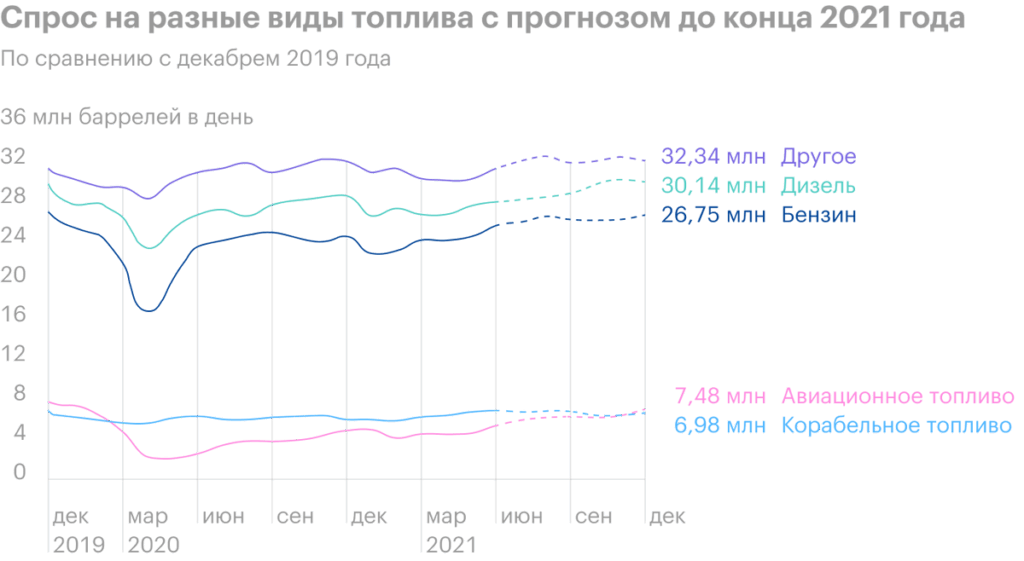

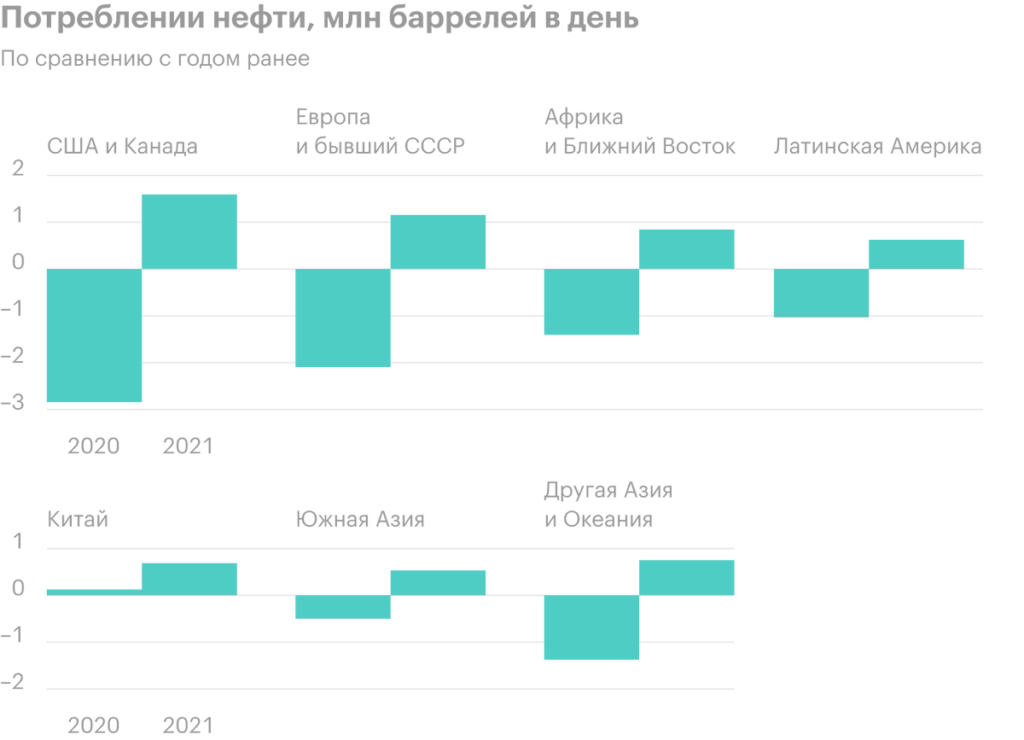

Прошлый год у компании выдался не очень, как и у большинства ее коллег с запада, но сейчас ее основные показатели исправляются и дела в целом улучшаются. Например, сейчас компания работает в плюс, а не в убыток, что вполне ожидаемо на фоне восстановления спроса на энергоресурсы во всем мире.

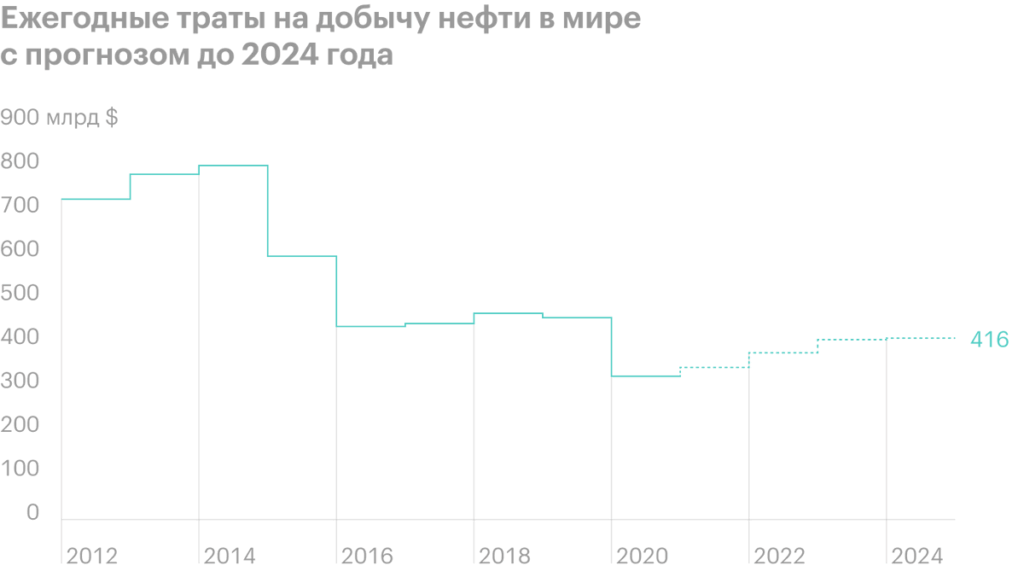

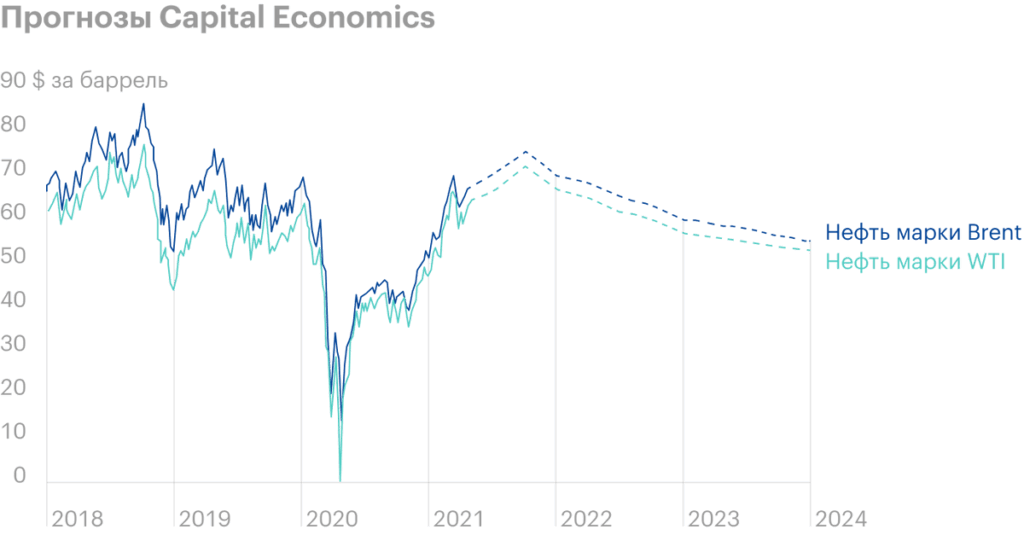

В среднесрочной перспективе на руку PetroChina играет и то, что в мире в целом падают траты энергетических компаний на разведку и добычу на новых месторождениях. Это в будущем может привести к некоторому недостатку предложения и умеренному росту цен на нефть.

Но ключевое слово тут — «умеренный». Прогнозы разные, конечно, но в среднем они сводятся к тому, что цена будет ниже 90 $ за баррель. Так что о сверхдоходах речи не идет.

Еще плюсом для компании будет относительно позитивный опыт переживания коронакризиса в КНР. Все самое ужасное там произошло достаточно быстро, и промышленность вернулась в норму спустя довольно небольшой промежуток после начала пандемии. Если история с карантином повторится, то думаю, что PetroChina снова переживет его с честью.

Любителям выплат на заметку

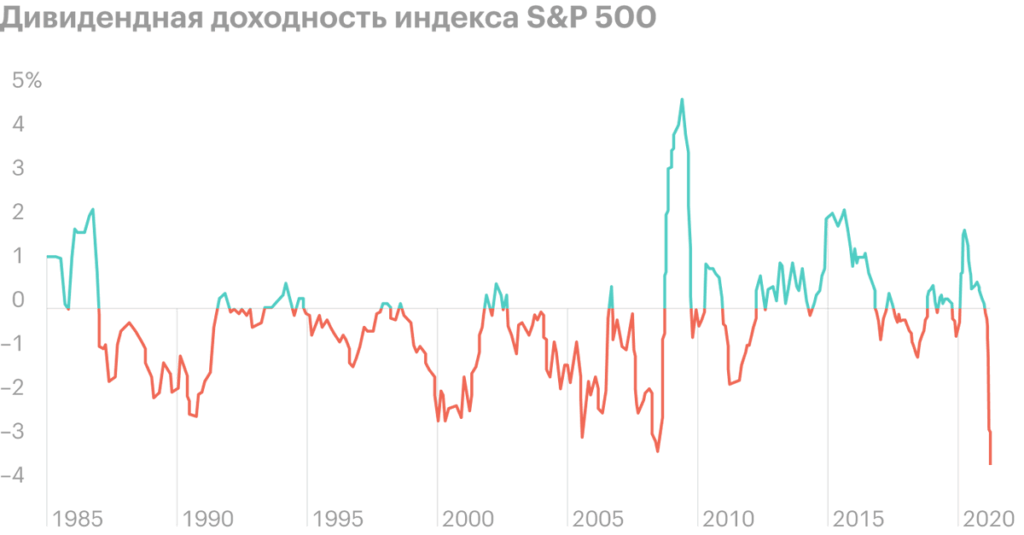

Компания платит 2,67 $ дивидендов на акцию в год, что дает примерно 5,6% годовых. По нынешним временам это довольно крутая доходность. Я вообще против того, чтобы полагаться на выплаты, но, учитывая, что основным акционером компании выступает, по сути, китайское правительство, можно смело надеяться, что дивиденды сохранят.

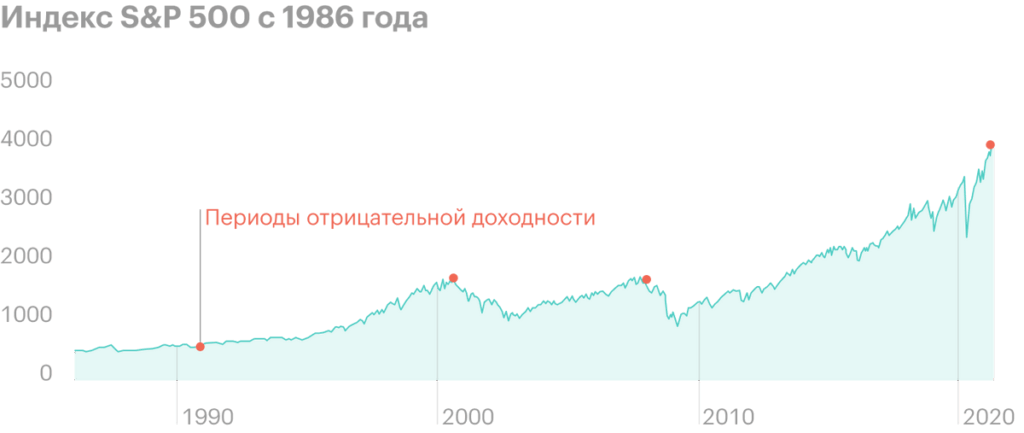

Конечно, их вполне могут порезать в будущем, но пока конъюнктура для компании складывается достаточно позитивная. Доходность тут по нынешним временам королевская, потому вполне возможен вариант с заметным ростом этих акций просто из-за прихода в них любителей пассивной доходности, ибо реальная дивидендная доходность S&P 500 уже никого не радует.

С другой стороны, все-таки выплаты всегда могут порезать. А повторение истории с карантином может привести к урезанию выплат или даже полной их отмене. В этом случае акции компании сильно упадут, ибо почти вся привлекательность PetroChina состоит в крупных выплатах.

Проблемы прописки

Компания принадлежит китайскому государству и вполне может пополнить постоянно растущий черный список Госдепа, и акциям PetroChina в Америке — а покупаем мы тут именно американские ADR компании — могут устроить делистинг. В этом случае акции упадут, потому что инвесторы начнут их яростно распродавать, а после делистинга с американской биржи бумаги окажутся в чистилище.

Хотя даже после делистинга вы вроде как продолжите получать дивиденды по этим акциям. Но для того чтобы продать их, вам надо будет просить Bank of New York Mellon, который ADR PetroChina в США и разместил, поменять эти ADR на акции компании на Шанхайской бирже. И все это только при условии того, что ваш брокер дает доступ к этой бирже. В общем, это будет так себе квест.

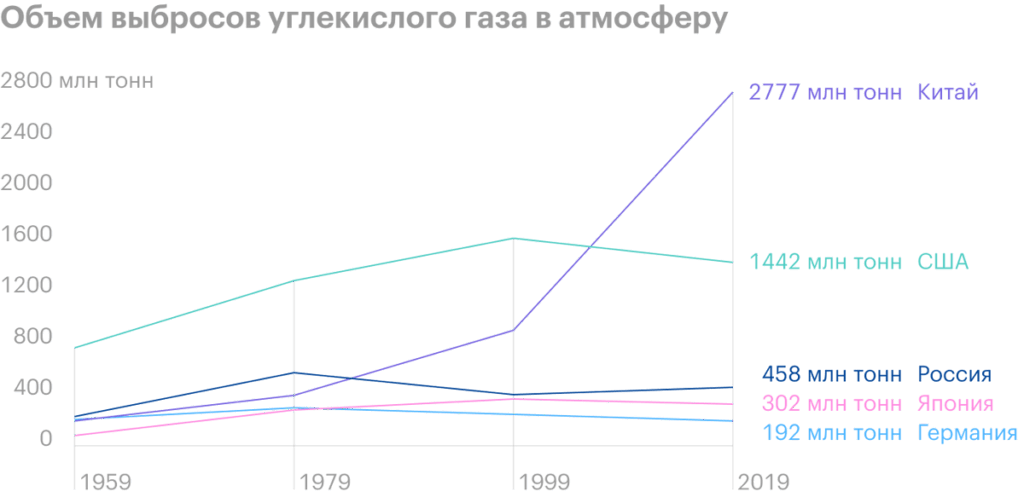

Китайские компании — это не супернадежные инвестиции по той причине, что в этой стране нередки случаи обмана акционеров. Но в случае PetroChina я более-менее спокоен в этом отношении: вряд ли китайское государство будет терпеть обман и игнорировать проблемы с отчетностью своей дивидендной дойной коровы. Главный риск тут — именно атака на компанию со стороны США. Причем повод для такой атаки может быть любой — от участия в угнетении уйгуров до экологии. Последнее крайне вероятно: компания нередко попадает в разные списки предприятий, портящих экологию. Экология — это очень удобный повод докопаться до Китая со стороны западных стран из-за огромного объема выбросов, генерируемых китайской экономикой, так что PetroChina тут легко может попасть под раздачу.

Резюме

PetroChina — это неплохая дивидендная история. Следует, конечно, держать в уме политические риски и вероятность повторения карантина. Но если вы сильно боитесь указанных рисков, то тогда лучше обойти акции компании стороной.