Компания Illumina (NASDAQ: ILMN) — американская компания, занимающаяся генетическими исследованиями. Коронакризис подпортил ей продажи, но восстановление не за горами. Инвесторам следует принимать во внимание тот факт, что расширение компании в более перспективные сферы встретило сильное сопротивление со стороны регуляторов.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзорах много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

На чем зарабатывают

Компания занимается производством и продажей систем для генетических исследований. Согласно годовому отчету, выручка компании делится на два сегмента.

Товары — 84,4% от общей выручки. Валовая маржа сегмента — 71,19% от его выручки. 84,24% от выручки сегмента дают расходники — это главным образом тесты и то, что для них нужно: реагенты, топливные элементы. 15,76% дают инструменты и устройства для проведения тестов.

Услуги — 15,6% выручки. Валовая маржа сегмента — 56,35% от его выручки. Обслуживание продукции компании и помощь ее клиентам в проведении анализов.

На выручку компании, где уже смешаны и товары, и услуги, можно посмотреть и другим образом.

Секвенирование — 88,88%. Это как тесты, так и программное обеспечение для анализа ДНК. ДНК-микрочипы — 11,12%.

Клиенты компании — научные лаборатории, как корпоративные, так и некоммерческие. В целом этот бизнес работает на обслуживание фармацевтических компаний: ее товары и услуги используются в исследованиях таких представителей «Большой фармы», как AstraZeneca, Bristol-Myers Squibb, Bayer, Gilead, Merck.

Большая часть выручки делается в США — 51,09%, остальное — в других странах и регионах.

Чем можно похвастать

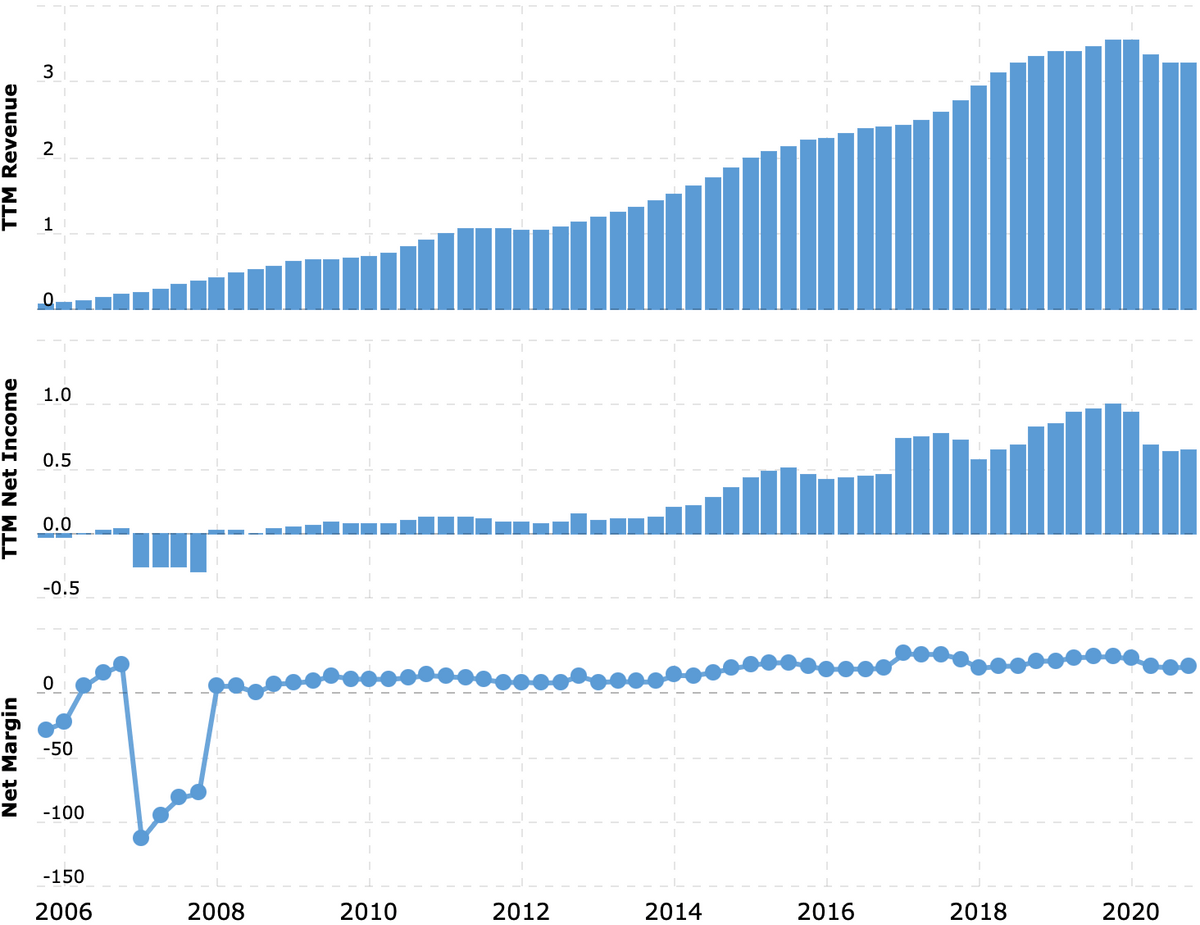

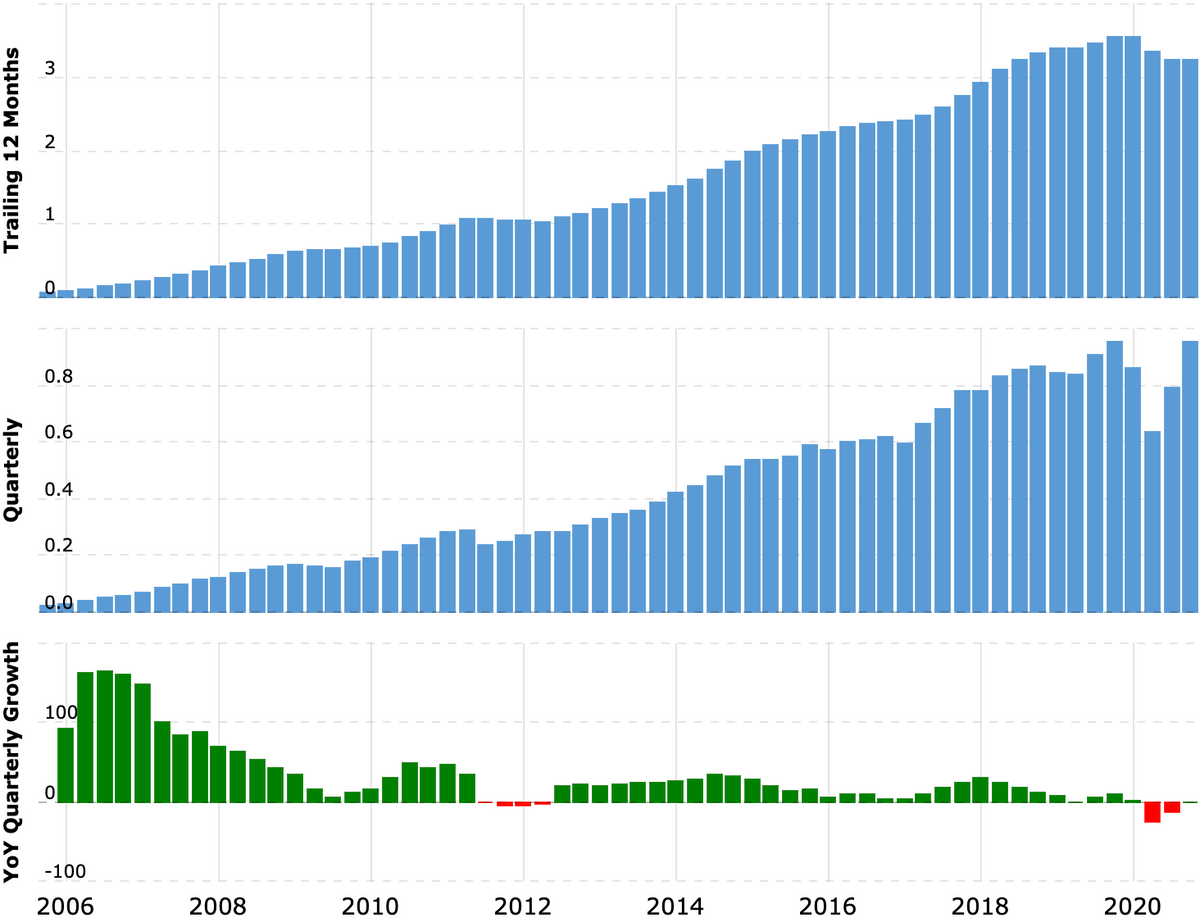

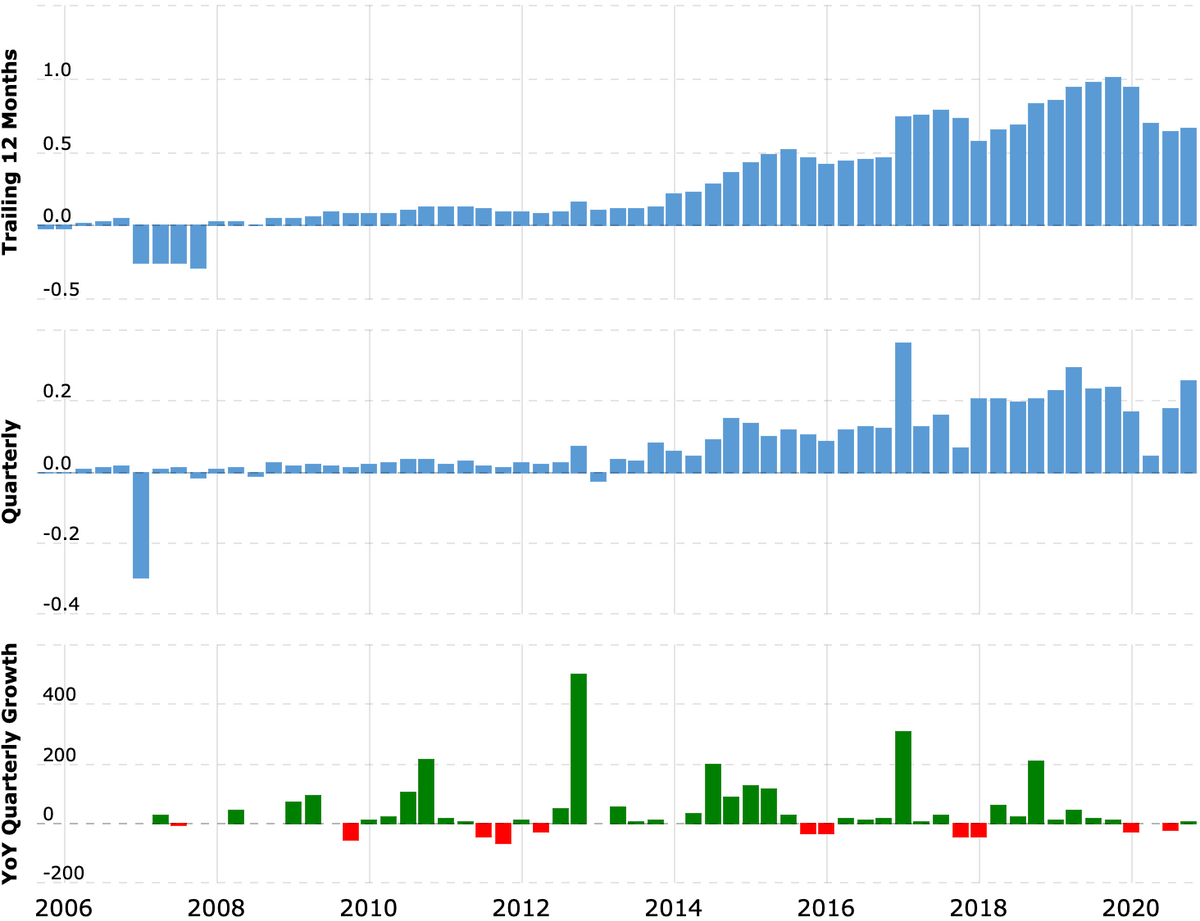

В 2020 году выручка компании заметно упала из-за пандемии и нарушения обычной деловой активности.

Главным образом это связано со снижением продаж в категории расходников: продажи товаров для секвенирования упали на 36 млн долларов, а ДНК-микрочипов — на 52 млн. Упали и продажи услуг: уменьшились объемы заказов от компаний, занимающихся НИОКР.

Причина этого проста: работающие с товарами компании лаборатории либо притормозили свои операции, либо переориентировались на создание вакцины от коронавируса.

Несмотря на многочисленные логистические и производственные проблемы из-за пандемии, валовая маржа Illumina упала несильно: с 69,6% от выручки до 68%.

В конце 2020 года продажи компании начали восстанавливаться — частично потому, что она стала участвовать в истории с коронавирусом: Illumina теперь делает, кроме прочего, коронавирусные тесты. Но в основном это заслуга основных потребителей — лабораторных предприятий, которые стали возвращаться к обычной деятельности в основном благодаря восстановлению обычной операционной деятельности.

Planet volubilis, pecunia labes

Долгосрочная конъюнктура для Illumina выглядит в меру позитивной по тем же причинам, что и у Veeva Systems. Фармацевтические компании мотивированы тратить огромные деньги на разработку новых лекарств, пока срок действия патентной защиты их нынешних лекарств не вышел.

Например, можно посмотреть срок окончания действия патентной защиты на лекарственные препараты одного из клиентов компании — Gilead. Многие из патентов перестанут действовать в скором времени, и Gilead потеряет в выручке и прибыли, если не получит адекватной замены для них. Следовательно, Gilead максимально мотивирована тратиться на НИОКР, что хорошо для Illumina.

Даже длительные сроки действия многих патентов — не повод расслабляться. Полный цикл разработки новых лекарств может занимать 10—15 лет, и чтобы не проиграть в долгосрочной перспективе, «Большой фарме» нужно работать уже сейчас. Как говорится, готовь сани летом.

Что действительно должно вызывать беспокойство, так это огромная цена Illumina: P / E на уровне 90 — это чересчур. Такая оценка, возможно, вызвана новостями о том, что компания планирует купить производителя онкологических тестов Grail.

Grail стоит недешево — примерно 7 млрд долларов, но эта сумма оправданна. Ожидается, что к 2035 году объем рынка анализов на рак будет составлять 75 млрд долларов. А без Grail объемы целевого рынка Illumina будут составлять только 15 млрд долларов в год — что заметно меньше ее нынешней капитализации. Кстати, Grail когда-то была подразделением Illumina — сейчас компания решила выкупить Grail обратно целиком.

Пока что сделку блокируют американские регуляторы, которые небезосновательно ожидают, что после покупки Grail Illumina будет душить конкурентов, потому как единственной альтернативой Grail в США остается Thermo Fisher Scientific. Так что от дальнейшего развития этой ситуации будут зависеть долгосрочные перспективы Illumina. В существующих рамках ее бизнесу тесновато, а вот расширение за их пределы зависит уже не от самой компании, а от позиции регуляторов.

Сроки истечения патентов компании Gilead

| Продукт | Когда истекает патент в США | Когда истекает патент в ЕС |

|---|---|---|

| Remdesevir | 2035 | 2035 |

| Lenacapavir | 2037 | 2037 |

| Bulevirtide | 2030 | 2029 |

| Filgotinip | 2030 | 2030 |

| Cilofexor | 2032 | 2032 |

| Axicabtagene ciloleucel | 2027 | — |

| Brexucabtagene autoleucel | 2027 | — |

| Sacituzumab govitecan-hziy | 2023 | 2029 |

| Magrolimab | 2031 |

2031 |

Резюме

27 апреля у Illumina выходит отчет за этот квартал. Я думаю, что восстановление основного бизнеса компании продолжилось и отчет не преподнесет никаких неприятных сюрпризов, но высокая стоимость этих акций уже сама по себе предрасполагает к волатильности.

Плюс отсутствие ясности по ситуации с Grail значительно затрудняет объективный анализ перспектив Illumina. Нынешний бизнес компании стабилен и хорош, но рынок компании ограничен и не оправдывает текущую стоимость ее акций.

Так что инвестировать в Illumina на текущих уровнях можно только на свой страх и риск.