Hochtief (HOT@DE) — одна из крупнейших в мире строительных компаний, основанная в 1874 году во Франкфурте. У компании есть доли в Thiess, CIMIC, Abertis, Turner, Sedgman, CPB. В России компания известна реконструкцией авиатерминалов «Шереметьево-1» и «Шереметьево-2». Больше половины — 50,16% — акций Hochtief принадлежат испанской Actividades de Construccion y Servicios.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

18 февраля Hochtief опубликовала финансовую отчетность за полный 2020 год. Продажи Hochtief снизились на 11,2% по сравнению с прошлым годом и составили 22,9 млрд евро. Пандемия и связанные с нею ограничения привели к замедлению продаж и задержке новых заказов. На результат компании также повлияла продажа 50% компании Thiess за 1,3 млрд евро и переоценка оставшейся доли 50%.

В 2020 году основными регионами получения выручки были Америка — 63% и Азия — 30%. Исходя из показателей американского подразделения, основной сегмент выручки — коммерческое строительство, из сегмента общестроительных работ — дороги.

Показатель EBITDA снизился на 8,1% в сравнении с прошлым годом — до 1,7 млрд евро, маржинальность по EBITDA составила 7,4%. Hochtief получила операционную чистую прибыль в размере 477 млн евро, снижение на 31,7%.

Ограничения мобильности, введенные правительствами, привели к снижению прибыли оператора платных дорог Abertis, в которой есть 20% Hochtief. В результате номинальная чистая прибыль Hochtief составила 427,2 млн евро по сравнению с убытком 206,2 млн евро за аналогичный период прошлого года. Свободный денежный поток снизился на 41,2% — до 310 млн евро — за счет снижения операционного денежного потока и программы обратного выкупа акций.

В 2021 финансовом году Hochtief рассчитывает достичь чистой операционной прибыли в диапазоне 410—460 млн евро, рост составит 11—25% с поправкой на выбытие доли 50% в Thiess. Компания продолжит делать ставку на цифровую трансформацию и инновации благодаря созданной компании Nexplore, внедряя ИИ, веяния индустрии 5.0 и блокчейн.

Финансовые показатели

Выручка упала на 11,21%. Крупнейшие регионы по выручке — Америка и Азия. Крупнейший сегмент американского подразделения — коммерческое строительство. EBITDA снизилась на 8,17%. Маржинальность EBITDA выросла на 0,1 процентного пункта. Операционная прибыль упала на 31,75%. Чистый убыток снизился в три раза и сменился на чистую прибыль. Свободный денежный поток упал на 41,2%.

Выручка по годам, млрд евро

| 2016 | 19,908 |

| 2017 | 22,630 |

| 2018 | 23,882 |

| 2019 | 25,851 |

| 2020 | 22,953 |

2016

19,908

2017

22,630

2018

23,882

2019

25,851

2020

22,953

Выручка по регионам, проценты от общей

| Америка | 64% |

| Азия | 30% |

| Германия | 4% |

| Остальная Европа | 2% |

Америка

64%

Азия

30%

Германия

4%

Остальная Европа

2%

Сегменты американского строительного подразделения

| Транспорт | 16% |

| Коммерческое строительство | 40% |

| Образование | 11% |

| Здравоохранение | 16% |

| Отели | 3% |

| Промышленность | 2% |

| Общественное строительство | 4% |

| Спорт | 8% |

Транспорт

16%

Коммерческое строительство

40%

Образование

11%

Здравоохранение

16%

Отели

3%

Промышленность

2%

Общественное строительство

4%

Спорт

8%

Сегменты американского подразделения общестроительных работ

| Дороги | 44% |

| Мосты | 9% |

| Транзит | 20% |

| Аэропорты | 21% |

| Вода | 6% |

Дороги

44%

Мосты

9%

Транзит

20%

Аэропорты

21%

Вода

6%

EBITDA компании и ее маржинальность, млрд евро

| EBIDTA, млрд евро | Маржинальность EBIDTA | |

|---|---|---|

| 2016 | 1,104 | 5,5% |

| 2017 | 1,320 | 5,8% |

| 2018 | 1,413 | 5,9% |

| 2019 | 1,892 | 7,3% |

| 2020 | 1,749 | 7,4% |

EBIDTA, млрд евро

2016

1,104

2017

1,320

2018

1,413

2019

1,892

2020

1,749

Маржинальность EBIDTA

2016

5,5%

2017

5,8%

2018

5,9%

2019

7,3%

2020

7,4%

Прибыль и свободный денежный поток, млн евро

| Операционная прибыль | Чистая прибыль | Свободный денежный поток | |

|---|---|---|---|

| 2016 | 361 | 320,48 | 901 |

| 2017 | 452 | 420,74 | 1033 |

| 2018 | 521 | 543,00 | 1161 |

| 2019 | 699 | –206,25 | 528 |

| 2020 | 477 | 427,24 | 310 |

Операционная прибыль

2016

361

2017

452

2018

521

2019

699

2020

477

Чистая прибыль

2016

320,48

2017

420,74

2018

543,00

2019

–206,25

2020

427,24

Свободный денежный поток

2016

901

2017

1033

2018

1161

2019

528

2020

310

Балансовые показатели

Активы Hochtief снизились на 10,64%, до 16,9 млрд евро, — это связано с продажей 50%-й доли в Thiess. Капитал компании снизился на 60,3% — до 963 млн евро. Снижение вызвано программой обратного выкупа и увеличением доли в компании CIMIC, курсовыми эффектами и другими изменениями вне отчета о прибылях и убытках. Активы снизились на 10,64%, капитал упал на 60,3%.

Активы и капитал компании, млрд евро

| Активы | Капитал | |

|---|---|---|

| 2016 | 14,077 | 2,571 |

| 2017 | 13,349 | 2,534 |

| 2018 | 15,645 | 2,411 |

| 2019 | 19,005 | 1,595 |

| 2020 | 16,982 | 0,963 |

Активы

2016

14,077

2017

13,349

2018

15,645

2019

19,005

2020

16,982

Капитал

2016

2,571

2017

2,534

2018

2,411

2019

1,595

2020

0,963

Долговая нагрузка

Общий долг Hochtief вырос на 1% — до 5,2 млрд евро. В 2020 году компания получила дополнительные кредиты на сумму 2,1 млрд евро, а также погасила выпуск корпоративных облигаций на 750 млн евро, снизила торговую кредиторскую задолженность и разобралась с прочими обязательствами. Пик по долговым выплатам компании придется на 2024 год.

Объем чистой прибыли снизился на 40,4% — до 618 млн евро. Полученные деньги — 1,3 млрд евро от продажи доли в компании Thiess — потратили на выплаты по обязательствам дочерней компании BICC, вознаграждения инвесторам, увеличение доли в компании CIMIC, сокращения факторинга и валютных эффектов.

Общий долг компании по годам, млрд евро

| 2016 | 2,662 |

| 2017 | 2,417 |

| 2018 | 3,170 |

| 2019 | 5,166 |

| 2020 | 5,212 |

2016

2,662

2017

2,417

2018

3,170

2019

5,166

2020

5,212

Чистая прибыль, млрд евро

| 2016 | 0,703 |

| 2017 | 1,265 |

| 2018 | 1,564 |

| 2019 | 1,529 |

| 2020 | 0,618 |

2016

0,703

2017

1,265

2018

1,564

2019

1,529

2020

0,618

Рынок

В ответ на пандемию и сопутствующий экономический кризис крупнейшие экономики мира приняли пакеты стимулирующих мер.

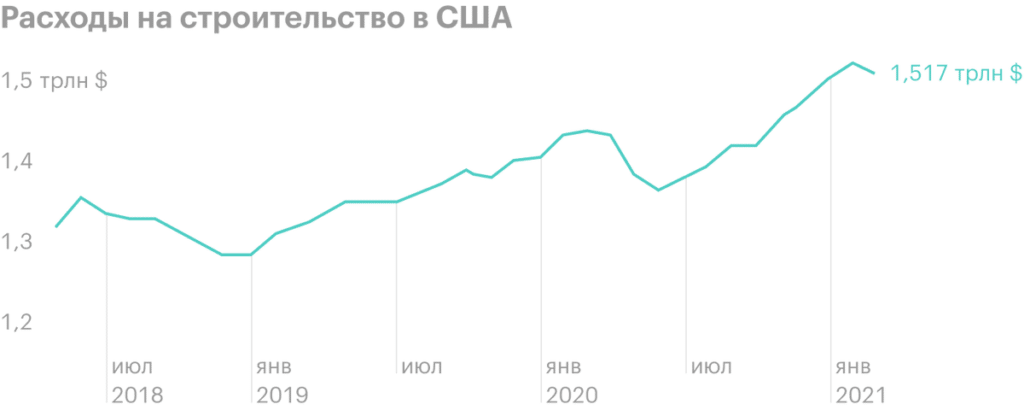

В марте США рассмотрели план, предполагающий инвестиции в различные инфраструктурные проекты в размере 2,3 трлн долларов. И это притом, что в США расходы на частное строительство в декабре прошлого года уже выросли до максимальных значений в 1,49 трлн долларов.

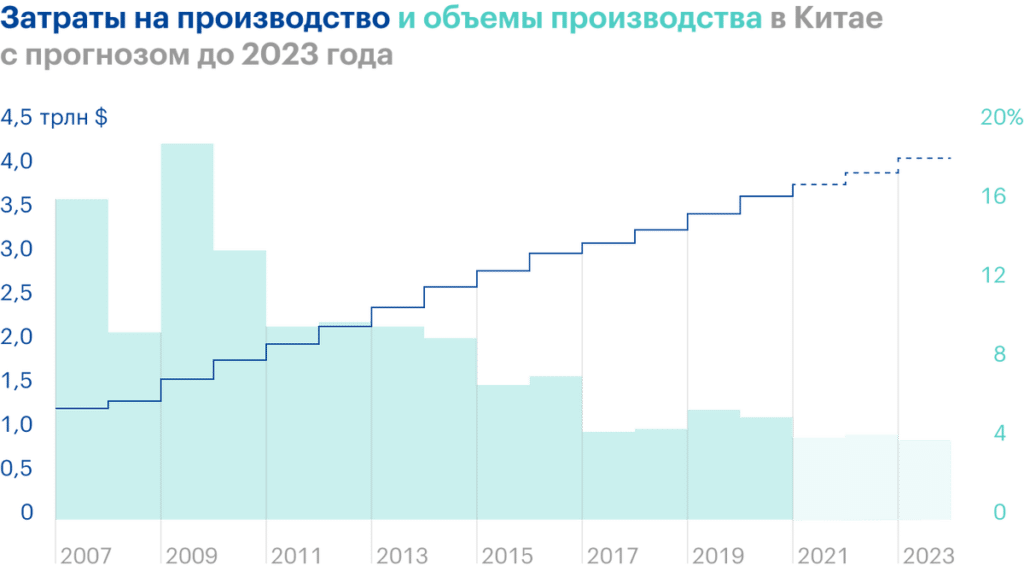

В Азиатском регионе, втором по величине получения выручки Hochtief, драйвером роста выступает Китай. В марте этого года Пекин объявил о своем пятилетнем плане развития страны — до 2025 года. В нем также поставлена цель: увеличение ВВП к 2035 году в два раза, одним из элементов развития станет урбанизация. Создание сверхкрупных городских агломераций должно обеспечить устойчивый рост регионов. По прогнозам до 2023 года, ежегодный рост строительной отрасли в Китае составит примерно 4,5%.

Команда Hochtief также высказала оптимистичные прогнозы на текущий год. В компании определили проектные тендеры на сумму более 570 млрд евро и заложили 180 млрд евро для проектов государственно-частного партнерства, созданных благодаря пакетам правительственных стимулов. Поэтому в ближайшие годы можно ожидать стабильного денежного потока у компании Hochtief.

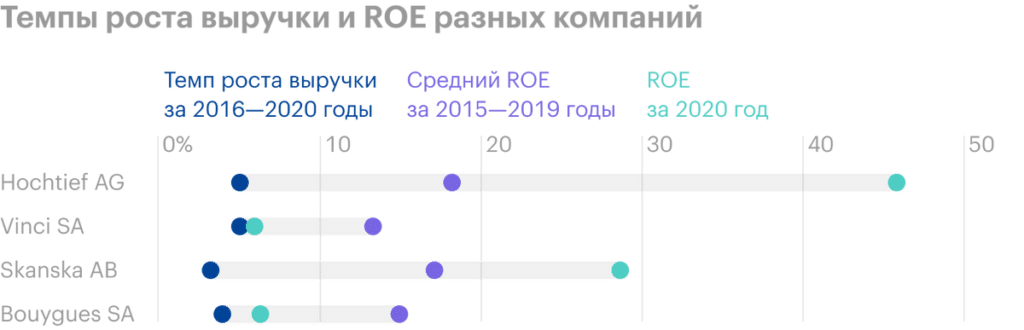

Сравнение с аналогами

В качестве сравнения рассмотрим крупнейшие европейские строительные компании: Vinci, Skanska, Bouygues. Для оценки эффективности компаний мы выбрали три показателя: темп роста выручки за последние 5 лет, показатель ROE, средний ROE за 5 лет.

Средние значения ROE за пять лет мы добавили, поскольку сейчас Hochtief активно проводит программу обратного выкупа акций, что искажает показатель ROE.

Темпы роста выручки у всех компаний невысокие. Исходя из значений ROE и темпов роста выручки, можно ожидать, что в случае благоприятной конъюнктуры рынка Hochtief будет эффективнее ближайших конкурентов.

Дивиденды

Дивиденды Hochtief обычно выплачиваются в размере 65% из номинальной прибыли по решению совета директоров. По итогам 2020 года компания одобрила дивиденды в размере 3,93 € на акцию, что принесло акционерам доходность 5%. Кроме дивидендов компания вернула акционерам 168 млн евро через программу обратного выкупа акций.

Коэффициент дивидендных выплат компании находится на комфортном уровне, оставляя ресурсы для развития. Средняя доходность акций за 5 лет составляет 4,66%, а темп роста дивидендов — 8,61%.

| Дивиденды на акцию | Дивидендная доходность | Коэффициент выплаты, процент от операционной прибыли | |

|---|---|---|---|

| 2016 | 2,60 | 52% | 1,93% |

| 2017 | 3,38 | 52% | 2,50% |

| 2018 | 4.98 | 60% | 6,17% |

| 2019 | 5,80 | 61% | 7,66% |

| 2020 | 3,93 | 51% | 5,04% |

Дивиденды на акцию

2016

2,60

2017

3,38

2018

4.98

2019

5,80

2020

3,93

Дивидендная доходность

2016

1,93%

2017

2,50%

2018

6,17%

2019

7,66%

2020

5,04%

Коэффициент выплаты, процент от операционной прибыли

2016

52%

2017

52%

2018

60%

2019

61%

2020

51%

Мультипликаторы компании

Большинство мультипликаторов группы Hochtief указывают на снижение цены акций по сравнению с конкурентами. Коэффициент P / BV указывает на переоценку. По показателям P / E, P / S, EV / EBITDA есть потенциал роста до средних уровней — так что можно рассматривать компанию для покупки на текущих уровнях.

| Компания | P / E | P / BV | P / S | EV / EBITDA |

|---|---|---|---|---|

| Hochtief | 12,56 | 8,10 | 0,24 | 3,25 |

| Vinci | 28,71 | 2,47 | 1,00 | 10,49 |

| Skanska | 9,74 | 2,48 | 0,60 | 7,14 |

| Bouygues | 19,02 | 1,28 | 0,38 | 5,03 |

| Среднее значение | 17,51 | 3,58 | 0,56 | 6,48 |

| Потенциал роста или падения | 39% | −56% | 131% | 99% |

Hochtief

P / E

12,56

P / BV

8,10

P / S

0,24

EV / EBITDA

3,25

Vinci

P / E

28,71

P / BV

2,47

P / S

1,00

EV / EBITDA

10,49

Skanska

P / E

9,74

P / BV

2,48

P / S

0,60

EV / EBITDA

7,14

Bouygues

P / E

19,02

P / BV

1,28

P / S

0,38

EV / EBITDA

5,03

Среднее значение

P / E

17,51

P / BV

3,58

P / S

0,56

EV / EBITDA

6,48

Потенциал роста или падения

P / E

39%

P / BV

−56%

P / S

131%

EV / EBITDA

99%

Что в итоге

За 2020 год Hochtief продемонстрировала ожидаемое снижение ключевых финансовых показателей из-за последствий пандемии. Существенное влияние на итоговый результат компании оказала продажа доли 50% в Thiess. Слабое место компании, да и других компаний строительной отрасли, — низкая маржинальность прибыли.

Несмотря на неплохие перспективы строительного рынка США и Китая, ожидать существенного роста финансовых показателей не приходится, опять же из-за низкой маржинальности. Но компания самая эффективная среди ближайших аналогов, у нее есть дисконт по большинству мультипликаторов и хорошая дивидендная история. Поэтому можно рекомендовать акции Hochtief для покупок на текущих уровнях для долгосрочных инвестиций.

Средний ROE

| Hochtief | Vinci | Bouygues | Skanska | |

|---|---|---|---|---|

| 2020 | 46,35 | 6,28 | 7,01 | 29,12 |

| 2019 | −12,98 | 16,27 | 11,68 | 19 |

| 2018 | 43,64 | 15,82 | 13,73 | 15,66 |

| 2017 | 37,70 | 16,91 | 13,28 | 15,75 |

| 2016 | 15,91 | 15,62 | 9,00 | 21,41 |

| 2015 | 10,74 | 13,9 | 5,16 | 18 |

| Среднее значение | 19,002 | 15,704 | 10,57 | 17,964 |

Hochtief

2020

46,35

2019

−12,98

2018

43,64

2017

37,70

2016

15,91

2015

10,74

Среднее значение

19,002

Vinci

2020

6,28

2019

16,27

2018

15,82

2017

16,91

2016

15,62

2015

13,9

Среднее значение

15,704

Bouygues

2020

7,01

2019

11,68

2018

13,73

2017

13,28

2016

9,00

2015

5,16

Среднее значение

10,57

Skanska

2020

29,12

2019

19

2018

15,66

2017

15,75

2016

21,41

2015

18

Среднее значение

17,964