Valero Energy (NYSE: VLO) — американская нефтеперерабатывающая компания. Ее бизнес идет на поправку после убытков 2020, и еще она платит большие дивиденды. Что может пойти не так?

На чем зарабатывают

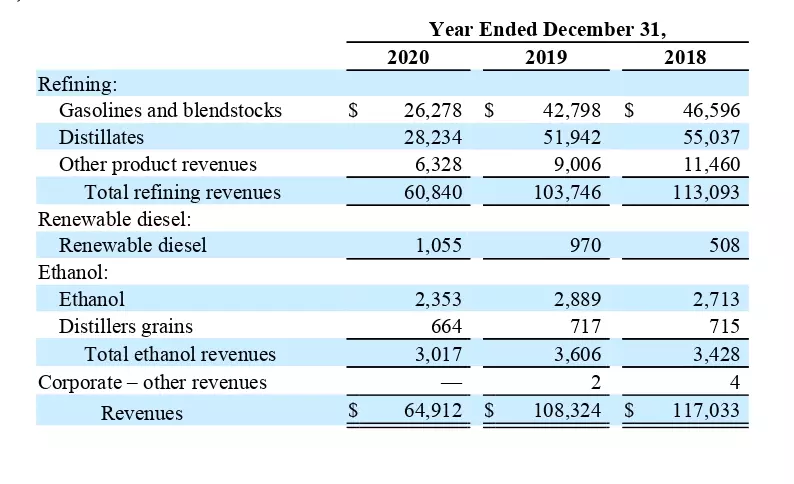

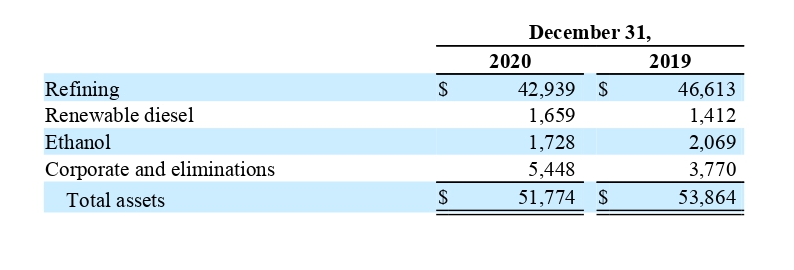

Это сеть нефтеперерабатывающих заводов, которая также занимается продажей и доставкой топлива. Что-то компания продает под своим брендом, а что-то — оптовым покупателям, которые затем продают эти нефтепродукты как свои товары. Согласно отчету компании, структура ее бизнеса выглядит следующим образом.

Нефтепереработка — 93,7% от общей выручки. В этом сегменте компания занимается производством из нефти бензина и другого топлива. Маржа в этом сегменте отрицательная: убытки здесь на 2,2% превышают объемы выручки.

Производство этанола — 4,7% от общей выручки. Компания делает не только топливный этанол, но и животный корм. Сегмент тоже убыточен: убытки на 2,2% превышают выручку сегмента.

Производство чистого дизеля — 1,6% выручки. Это единственный прибыльный сегмент компании, его операционная прибыль составляет 39,53% от выручки сегмента.

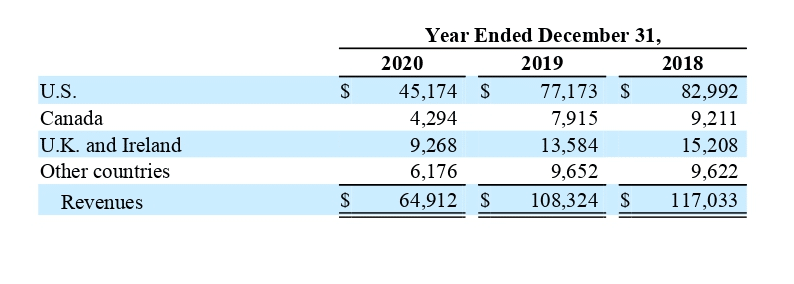

Компания работает не только в США, но все же основная выручка и активы у нее в Америке.

Карта владения компании

«Разворачиваются процессы, разворачиваются!»

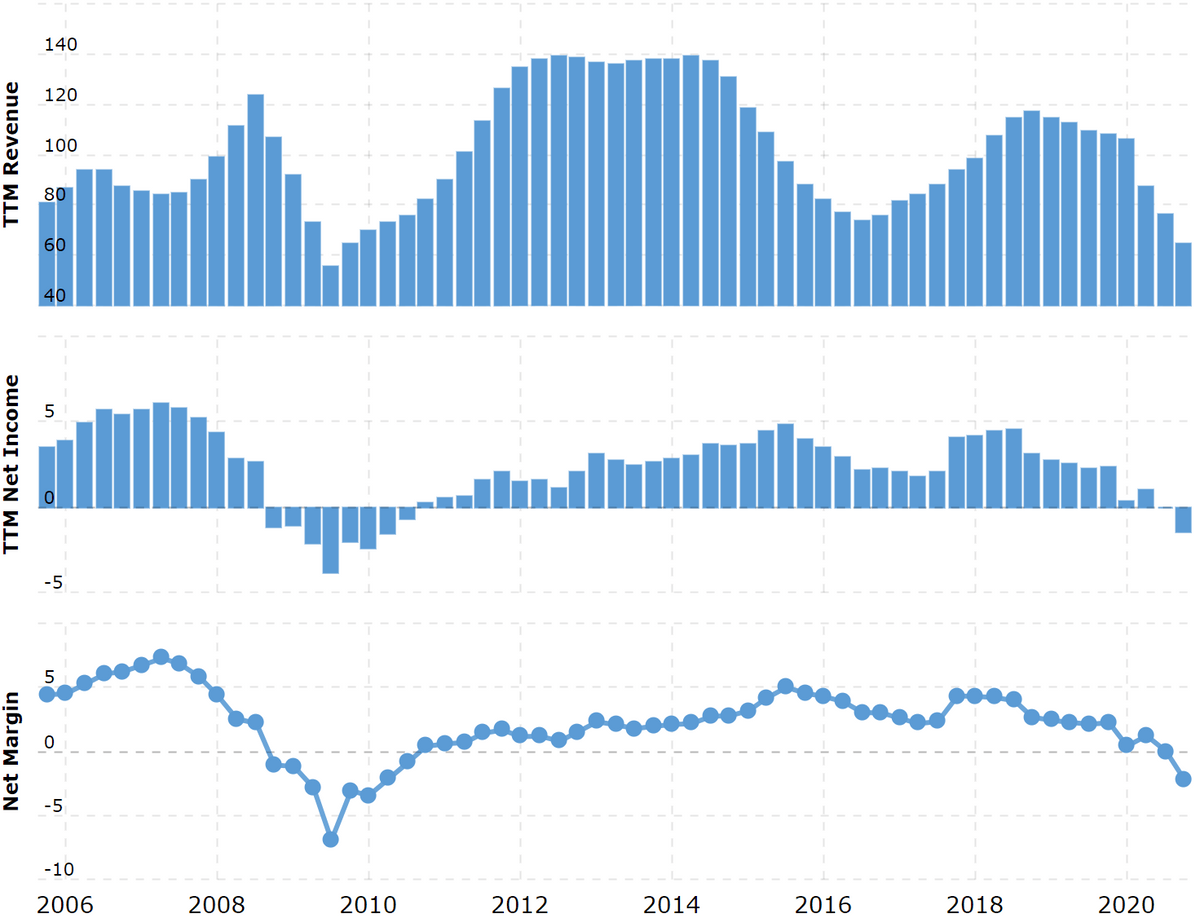

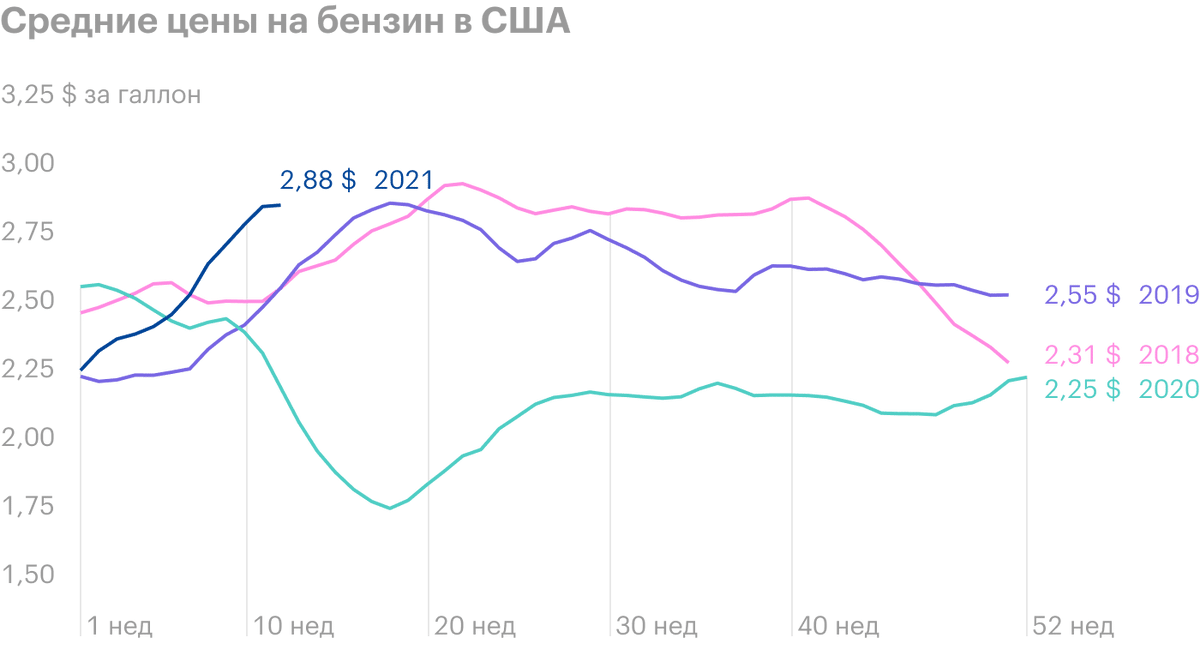

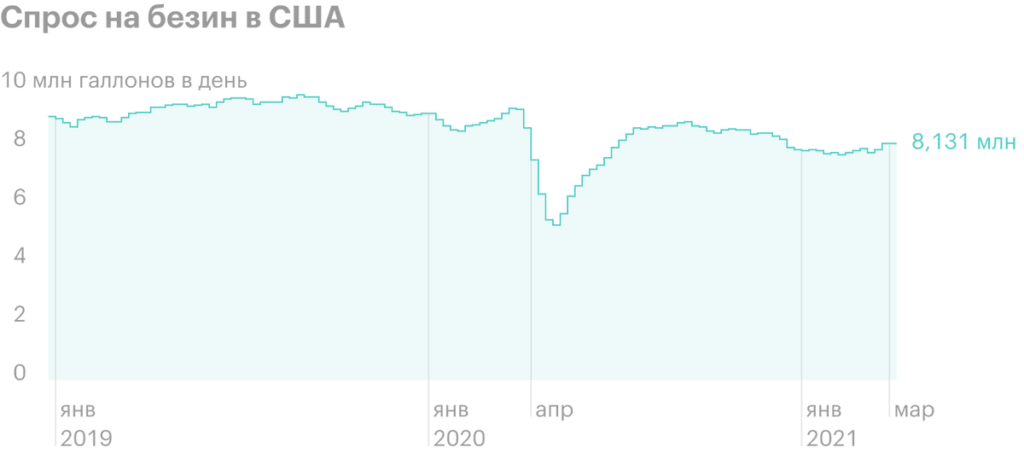

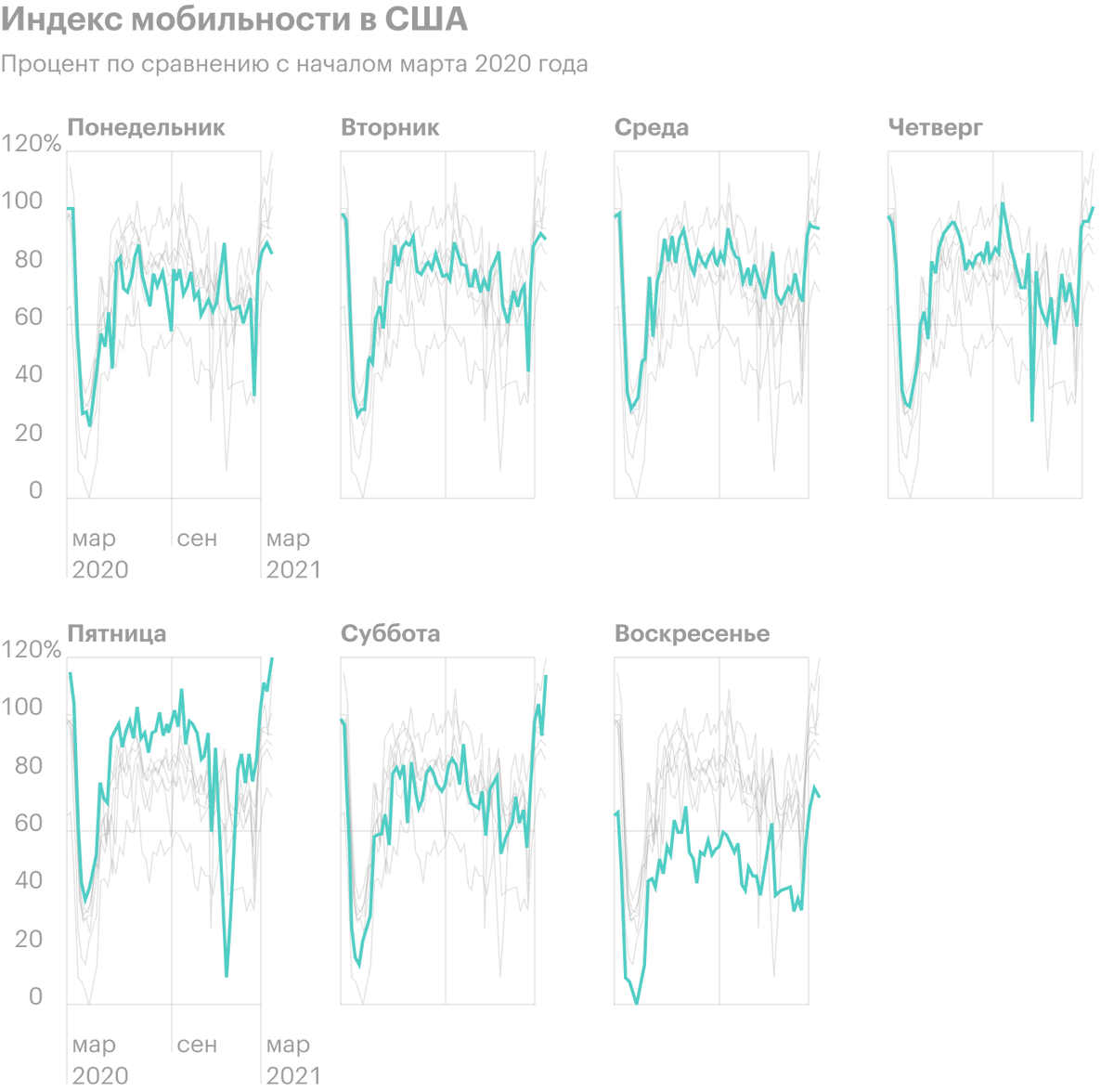

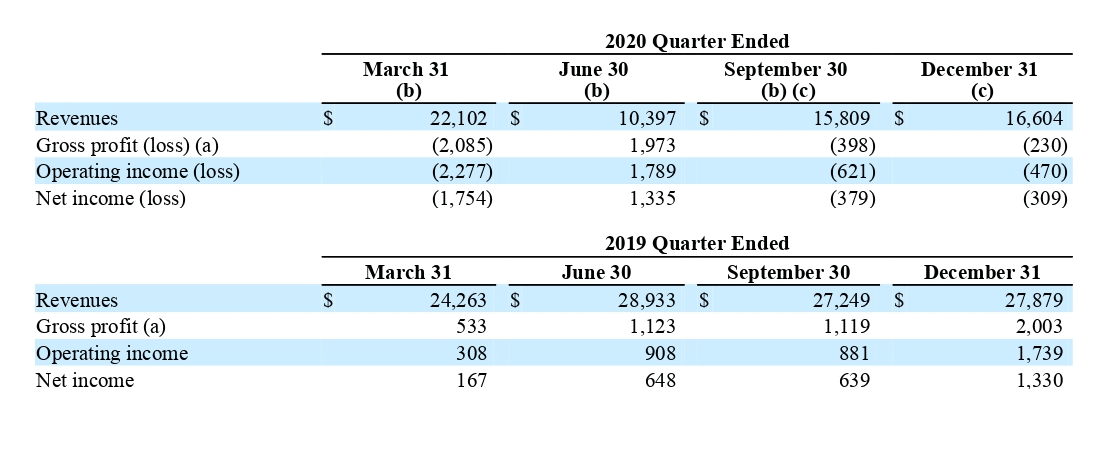

Страшный коронавирусный год сильно ударил по бизнесу Valero и привел к тяжелым убыткам. Но сейчас ситуация улучшается: в США растут цены и спрос на бензин, что вызвано относительным ростом мобильности населения.

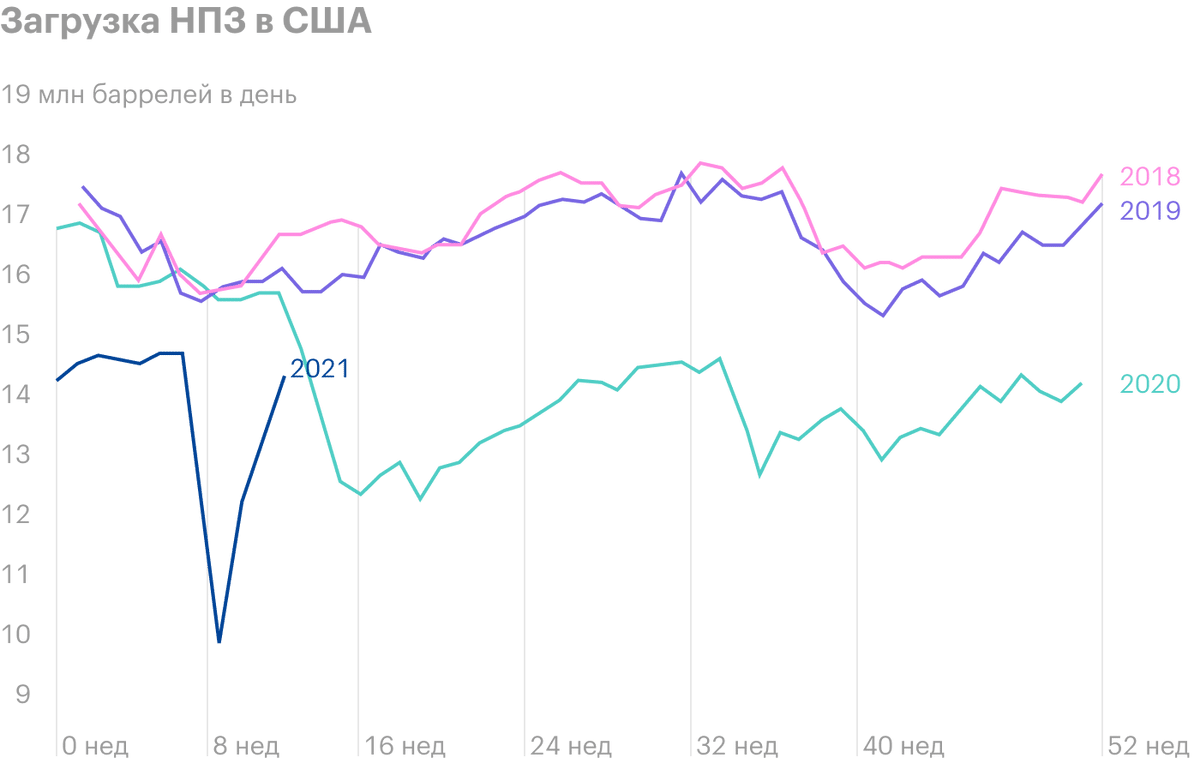

Уровень загрузки НПЗ в США находится на достаточно высоком уровне. Поэтому возможно, что акционерам Valero Energy стоит ждать улучшения финансовой ситуации компании в этом квартале. Но есть один нюанс.

Холодный прием. Значительная доля операций компании сосредоточена в Техасе, поэтому февральские морозы не могли не сказаться на них: активность НПЗ в США в тот период сильно упала. Известно, что в период морозов компания приостановила работу завода с мощностями переработки на уровне 335 тысяч баррелей нефти в сутки, что не так много: компания перерабатывает примерно 2,6 млн баррелей нефти в сутки. Но все же следует быть готовыми к тому, что техасские морозы не лучшим образом повлияют на отчетность компании.

И это важно, потому что Valero Energy платит крупные дивиденды: 3,92 $ на акцию в год, почти 5,41% годовых, — это обходится компании в 1,6 млрд долларов в год. Согласно последнему отчету, у компании на счету есть примерно 3,313 млрд долларов, а вот задолженностей у нее на 32,132 млрд долларов, из которых 9,283 млрд нужно погасить в течение года. Если компания порежет выплаты, то акции сильно упадут. Учитывая их высокую дивидендную доходность, среди акционеров Valero Energy должно быть очень много любителей пассивных выплат, поэтому в случае их сокращения падение акций может быть достаточно сильным.

Комсомольский значок. С другой стороны, есть немалая вероятность, что Valero Energy сможет перекредитоваться под приемлемый процент и у нее хватит денег на выплаты. И все дело тут в экологических заслугах компании — она инвестировала 3,1 млрд долларов в развитие экопроизводства. Valero Energy — второй в мире производитель биодизеля и активно инвестирует в расширение соответствующих мощностей. Ожидается, что в 2021 году объемы производства биодизеля компанией вырастут с 275 млн галлонов в год до 675 млн галлонов. Компания довольно громко кричит о своих ESG-показателях: как она помогает окружающей среде и сколько у нее работает женщин и меньшинств.

В целом это очень важный момент — тезис о поощрении социально озабоченными инвесторами и банками «правильных» компаний и наказании «неправильных». Инвесторы активно скупают акции таких компаний, а банки дают им финансирование на приемлемых условиях. Valero Energy в этом контексте выступает скорее «правильной» компанией: это крупный и крайне неэкологичный бизнес, который активно инвестирует в производство чистого топлива и предпринимает шаги, чтобы выглядеть максимально прогрессивно.

Хунвейбинская инвестиционная тусовка очень любит такие истории в духе «заключенный встал на путь исправления и, возможно, сотрудничества с администрацией» — ведь такие примеры призваны вдохновлять другие компании осуществлять подобные реформы. Это, кстати, объясняет, почему акции Valero Energy за минувший год выросли аж на 50% при полном отсутствии роста выручки и прибыли. Так что, может быть, котировки и бухгалтерию компании поддержит могущественная клика любителей этичного инвестирования.

Средние цены на бензин в США

Спрос на бензин в США

Индекс мобильности в США

Нагрузка НПЗ в США

Мощности НПЗ компании в разных регионах

| Мощности, тысяч баррелей в день | Процент от мощностей НПЗ компании | |

|---|---|---|

| Побережье Мексиканского залива США | 1484 | 57% |

| Средне-Континентальная нефтеносная провинция | 461 | 17% |

| Северная Атлантика | 440 | 17% |

| Западное побережье США | 230 | 9% |

Доля побережья Мексиканского залива в переработке нефти у разных компаний

| Мощности, тысяч баррелей в день | Процент от мощностей НПЗ компании | |

|---|---|---|

| Valero Energy | 1484 | 57% |

| Marathon Petroleum | 1171 | 41% |

| Phillips 66 | 784 | 35% |

| PBF Energy | 185 | 19% |

Резюме

22 апреля у компании выходит отчет за 1 квартал 2021. Я думаю, что с учетом роста показателей загрузки НПЗ в США и очевидного роста спроса на бензин инвесторы могут рассчитывать на неплохие результаты. Но все же стоит быть готовыми к неприятным последствиям страшных техасских морозов и возможному урезанию дивидендов.