«Нижнекамскнефтехим» (MCX: NKNC, NKNCP) — крупный российский нефтехимический холдинг в Татарстане. Компания считается одним из лидеров на рынке синтетических каучуков и пластиков, поставляя свою продукцию в страны Европы, Америки, Юго-Восточной Азии и Ближнего Востока.

29 марта компания выпустила консолидированную финансовую отчетность по МСФО за 2020 год.

Финансовые результаты бизнеса выглядят слабо: чистый долг вырос, а выручка упала до минимума последних лет, при этом чистая прибыль рухнула в 2,6 раза по сравнению с 2019 годом. В результате совет директоров рекомендовал снизить дивиденды более чем в 12 раз.

Основные финансовые показатели

Выручка НКНХ сократилась на 14% год к году — до 154 млрд рублей — в основном из-за падения цен и спроса на нефтехимическую продукцию в 1 половине 2020 года на фоне пандемии коронавируса.

У компании два ключевых продукта, на которые пришлось 75% всей выручки в 2020 году: синтетический каучук — 41% и пластик — 34% от общей выручки.

Синтетический каучук компания в основном реализует за рубежом, в России продали менее 9% продукции. Обратная ситуация с пластиком: на российский рынок пришлось около 84% всех продаж, а на зарубежные рынки поступило чуть больше 16% продукции.

В общей структуре продаж у НКНХ практически паритет между внутренним и внешними рынками: на Россию приходится 52,1%, а на экспорт — 47,9% от общей выручки.

Себестоимость реализации снизилась на 13% год к году — до 117,9 млрд рублей — из-за снижения затрат на закупку сырья, расходных материалов и углеводородов — это основное сырье при создании нефтехимической продукции.

Коммерческие, общехозяйственные и административные расходы снизились на 5% год к году — до 14,1 млрд рублей. Это связано со снижением затрат на транспортировку товара на фоне падения объемов экспорта. При этом расходы на оплату труда работников выросли на 7% — до 5,3 млрд рублей.

Операционная прибыль НКНХ сократилась на 19% год к году — до 22,7 млрд рублей. Отмечу, что падение операционной прибыли наблюдается на протяжении 5 последних лет и это можно считать устойчивым трендом. Исходя из этого, ошибочно полагать, что все проблемы компании были из-за коронавируса.

Процентные доходы компании снизились в 2,2 раза — до 0,5 млрд рублей, что связано с уменьшением объема денег, размещенных на рублевых депозитах, и снижением ставки доходности по вкладам.

А из-за девальвации рубля в 2020 году компания была вынуждена зафиксировать убыток по курсовым разницам в размере 11,8 млрд рублей — против прибыли в размере 1,6 млрд рублей в прошлом году.

Чистая прибыль в результате всего произошедшего упала на 62% год к году — до 9,1 млрд рублей — и побила антирекорд последних 6 лет.

Динамика финансовых показателей НКНХ, млрд рублей

| Выручка | Операционная прибыль | Чистая прибыль | |

|---|---|---|---|

| 2016 | 158,8 | 30,9 | 24,3 |

| 2017 | 167,6 | 30,7 | 24,9 |

| 2018 | 193,9 | 29,6 | 24,8 |

| 2019 | 179,0 | 28,1 | 24,0 |

| 2020 | 154,0 | 22,7 | 9,1 |

Долги и инвестиции

В последние несколько лет НКНХ проводит масштабную инвестиционную программу. Компания строит новый олефиновый комплекс мощностью 0,6 млн тонн этилена в год. Комплекс позволит удвоить объемы выпуска этилена и увеличить их до 1,2 млн тонн в год. Кроме того, модернизируются существующие мощности и планируется к запуску собственная энергостанция мощностью 495 МВт, которая снизит зависимость производства от сторонних источников энергии.

На все улучшения требуются деньги. По итогам 2020 года капитальные расходы бизнеса выросли на 38% — до 51,2 млрд рублей. Для реализации инвестиционной программы компания привлекает кредиты от консорциума немецких банков. Размер долгосрочных кредитов и займов в евро за 12 месяцев вырос с 34,7 до 82,3 млрд рублей. Это привело к росту чистого долга более чем в 5 раз, до 81 млрд рублей, — рекордный показатель для НКНХ. С учетом падения показателя EBITDA почти на 15% год к году уровень долговой нагрузки, рассчитываемый по коэффициенту «чистый долг / EBITDA», вырос с 0,5 до 2,8.

Динамика чистого долга на 31 декабря, млрд рублей

| 2016 | −6,11 |

| 2017 | −23,9 |

| 2018 | 2,6 |

| 2019 | 15,6 |

| 2020 | 81 |

Динамика коэффициента «чистый долг / EBITDA»

| 2016 | −0,2 |

| 2017 | −0,7 |

| 2018 | 0,1 |

| 2019 | 0,5 |

| 2020 | 2,8 |

Дивиденды

Последнее обновление дивидендной политики было в 2007 году. По ней на дивиденды должно направляться не менее 15% от чистой прибыли по итогам отчетного периода.

У компании на бирже торгуются два типа акций: привилегированные и обыкновенные. Для привилегированных акций есть особые условия, прописанные в уставе компании и дивидендной политике.

Ежегодный минимальный фиксированный размер дивидендов — 6 копеек на привилегированную акцию. При этом размер дивидендов на обыкновенную акцию не может быть больше, чем на привилегированную.

Кроме того, если дивиденды на привилегированные акции не выплачиваются или выплачиваются не полностью, то недостающую сумму должны выплатить в будущем, но не более чем за три года подряд.

Примерно это и случилось в 2019 году, когда компания объявила гигантские дивиденды после двух лет отказа от выплат из-за реализации своей инвестиционной программы. Неожиданная рекомендация совета директоров НКНХ привела к скачкообразному росту котировок, и неудивительно: на момент выхода новости дивидендная доходность на привилегированные акции составляла около 50%.

С тех пор столь щедрых дивидендов больше не было. По итогам 2020 года рекомендация составила лишь 0,73 Р на акцию каждого типа, что в 12 раз меньше, чем выплатили по итогам 2019 года.

Дивиденды на акцию НКНХ

| 2016 | 4,34 Р |

| 2017 | 0 Р |

| 2018 | 0 Р |

| 2019 | 19,94 Р |

| 2020 | 9,07 Р |

| 2021 | 0,73 Р |

Что в итоге

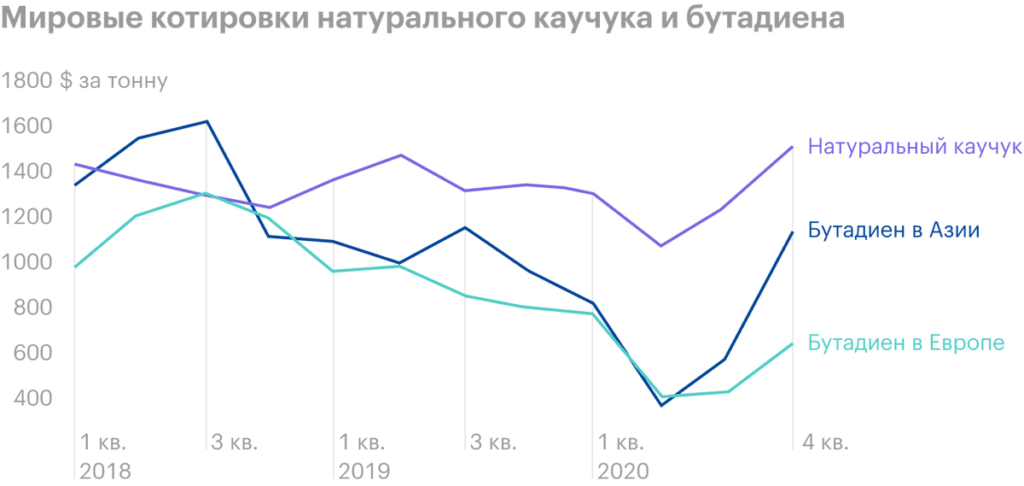

Судя по финансовой отчетности, кризис сильно ударил по бизнесу НКНХ. На примере компании мы можем наблюдать эффект домино: из-за коронавирусных ограничений рухнул автомобильный рынок — это привело к падению производства шин и снизило объемы потребления синтетических каучуков, которые используются в качестве сырья. Схожие проблемы испытал рынок пластиков, особенно во 2 квартале прошлого года, на фоне резкого падения деловой активности и введения жестких ограничений.

Начиная с 3 квартала 2020 года ситуация начала приходить в норму на фоне ослабления карантинных мер. Это привело к постепенному восстановлению спроса и цен на каучуки и пластик. Более того, в 1 квартале 2021 года цены на пластик в мире взлетели до исторических максимумов на фоне проблем с электроснабжением крупных производителей в США из-за суровой зимы. Это позволяет рассчитывать, что финансовые результаты НКНХ в текущем году будут значительно лучше, особенно с учетом эффекта низкой базы кризисного 2020 года.

Кроме того, бизнес продолжает реализовывать свою инвестиционную программу, результаты которой должны стать особенно заметны в 2025 году, когда запустят крупный олефиновый комплекс. Если все пройдет по плану, то объемы производства вырастут, а инвестиционная программа существенно сократится, что позволит компании увеличить свободный денежный поток, часть которого могут направить, например, на выплату дивидендов акционерам.