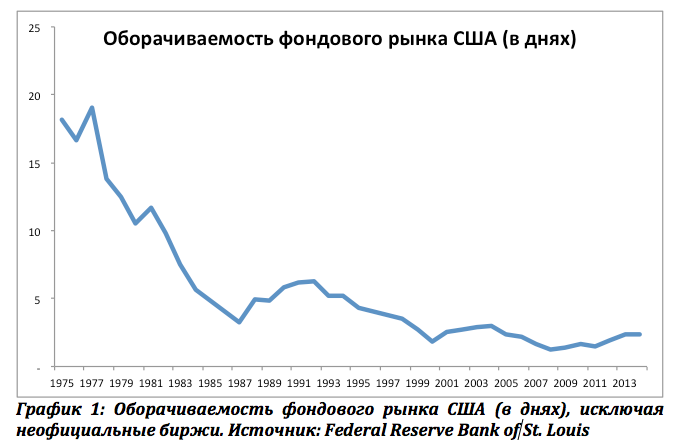

Роботы принесли на фондовый рынок небывалые скорости. За одну секунду они покупают и продают акции несколько тысяч раз. В результате, если в 1975 году средний срок владения одной акцией в США составлял около 18 дней, то в 2014 году он сократился до 2 дней. Учитывая неофициальные биржи (так называемые dark pools), на которые приходится большая часть оборота высокоскоростных роботов и в то же время данные которых не раскрываются, фактический средний срок владения акциями сегодня практически наверняка уже измеряется часами.

В этой статье мы рассмотрим, в чем заключаются стратегии роботов и почему они так быстро захватили фондовый рынок. Кто победит в битве искусственных разумов? Останется ли для человека место на инвестиционном рынке?

Определимся с терминологией. Двумя основными участниками фондового рынка являются трейдеры и брокеры. Трейдеры покупают, продают и владеют акциями. Брокеры являются посредниками, фактически помогающими трейдерам обмениваться акциями. Прибегая к аналогии с рынком недвижимости, трейдеры — это покупатели/продавцы квартир, в то время как брокеры — это риелторы.

Обычно доминирование роботов в трейдинге объясняется скоростью. Действительно, всего за тысячную долю секунды роботы совершают огромное количество транзакций — акция за это время может поменять владельца десятки раз. Человек не успевает даже моргнуть.

Борьба за скорость дошла до того, что трейдеры и брокеры стали размещать свои серверы непосредственно рядом с биржами, прокладывая кабель к серверам непосредственно через стену биржи. Это позволяет сохранить драгоценные микросекунды, которые свет тратит на отражения в оптоволоконном кабеле. В этой среде побеждает тот, кто способен быстрее всего получить информацию, принять решение и совершить транзакцию. Технологический прогресс не оставил человеку места на бирже.

Однако у такого быстрого проникновения роботов есть еще одно, менее очевидное, объяснение. В роботах прямо заинтересованы одни из основных участников рынка — брокеры.

Понимание роли брокеров поможет нам ответить на вопрос, кто победит в борьбе роботов. Для этого сначала необходимо рассмотреть, как работают роботы. Мы увидим, что это мало отличается от того, что ранее делали люди-трейдеры.

Стратегии роботов

Роботы используют тысячи различных индивидуальных алгоритмов и стратегий, однако практически все их можно разбить на три основные группы: арбитраж, тренд и ожидание транзакций.

В случае с арбитражем идет поиск акций, оценивающихся на разных биржах по-разному. Разница всего в один цент и всего на сотую долю секунды означает для робота возможность арбитража.

В трендовых стратегиях компьютер пытается спровоцировать лавинообразный тренд в какой-либо акции. Например, если скопилось критическое количество stop-loss (заказов на продажу в случае, если курс акций падает), то даже небольшое снижение курса может вызвать лавину продаж. Или же если робот смог убедить других роботов, что в какой-нибудь акции появился тренд, то это тоже может вызвать лавинообразное изменение курса акций. По мнению ряда экспертов, подобная стратегия стала причиной знаменитого Flash Crash, который в 14:32 6 мая 2010 года на несколько минут уронил капитализацию всего американского фондового рынка более чем на триллион долларов.

Стратегии ожидания транзакций основываются на попытках предугадать крупные операции, готовящиеся большими инвесторами, например пенсионными фондами. Типичным примером этой стратегии является покупка акций за доли секунды до того, как это сделает какой-либо крупный инвестор с последующей продажей этих акций инвестору по уже более высокой цене. Компьютерные алгоритмы используют различные косвенные индикаторы для обнаружения подобных готовящихся транзакций. Например, если инвестор разместил заказ на нескольких биржах, то даже доли секунды разницы во времени размещения этих заказов может быть достаточно, чтобы робот увидел заказ на первой бирже и успел купить акции на второй бирже до того, как они поднимутся в цене.

Есть ли у этих стратегий какие-либо принципиальные отличия от того, что люди-трейдеры делали ранее? Практически нет. Арбитраж был популярен всегда. В трендовых стратегиях также нет ничего нового — в людях есть врожденная склонность к поиску и созданию трендов. Ожидание транзакций также является традиционным инструментом — классический front-running является одной из разновидностей этой стратегии.

Таким образом, роботизированная торговля не является чем-то принципиально новым — она использует те же самые краткосрочные спекулятивные стратегии, к которым многие годы прибегали люди-трейдеры.

К чему следование этим стратегиям приводило в прошлом? Широко распространено убеждение, что спекуляции и трейдинг чрезвычайно прибыльны и что именно краткосрочные спекуляции лежат в основе многих крупных состояний. Так ли это?

В текущем списке ста крупнейших миллиардеров Forbes есть лишь четыре человека, сделавших состояние на краткосрочных спекуляциях: Джордж Сорос, Карл Айкан, Стив Коен, и Джеймс Симонс. И из них только Джеймса Симонса, возглавляющего Renaissance Technologies, можно назвать трейдером. Остальные 96 миллиардеров сделали свои состояния на долгосрочных инвестициях: как через фондовый рынок, так и с помощью прямых инвестиций. Иными словами, менее 4% современного крупного капитала было заработано с помощью краткосрочных спекуляций, и из них менее 1% — с помощью трейдинга.

В прошлом наблюдалась во многом схожая картина — за последнее столетие практически не было крупных состояний, созданных с помощью трейдинга. Время от времени на полосах газет появлялись истории об отдельных успешных больших сделках, но какого-либо продолжения они, как правило, не имели.

Такое вопиющее отсутствие трейдеров среди успешных бизнесменов свидетельствует о том, что трейдинг не является прибыльной доминирующей стратегией. Почему же трейдеры в прошлом теряли капитал?

Разумеется, причин множество. Например, трейдеры в своей массе не преодолевают экономические кризисы. Использование долгового капитала является характерной чертой трейдинга. Однако каждый раз в момент наступления кризиса требования вернуть долги (margin calls) мгновенно вымывают их капитал. Каждый экономический цикл предыдущее поколение вынужденно уходит и приходит новая, оптимистически настроенная смена. Именно поэтому среди трейдеров всегда преобладают молодые энергичные лица.

Но все же главная причина потери капитала трейдерами — брокерские комиссии. В год брокеры могут забирать себе от 3% до 15% от общего объема капитала трейдера, и даже больше. Чтобы понять масштаб этого явления, можно вспомнить, что средняя доходность американского фондового рынка начиная с 1950 года составила всего около 9%. Таким образом, большая часть доходности рынка в конечном счете распределяется в пользу брокеров.

Учитывая, что подавляющую часть времени трейдеры торгуют между собой и являются замкнутым сообществом, то можно прибегнуть к аналогии из физики. Фактически трейдеры, вместе взятые, являются классической замкнутой системой с внутренним трением. Роль трения выполняют брокеры. Большая часть энергии этой системы расходуется в конечном счете именно на трение и рассеивается. Именно поэтому мы не видим трейдеров в списке Forbes.

Если трейдинг исторически приводил к потере капитала, могут ли роботы изменить ситуацию и сделать трейдинг прибыльным? Действительно, история успеха того же Джеймса Симонса из Renaissance Technologies может наводить на такую мысль. Однако мы видим, что роботы используют практически идентичные стратегии. Феноменальные результаты некоторых первых роботов-трейдеров в первую очередь объясняются их громадным преимуществом в скорости по сравнению с людьми. Однако по мере исчезновения человека ситуация вернется в привычное русло — соревнование роботов между собой на равных приведет к обнулению прибыли.

Единственным бенефициаром этой системы по-прежнему будут брокеры. Комиссии брокеров от каждой роботизированной транзакции снизились и теперь составляют всего сотые доли процента. Однако, поскольку оборачиваемость увеличилась в сотни раз, итоговый размер комиссий в итоге не снизился, а вырос. Возвращаясь к аналогии с замкнутой системой, рост скорости только увеличивает трение и потерю энергии.

Что это означает? Какие рекомендации можно дать участникам рынка? В первую очередь необходимо воздержаться от частого трейдинга. Если борьбу с роботами невозможно выиграть, то ее нужно избегать. Одновременно это также позволяет свести практически к нулю расходы на брокеров.

Оригинал: http://www.forbes.ru/finansy-i-investicii/337239-uspet-za-dolyu-sekundy-kto-pobedit-v-voyne-robotov-na-fondovom-rynke