Uber (NYSE: UBER) и Lyft (NASDAQ: LYFT) — гиганты отрасли пассажирских перевозок. Обе компании перевернули мир такси, но так и не научились зарабатывать деньги. Разберемся, в чем же их ценность.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Идею сравнить бизнесы Uber и Lyft предложил наш читатель Alex Freeman в комментариях к инвестидее по Upwork. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзорах много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

Скачать таблицу из отчета

На чем зарабатывает Uber

Согласно годовому отчету, выручка компании разделяется на следующие сегменты.

Мобильность. Сервис такси: любой человек с машиной может стать водителем Uber при соблюдении некоторых несложных условий, просто зарегистрировавшись в приложении компании. Компания получает свой процент с оплаты водителю. Сегмент приносит 54,66% выручки компании. Скорректированная EBITDA сегмента — 19,19% от его выручки.

Доставка. Здесь Uber получает деньги от ресторанов за включение в систему доставки — 35,04% выручки компании. Сегмент убыточный, скорректированная EBITDA сегмента составляет −22,36% от его выручки.

Грузы. Доставка грузов по заказу логистических компаний водителями грузовиков, зарегистрированных в Uber, — 9,07% выручки компании. Сегмент убыточный, его скорректированная EBITDA составляет −22,45% от его выручки.

Сотрудничество технологических групп Uber с другими компаниями. Проект по разработке самоуправляемого автомобиля. Подразделение продали в конце 2020 года, точнее, его выделили в отдельную компанию, в которой у Uber будет доля. Сегмент приносит 0,89% выручки, и он убыточный: скорректированная EBITDA составляет −375% от его выручки.

Вся прочая выручка. Аренда электробайков и скутеров — в 2020 году компания продала этот бизнес. Он приносил 0,34% от общей выручки компании. Сегмент убыточный: его скорректированная EBITDA составляет −245,7% от его выручки.

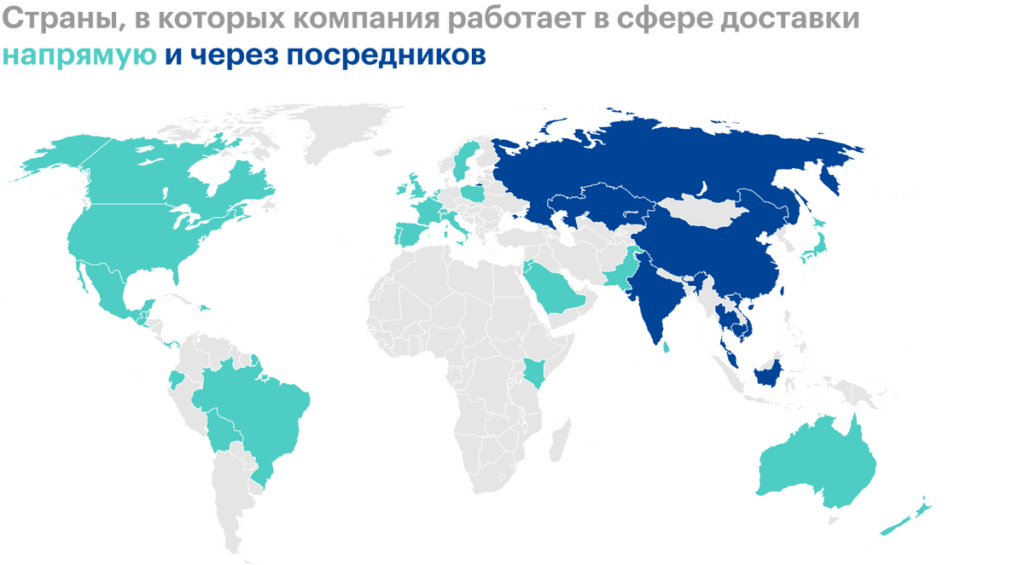

На США и Канаду приходится 59,35% выручки компании, остальное — на другие регионы планеты.

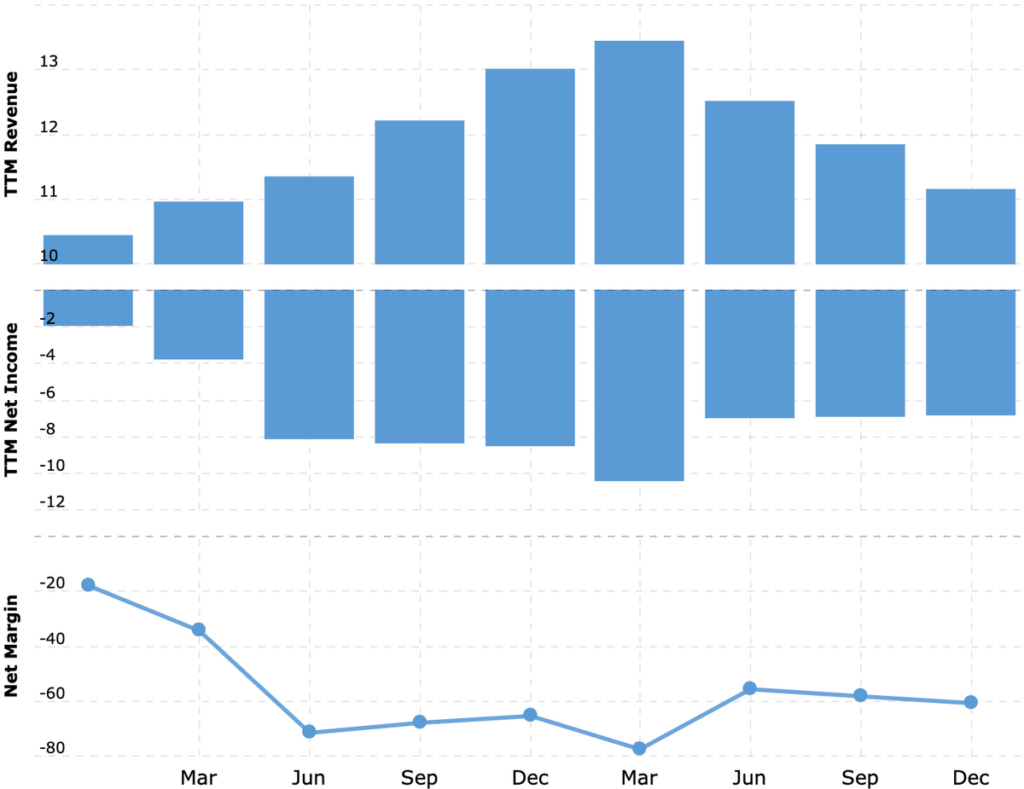

Компания глубоко убыточная по всем фронтам — не стоит обманываться показателями «скорректированной EBITDA». Показатели, рассчитанные не по GAAP, не стоят вообще ничего.

Доли компании в других предприятиях, млрд долларов

| Didi | 6,3 |

| Grab | 2,3 |

| Yandex | 1 |

| Другое | 0,4 |

| В общем | 10,1 |

Didi

6,3

Grab

2,3

Yandex

1

Другое

0,4

В общем

10,1

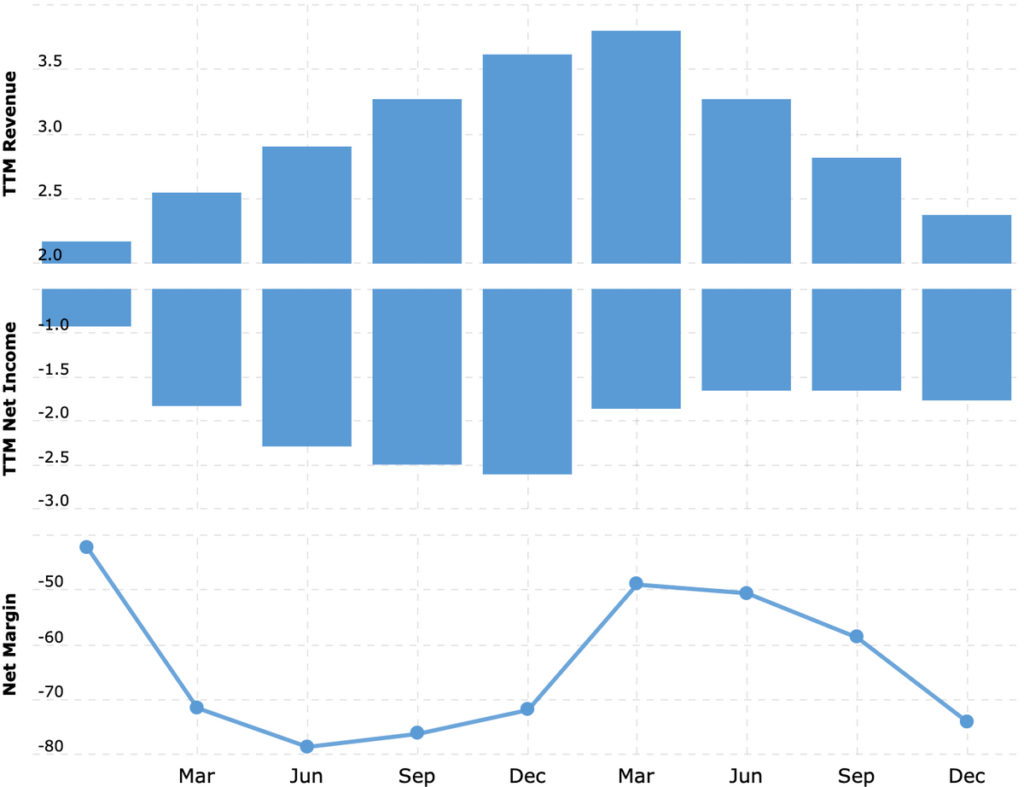

На чем зарабатывает Lyft

Годовой отчет компании бесполезен: там нет сегментации. Основной бизнес у Lyft такой же, как и у Uber, — приложение для извозчиков. Еще компания сдает в аренду автомобили для пользователей, а также велосипеды и скутеры. Еще компания работает над созданием автоуправляемых машин. Работает Lyft только в США и Канаде. Так же, как и Uber, компания убыточная.

Uber против Lyft

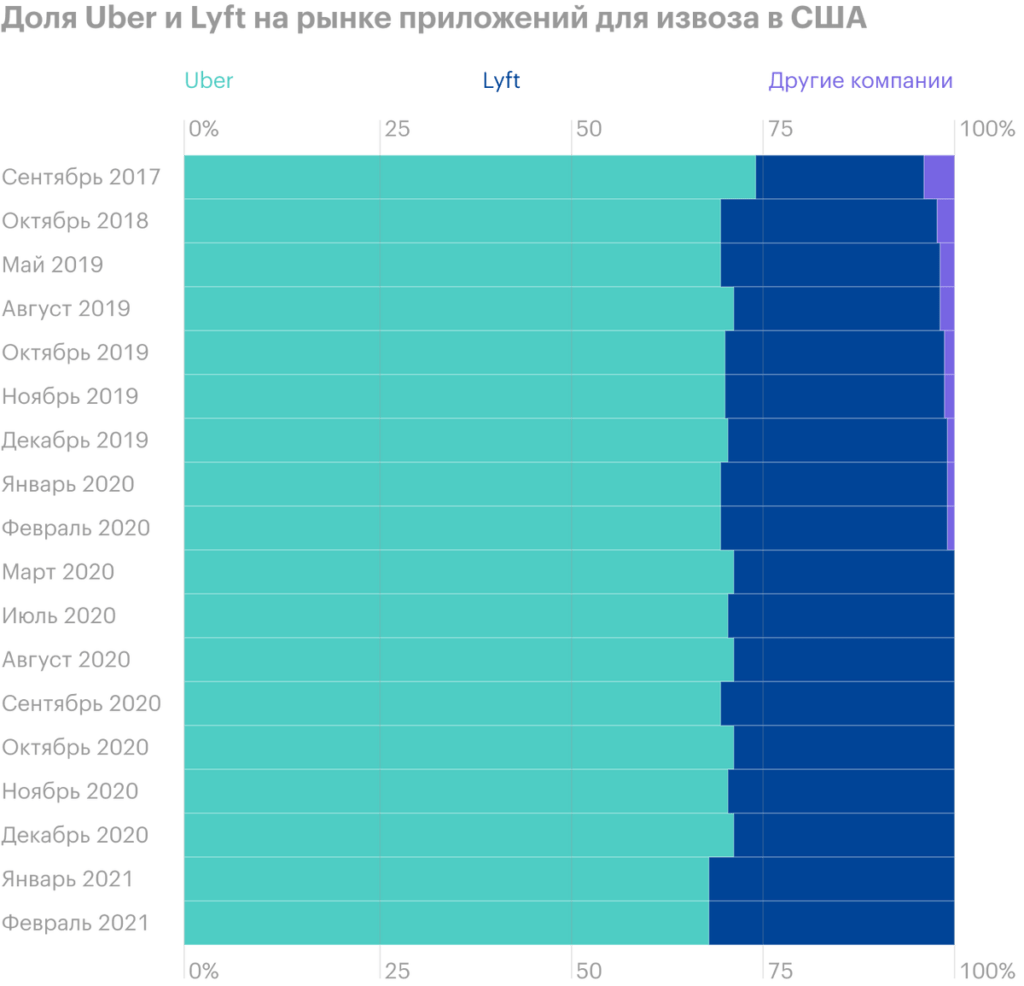

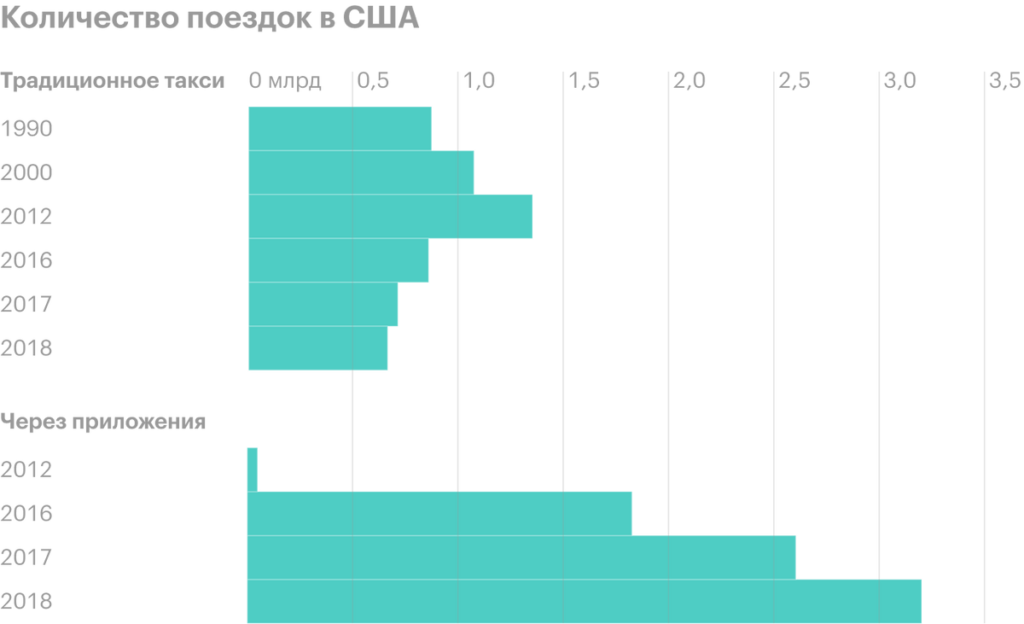

Lyft не выступает серьезным конкурентом для Uber: выручка у первого в пять раз меньше, чем у второго. В пределах американского рынка между двумя компаниями наблюдается ситуация дуополии: вместе компании держат практически весь рынок, но доля ни одной из них не увеличивается значительно со временем.

Также Lyft не демонстрирует желания активно расширяться за пределами развитых стран Западного полушария и к тому же занимается практически одним только извозом и еще немного доставкой еды — но даже близко не в тех же масштабах, что Uber.

В то же время Uber явно демонстрирует амбиции, близкие к тем, что показывает Amazon: проникнуть во множество разных сфер. В теории есть вероятность, что Uber решит купить Lyft, чтобы окончательно консолидировать свой контроль над этим рынком. Но, учитывая низкую и даже отрицательную маржинальность этого бизнеса, я думаю, что Uber будет развивать другие направления, в частности доставку грузов.

Хотя я бы не стал совсем исключать подобный вариант: есть альтернативная точка зрения, что, купив Lyft, Uber наконец сможет диктовать цены рынку пассажирских перевозок в США и наконец-таки выйти к прибыли.

Рынок может позитивно отреагировать на новость, что Uber покупает Lyft. На бумаге планы Uber выглядят очень круто: захватить значительную часть огромного рынка емкостью 13,8 трлн долларов, где компания пока занимает 0,49%. С таким прицелом капитализация Uber не выглядит безумной, 120 млрд долларов — это 3,77% рынка. Мегаломанские идеи, даже абсолютно несостоятельные с экономической точки зрения, пользуются на бирже большим спросом и уважением — так что, может, этот сценарий как раз реализуется.

И все-таки, кто победит?

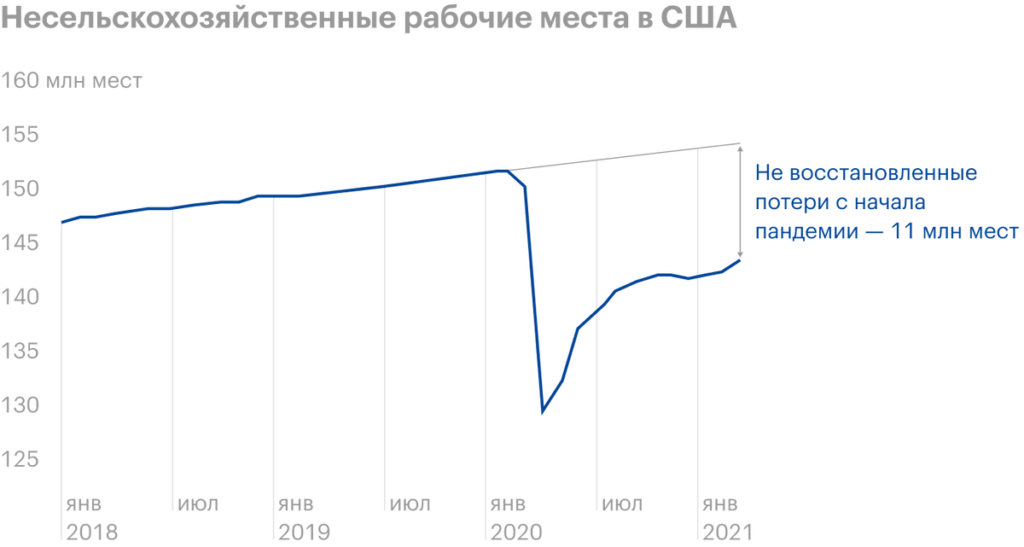

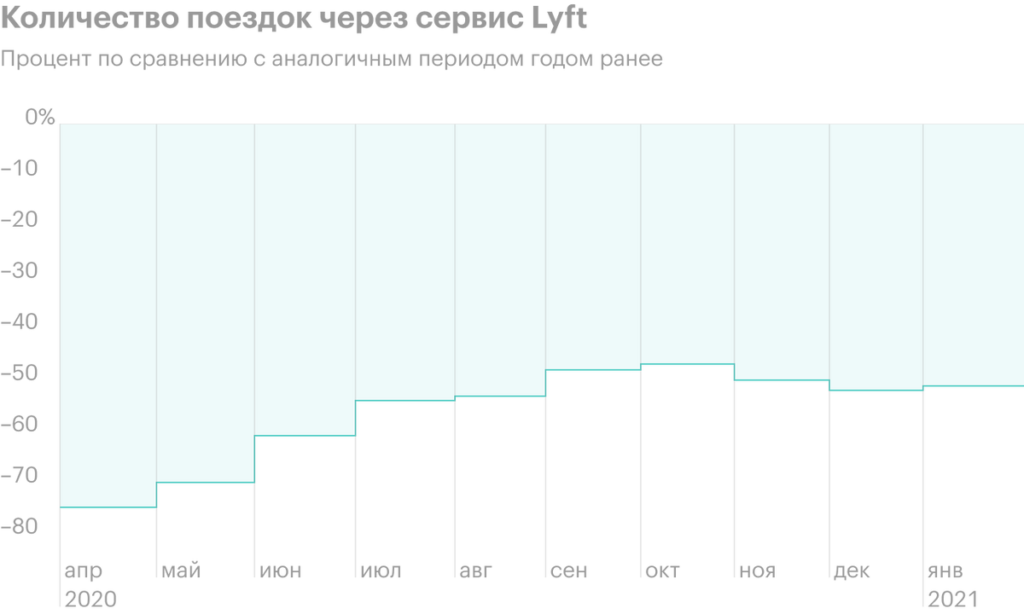

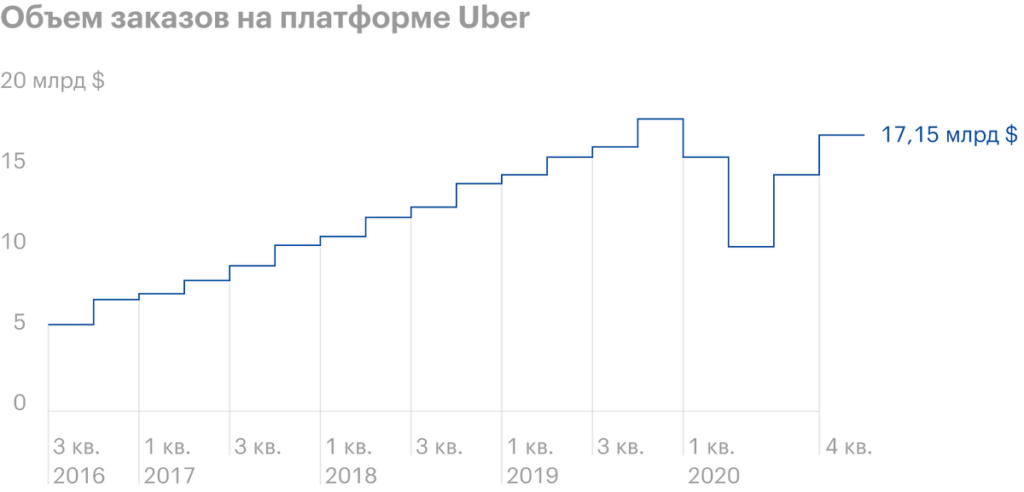

И Lyft, и Uber — это убыточные затеи, которые, по сути, не приносят прибыли. Как бизнес они кажутся несостоятельными, особенно сейчас, в эпоху перманентной пандемии, когда снизилась мобильность населения и спрос на услуги обеих компаний заметно упал.

А вот если смотреть на эти компании как на глобальный экономический эксперимент по уничтожению профессии высокооплачиваемых водителей — то да, эксперимент этот удачный. Среднестатистический водитель Uber в США в докоронакризисную эпоху зарабатывал около 29 тысяч долларов в год — гораздо меньше средних по США для обычных таксистов 44 тысяч в год. Те, кто очень много водит для Uber, могут зарабатывать до 40 тысяч в год. Но это работа на износ без таких вещей, как медицинская страховка, социальные гарантии, минимальный размер оплаты, и без всего остального, что есть у обычных таксистов.

В крупных городах вход в профессию таксиста всегда был очень дорогим и работа эта хорошо оплачивалась, пока не появились Uber и Lyft. Теперь достаточно иметь водительские права и машину — и уже не надо сдавать сложные экзамены, как лондонским кэбби, и покупать дорогие лицензии, как в Нью-Йорке. Зато теперь надо конкурировать за копейки с армией дешевых исполнителей, которые не числятся штатными сотрудниками, а выступают в качестве независимых контрактников. Из этих водителей выжимают последние соки, причем очень хитрыми методами: тот же Uber в значительной степени геймифицировал процесс принятия заказов, добавив игровые «задания», «достижения», «медали» и другие элементы в приложение, чтобы мотивировать водителей работать больше.

Следует сказать, что Uber и Lyft только слегка поскребли поверхность: потенциал «экономики подработок» выходит далеко за рамки обычного вождения и даже доставки, ибо велика доля подработок и во многих других отраслях, которые тоже ждут своего Uber. Сервисы типа Upwork — это шаг в таком направлении.

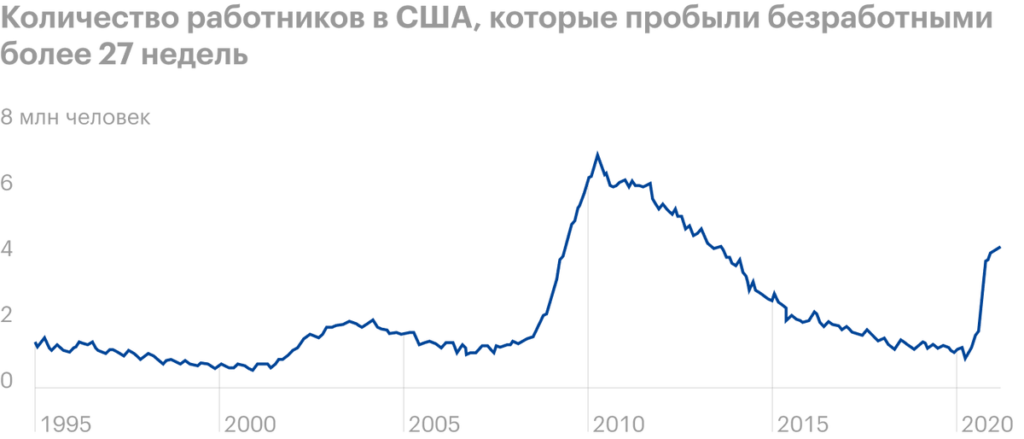

Не стоит исключать, что Uber и Lyft начнут расширяться за пределы извоза и логистики и станут осваивать другие сферы: например, отрасль гостеприимства или фрилансерские подработки в интернете. Конъюнктура на рынке труда в США для обеих компаний пока позитивная: там миллионы безработных. А значит, переговорная позиция компаний по отношению к водителям будет достаточно сильной: если есть большой пул дешевой рабочей силы, то уже работающие водители не будут активно выступать насчет повышения оплаты труда.

Это очень важно, потому что сейчас во многих регионах мира власти взяли курс на то, чтобы заставлять сервисы вроде Uber признавать своих водителей сотрудниками с правом на больничные и минимальную оплату труда. Так, например, решил суд в Лондоне. Такие решения могут значительно увеличить и без того высокие издержки этих сервисов.

Впрочем, когда в Калифорнии приняли похожий закон раньше, Uber и Lyft в итоге вывели из-под его действия, что, как мне кажется, указывает на то, что у «подработочной отрасли» есть высокие покровители, которые будут ее спасать. Это, кстати, может служить объяснением, почему акции этих компаний сильно выросли за этот год, хотя их выручка сильно упала, прибыли как не было, так и не предвидится, а показатели активности сильно снизились.

Ну и еще помогает то, что многие водители этих компаний сами хотят оставаться в статусе контрактников, вместо того чтобы переквалифицироваться в полноценных сотрудников. Это, конечно, не потому, что им нравится все как есть, а просто потому, что для многих из них вождение с приложением — это подработка, которую они могут потерять в случае принятия закона: 100% рабочего времени таксуют очень немногие водители. Многочисленные контрактники, работающие на полставки по закону о признании водителей сотрудниками, просто потеряют эту работу — ведь компании не смогут осилить расходы на такое количество штатных сотрудников. Как в подобном случае говорила экономистка Джоан Робинсон: «Страдания от капиталистической эксплуатации — ничто в сравнении со страданиями от того, что вас никто не эксплуатирует».

Но сбрасывать со счетов угрозу нарушения операций из-за изменений в трудовом законодательстве в крупных городах не стоит. У того же Uber 22% заказов приходится на 5 крупных агломераций: Чикаго, Лос-Анджелес, Нью-Йорк, Лондон и Сан-Паулу.

Процент подрабатывающих сотрудников в разных отраслях

| Отдых и развлечения | 38% |

| Строительство | 33% |

| Бизнес-услуги | 30% |

| Финансы | 25% |

| Транспортные перевозки или работа на складах | 24% |

| Информационные услуги | 22% |

| Образование | 20% |

| Профессиональные или технические услуги | 19% |

| Отели или общепит | 19% |

| Розничная торговля | 16% |

| Здравоохранение | 13% |

| Добыча полезных ископаемых | 7% |

| Оптовая торговля или ЖКХ | 7% |

| Производство | 2% |

Отдых и развлечения

38%

Строительство

33%

Бизнес-услуги

30%

Финансы

25%

Транспортные перевозки или работа на складах

24%

Информационные услуги

22%

Образование

20%

Профессиональные или технические услуги

19%

Отели или общепит

19%

Розничная торговля

16%

Здравоохранение

13%

Добыча полезных ископаемых

7%

Оптовая торговля или ЖКХ

7%

Производство

2%

Водители Uber и Lyft о своем положении в компании

| До пандемии | После пандемии | |

|---|---|---|

| Хочу быть штатным сотрудником | 9,95% | 17,44% |

| Хочу быть независимым контрактником | 81,47% | 71,39% |

| Не знаю | 8,58% | 11,17% |

Хочу быть штатным сотрудником

До пандемии

9,95%

После пандемии

17,44%

Хочу быть независимым контрактником

До пандемии

81,47%

После пандемии

71,39%

Не знаю

До пандемии

8,58%

После пандемии

11,17%

А что у других?

В комментариях ко все той же идее по Upwork наш читатель Konstantin Burkov также предложил сравнить результаты других «автоприложений».

Сингапурское приложение Grab, где у Uber есть доля, пока не стало прибыльным.

У Яндекса такси — это не основной, но очень крупный сегмент: 31,12% от всей выручки компании, в него включена и доставка. Скорректированная операционная прибыль этого сегмента — 3,52% от его выручки. Слово «скорректированная» в 99,999999% случаев означает убыточность по меркам GAAP, поэтому я бы не стал считать, что пример «Яндекс-такси» показывает, что у приложений извоза есть потенциал для прибыльности.

По «Ситимобилу» — совместному предприятию Сбербанка и Mail.ru Group — я тоже не нашел нормальных данных о прибыли. «Нормальные» — это когда они не «скорректированные».

У Gett скорректированная EBITDA до начала пандемии стала положительной — но это не показатель нормальной прибыльности.

По некоторым данным, китайская Didi уже прибыльна: вроде как компания заработала аж миллиард долларов в 2020 году. Но это известно только со слов владельцев компании. В принципе, я готов в это поверить: машины и люди в КНР дешевле, чем в США, поэтому там действительно более вероятен вариант выхода на прибыль для такой компании. В конце концов, та же китайская Alibaba выжимает огромную прибыль в секторе онлайн-коммерции, в которой американский Amazon приносит жалкие копейки после вычета всех расходов. Но, повторюсь, про прибыль Didi известно только со слов владельцев компании.

Вообще, после истории с Luckin Coffee я воспринимаю все чудесные истории из Китая — с большой долей скепсиса. А выход такси-сервиса на прибыль в условиях спроса на уровне 60—70% от «до пандемии» — это именно чудо.

В итоге такси-приложения можно считать «условно-прибыльными»: там в лучшем случае очень низкая маржа и часто нет итоговой прибыли. То же самое можно сказать и про сервисы доставки еды — о чем мы уже рассказывали в обзорах DoorDash и Grubhub. К слову, и приложения для извоза, и для доставки еды зависят от труда армии низкооплачиваемых «независимых контрактников».

Резюме

Если считать Uber и Lyft субсидируемыми экспериментами по повышению градуса пауперизации на рынке труда, то, возможно, в эти компании стоит инвестировать. Думаю, их продолжат накачивать так же, как накачивают убыточную Tesla для популяризации электрокаров: чтобы появлялось как можно больше подобных приложений и снижалась стоимость труда работников во многих других отраслях. Но как бизнес обе компании совершенно несостоятельны. В то же время это совсем не отменяет возможности заработать на их акциях.