25 мая платежный сервис Paymentus (NYSE: PAY) выходит на биржу. Мы решили разобраться в том, как эта компания увлекательна.

Что здесь случается

Читатели издавна просили нас начать разбирать отчетность и фундамент бизнеса зарубежных эмитентов. Предлагайте в комментах компании, разбор которых для вас хотелось бы прочесть.

В обзоре много снимков экрана с таблицами из отчетов. Чтоб было удобнее ими воспользоваться, мы перенесли их в google-таблицы и перевели на российский язык. Направьте внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в документах, потому итоговые суммы в графиках и таблицах могут не сходиться.

Скачать таблицу из отчета

На чем зарабатывают

Paymentus — это пасмурная площадка для осуществления перечислений по счетам, которой в Северной Америке пользуются 1,3 тысячи компаний. Через Paymentus платежи по своим счетам в декабре 2020 провели 16 млн личных и организаций. Комиссия с платежей — 98,58 % выручки компании, другие 1,42 % дает загадочное «другое».

Компания выгодная, однако итоговая маржа там не чрезвычайно большая — 4,54 % от выручки.

По структуре платежей на площадке компании положение дел такая: пятьдесят семь процентов — ЖКХ,23 % — денежные учреждения,16 % — страхование, остальное приходится на остальные сектора.

восемьдесят восемь процентов выручки компании делается в США, остальное — в остальных, неуказанных государствах.

Оценка

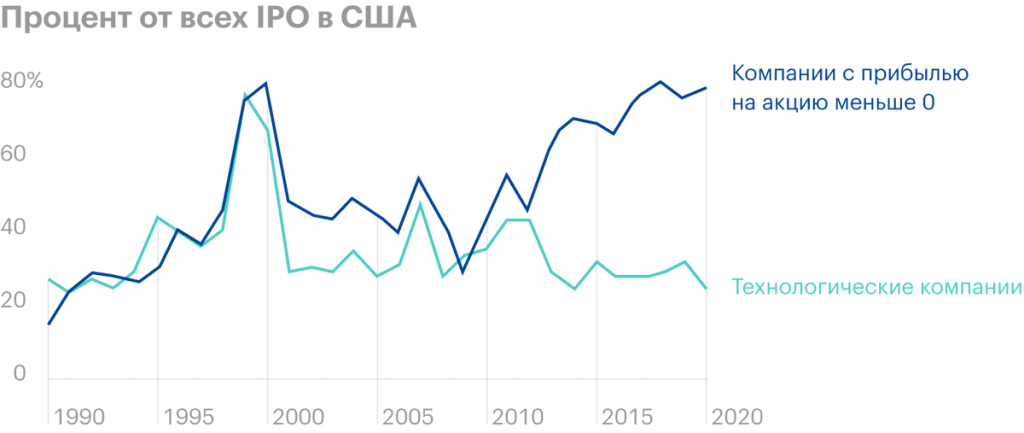

С ожидаемой ценой акций в пределах 19—21 $ капитализация компании будет в районе 2,43 млрд долларов. На мой взгляд, это очень скромная оценка, если смотреть на Paymentus в широком контексте. Нынче в США популярны IPO убыточных компаний, например Airbnb и DoorDash. Акции таких компаний растут, несмотря на полное отсутствие прибыли. Paymentus же на этом фоне выглядит очень опрятно.

Что касается перспектив расширения, то тут все тоже неплохо. На платформе Paymentus проходит только 2% из всего объема платежей по счетам — в районе 4,6 трлн долларов в год в США. Я думаю, что у компании есть большой простор для дальнейшего роста.

Конечно, у нее будет P / E в районе 272, что в принципе очень дорого. Но высокий P / E лучше, чем совсем никакого, как у многих выходящих на IPO компаний.

Есть смысл инвестировать

Пандемия придала ускорение бизнесу, связанному с обслуживанием безналичных платежей. Согласно проспекту компании, в 2020 году объем транзакций, проведенных через платформу Paymentus, вырос на 33,4% — до 195 млн. Но главное тут, как мне кажется, не это.

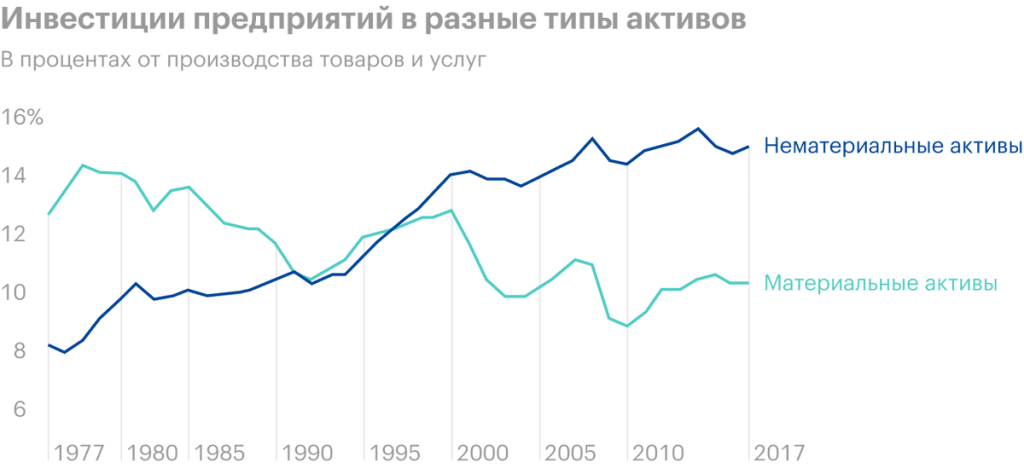

По масштабам финтех-сферы капитализация Paymentus — это совсем немного. Даже если капитализация компании утроится, она все равно будет небольшой. Учитывая это, а также сам факт прибыльности компании, ее покупка кем-то крупнее в обозримой перспективе будет более чем вероятной. Тем более сейчас много денег вкладывается американскими компаниями в нематериальные активы типа программного обеспечения.

Кроме того, платформа Paymentus собирает и анализирует огромный массив информации по платежам — это дополнительный аргумент в пользу покупки компании кем-то крупнее в будущем. Например, компанию может купить Visa или Mastercard.

Хорошая крыша

Компания выбрала традиционный путь IPO — в противовес популярному ныне DPO. И это плюс, поскольку среди банков-андеррайтеров IPO компании есть такие крупные организации, как Goldman Sachs, J. P. Morgan, Citigroup. Андеррайтеры сильно заинтересованы в успехе IPO, ведь в эпоху низких ставок для банков возросла важность биржевого и инвестиционного бизнеса. Поэтому они могут разрекламировать Paymentus как крутую инвестидею среди своей клиентской базы, дабы создать вокруг акций ажиотаж, который позволит надуть капитализацию.

Конечно, это не гарантирует того, что акции улетят в стратосферу, но все же способствует меньшей волатильности и может привлечь в них кучу инвесторов.

В любом случае нынче на рынке большой спрос на IPO, да и Paymentus, как прибыльная компания, может привлечь дополнительное внимание инвесторов. Хотя, на мой взгляд, инвестируя в эти акции, стоит все-таки ориентироваться на перспективу в районе 5 лет, дабы увидеть, как эта компания сможет реализовать весь свой потенциал.

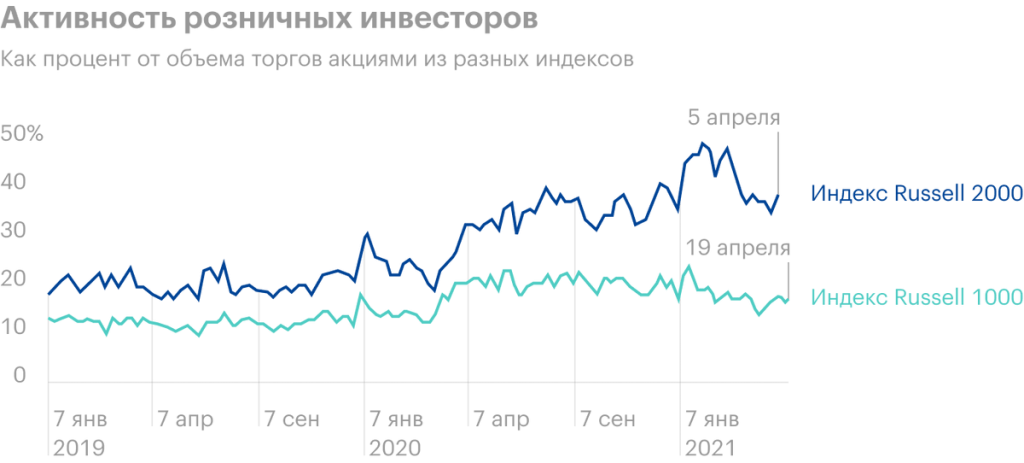

Но даже за пределами IPO я думаю, что акции компании из-за прибыльности и ореола перспективности будут пользоваться большой популярностью среди розничных инвесторов. Учитывая вес этих инвесторов в общем объеме торгов акциями компаний малой капитализации, велика вероятность того, что обитатели Reddit накачают котировки Paymentus без оглядки на высокий ценник.

Что нужно иметь в виду

Частный фонд Accel-KKR, инвестировавший в Paymentus еще в 2011 году, после IPO сохранит 80% голосов в компании, что в теории может привести к ущемлению прав миноритариев. Я, впрочем, в этом сомневаюсь, поскольку Accel — это частный фонд, который нацелен на извлечение прибыли из Paymentus. Вот если бы большую часть голосов контролировали какие-нибудь стартаперы-основатели, то этого стоило бы опасаться. Такая категория владельцев очень любит жертвовать прибыльностью в погоне за химерой «создания империи».

Резюме

Paymentus — это очень симпатичный бизнес. Перспективный сектор, а также сам факт прибыльности — колоссальное конкурентное преимущество на фоне убыточных IPO — делают эту компанию хорошей инвестицией на длительный срок. Но все же следует держать в уме высокий P / E.