Сейчас у нас спекулятивная мысль: взять ценные бумаги организации ИТ-консалтинга Cognizant Technology Solutions (Насдак: CTSH), чтоб получить доход на неизбежном росте доходов компании.

Потенциал роста и срок деяния: четырнадцать процентов за 14 месяцев; одиннадцать процентов годовых в течение пятнадцать лет.

Почему акции могут вырасти: специалисты по компьютерным технологиям привыкли жить на широкую ногу и это завершится не скоро.

Как действуем: берем акции по 77,01 $.

При разработке материала использовались источники, труднодоступные пользователям из России. Возлагаем надежды, вы понимаете, что делать.

На чем компания зарабатывает

Компания занимается обслуживанием ИТ-потребностей компаний: от разработки приложений и интеграции до инфраструктурных услуг и обслуживания бизнес-действий.

В соответствии с годовому отчету компании, выручка её по типам клиентов и обслуживаемых отраслей распределяется последующим образом:

- Денежные услуги — 33,8 %. Сервис банковских и компаний сферы страхования. Операционная маржа сектора — 25,8 % от его выручки.

- Охрану здоровья населения — 29,1 %. Лечебные центры и те, кто занимается НИОКР в сфере медицины. Операционная маржа сектора — 28,5 % от его выручки.

- Продукты и ресурсы — 22,2 %. Розница, потребительские продукты, создание, логистика, энергетика, ЖКХ, пассажирские перевозки и ветвь радушия. Операционная маржа сектора — 29,2 % от его выручки.

- Коммуникации, медиа и технологии — 14,9 %. Операционная маржа сектора — тридцать два процента от его выручки.

Выручка по типу договоров:

- Консультирование и технологические услуги — 61,14%.

- Аутсорс — 38,96%.

Выручка по странам и регионам:

- Северная Америка — 75,6%.

- Европа — 17,94%. Великобритания дает 8% от выручки сегмента, остальное приходится на континентальную Европу.

- Другие, неназванные страны и регионы — 6,46%.

Аргументы в пользу компании

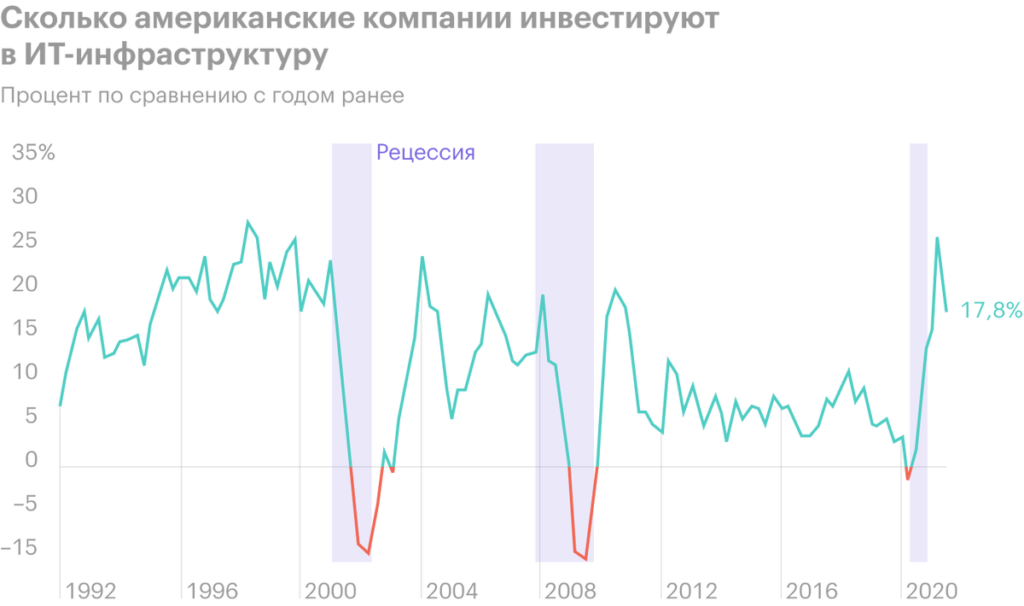

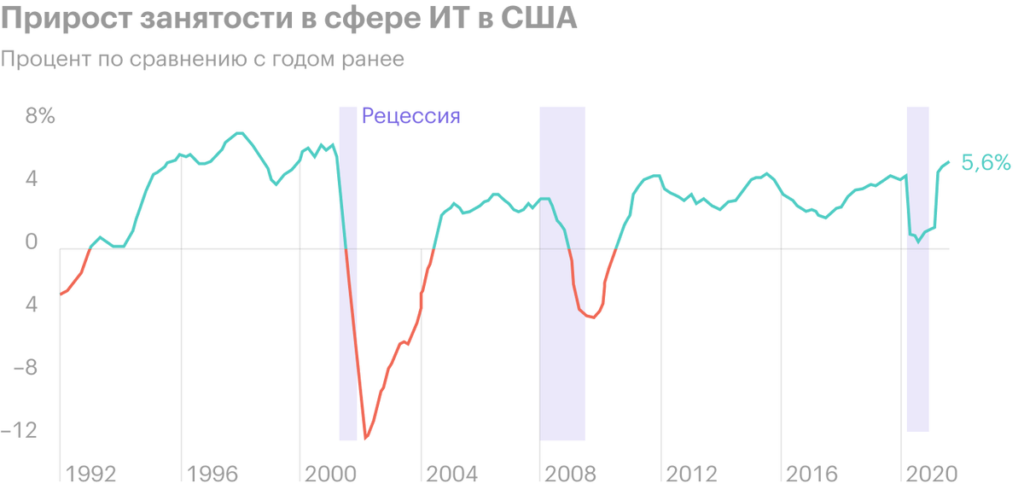

Айтишники никогда не бедствуют. В краткосрочной перспективе Cognizant благоволит увеличение американскими компаниями расходов на вычислительное оборудование и ИТ-услуги. На ситуацию повлияла пандемия: теперь всем необходимо цифровизировать многие аспекты бизнеса. А в долгосрочной перспективе Cognizant на руку то, что на ИТ-активы американские компании стали тратиться сильнее, чем на материальные еще до пандемии, — и этот рост трат прекратится только в случае термоядерной войны. Современные цивилизация и экономика слишком зависимы от высоких технологий — и эта зависимость будет только расти. Поэтому бизнес Cognizant отлично себя покажет и на длинной дистанции.

Цена. В сравнении с основной массой конкурентов компания стоит не очень дорого: у нее P / E около 24,43. Так что здесь вполне можно рассчитывать на рост акций: бизнес очень достойный.

Что может помешать

Выплаты. Компания платит 96 центов дивидендов на акцию в год — это примерно 1,25% годовых, — на что у нее уходит 506,88 млн долларов в год — меньше трети ее прибыли за минувшие 12 месяцев. В принципе, денег в распоряжении компании достаточно для покрытия ее срочных задолженностей. Но я думаю, что компания будет тратить немало денег на расширение и модернизацию своего бизнеса и потому дивиденды в теории могут порезать. Траты на приобретение новых подразделений у компании в последние годы находятся на очень высоком уровне.

«Что за честь, когда нечего есть». Цифровизация цифровизацией, а новый карантин может скорректировать планы компаний по расходам — в том числе и на ИТ-инфраструктуру в рамках 1—2 кварталов. Все это накладывается на нездорово быстрый рост рынка посреди пандемии. Так что небольшое разочарование инвесторов в квартальных результатах компании может привести к непропорционально сильному падению этих акций.

Что в итоге

Берем акции сейчас по 77,01 $, а дальше есть два варианта действий:

- дождаться, когда акции превысят исторические максимумы и вырастут до 88 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

- держать акции 15 лет.