Сейчас у нас спекулятивная мысль: взять акции поставщика продуктов и услуг для лекарственных производителей Catalent (NYSE: CTLT), чтоб получить доход на росте бизнеса компании.

Потенциал роста и срок деяния: пятнадцать процентов за 14 месяцев; двенадцать процентов в год в протяжении пятнадцать лет.

Почему акции могут вырасти: истерия вокруг сильной эпидемии не скоро затихнет.

Как действуем: берем акции на данный момент по 133,86 $.

При разработке материала использовались источники, труднодоступные пользователям из России. Возлагаем надежды, вы понимаете, что делать.

На чем компания зарабатывает

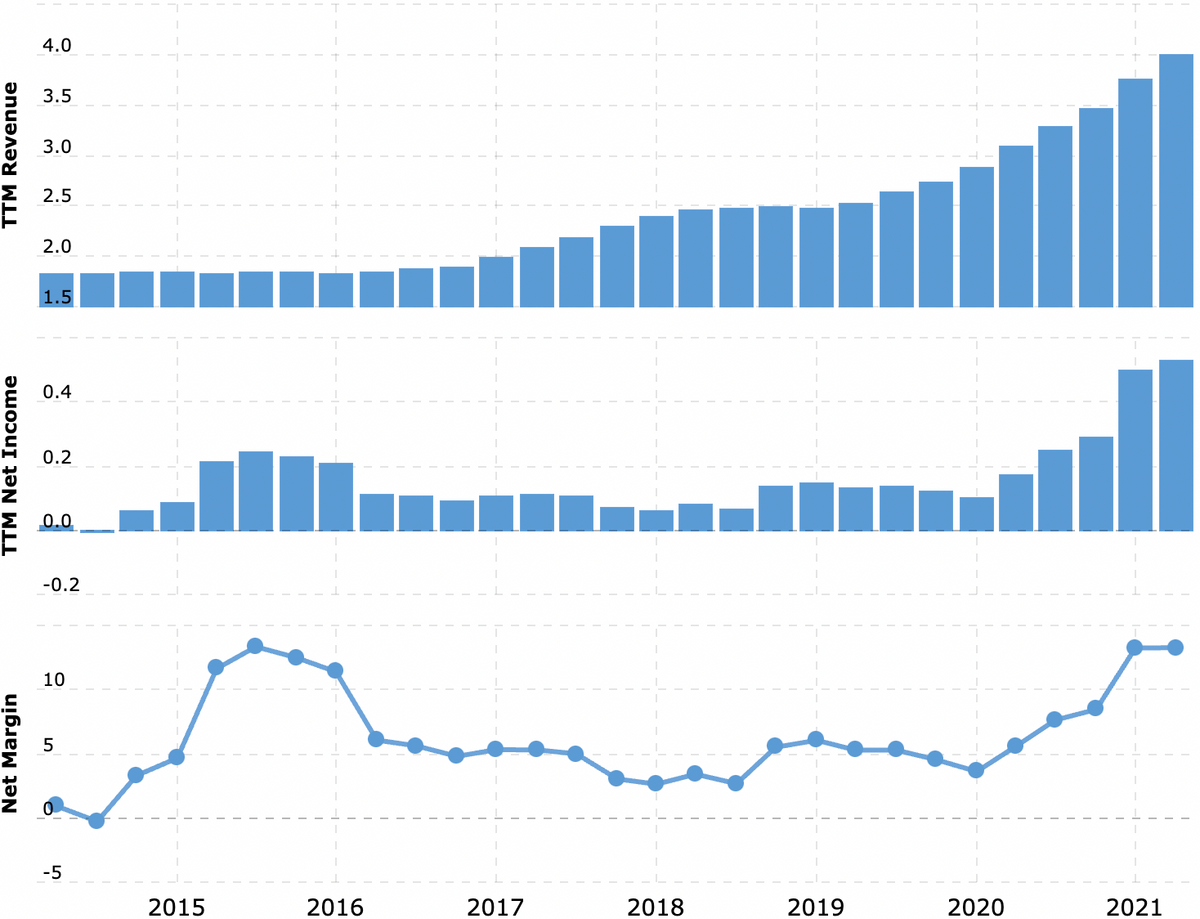

Компания производит решения в мед сфере. Заказчики — обычно, это лекарственные компании — отдают Catalent часть собственного производства и НИОКР. Еще компания предоставляет услуги в данной отрасли. В соответствии с отчету, выручка компании распределяется так.

Биология — сорок восемь процентов. Разработка и создание в сфере клеточной терапии, вирусной генной терапии, разработка фармацевтических форм. Маржа EBITDA сектора — 31,53 % от выручки сектора.

Софт-гель и оральные технологии — двадцать пять процентов. Разработка и создание фармацевтических средств в форме пилюль. Маржа EBITDA сектора — 23,41 % от выручки сектора.

Оральные и спец решения — семнадцать процентов. Анализа и создание фармацевтических средств, как в форме пилюль, так и в форме порошков. Маржа EBITDA сектора — 23,32 % от выручки сектора.

Услуги снабжения — десять процентов. Это логистические услуги, которые Catalent оказывает компаниям, которые занимались исследованиями в клинических условиях. Маржа EBITDA сектора — 27,62 % от выручки сектора.

Фактически в первых трех сегментах компания оказывает услуги производства лекарств — 48% выручки — и в сфере НИОКР — 44% выручки компании. Клиенты компании — это представители фармацевтической отрасли: AstraZeneca, Bristol-Myers Squibb, GlaxoSmithKline, Johnson & Johnson, Moderna, Pfizer и прочие.

Согласно презентации компании, географически выручка разделяется так:

- США — 60%.

- Страны ЕС — 32%.

- Другие, неназванные страны — 8%.

Аргументы в пользу компании

The Beginning Is the End Is the Beginning. За год выручка самого крупного сегмента компании — «Биология» — выросла на 151% благодаря участию Catalent в разнообразных программах, связанных с исследованиями коронавируса, разработкой и производством лекарств от него. Уже сейчас можно определить, что это весьма перспективное направление деятельности для Catalent.

Имеющиеся данные по действию вакцин и эпидемиологической ситуации позволяют сделать определенные прогнозы. Они такие: карантин не закончится никогда. Вакцины то действуют, то не действуют против коронавируса, то действуют, но не у всех, против новых штаммов они то ли действуют, то ли не действуют, то ли действуют, но кому как повезет. По новостям и аналитике виден консенсус только в одном: колоться надо всему населению и как можно чаще, а появление новых штаммов и болезней неизбежно.

С учетом, прямо скажем, неоднозначных результатов действия вакцин против новых штаммов, скорее всего, научные изыскания в этой сфере тоже будут происходить постоянно. После тяжелого кризиса конца 2020 — начала 2021 с его нехваткой вакцин, логистическими и производственными проблемами логично ожидать, что теперь траты на НИОКР и производство в сфере лекарств от опасных инфекций будут превентивными, а не ситуативными. Все это будет тянуться еще очень и очень долго. С небольшими спадами, но в целом градус жести будет держаться на уровне сильно выше эпохи до пандемии.

В случае Catalent это значит, что компания и ее акционеры могут ждать новых штаммов коронавируса. А также новых вирусов — и у каждого будет 20 штаммов и 30 волн. Для самого маржинального сегмента компании это будет большим плюсом.

Подлецу все к лицу. Согласно отчету, ни один клиент не дает компании больше 10% выручки и ни один вид товаров не дает больше 8% выручки. Это хорошо, потому что потеря одного крупного заказчика не сильно испортит отчетность компании.

Сегменты компании «Софт-гель и оральные технологии» и «Оральные и специализированные решения» несколько пострадали от падения спроса на обычные лекарства из-за пандемии. Но падение было несильным, и, что гораздо важнее, наличие этих сегментов будет страховать компанию в периоды «оттепели» и «пересменки». Гипотетически, когда человечество победит коронавирус, связанные с ним доходы Catalent упадут вместе с котировками — до появления новой болезни. Так что наличие сегментов, не связанных непосредственно с коронавирусом, — это тоже плюс для компании.

Ну а четвертый сегмент, связанный с обеспечением логистики медицинских лабораторий, будет расти бесконечно долго, пока действует современная патентная система. Фармацевтические компании вынуждены постоянно инвестировать в разработку новых лекарств, чтобы выпустить на рынок новое лекарство до того, как истечет срок действия патента на уже продающиеся лекарства. Ведь доходы от этого лекарства сильно упадут, потому что конкуренты смогут производить дешевые аналоги. Так что даже без коронавируса компания выглядит неплохим вариантом для вложений на долгий срок.

Могут купить. Весьма вероятен сценарий, при котором компанию купит какой-нибудь гигант фармацевтики с целью оптимизации своих логистических цепочек — да и просто ради диверсификации бизнеса. А может, это будет поставщик товаров и решений для медицинских разработок вроде Danaher — для последней это было бы логичным решением. Стоит Catalent относительно недорого: капитализация — 22,8 млрд долларов и P / E — 43, — так что вариант этот вполне себе реалистичный.

Что может помешать

Бухгалтерия. У компании 4,838 млрд долларов задолженностей, из которых 1,196 млрд нужно погасить в течение года. В принципе, денег в ее распоряжении немало: 896 млн на счетах и 1,012 млрд задолженностей, но скоро Catalent купит компанию Bettera за миллиард долларов — отчасти за счет своих денег, а отчасти за счет займов. В итоге груз задолженности для компании станет тяжелее. В общем-то, можно не сильно бояться банкротства компании: учитывая успешность этого бизнеса, такой вариант маловероятен, хотя и нельзя исключать его полностью. Но есть опасность, что инвесторы решат, что в период перед повышением ставок и подорожанием займов не стоит инвестировать в компании с большими долгами.

Цена. Целевой рынок компании, согласно ее же оценкам, составляет примерно 60 млрд долларов. Catalent занимает на этом рынке 6,66%. Но со своей капитализацией 22,8 млрд долларов она стоит как 38% рынка. Понятно, что рынок этот будет расти, но некоторые инвесторы могут задаться вопросом, отчего компания стоит так дорого, да еще и с такими долгами. Тем более что акции Catalent cейчас на исторических максимумах.

Зависимость от новостей. Периодически человечество будет одерживать «тактические победы» над пандемией, ситуация даже может немного улучшаться. Это будет влиять на новостной фон. Вот, например, в ЕС уже не видят необходимости в дополнительных уколах от вируса. Такие новости будут негативно влиять на акции Catalent — тем более что они выросли с момента начала пандемии на 119%.

А появление хороших новостей неизбежно, даже если причин для их появления не будет. Из описания чумы в Афинах во время Пелопоннесской войны Фукидидом напрашивается вывод, что когда эпидемиологическая ситуация выглядит для народных масс совсем мрачно и безнадежно, то эти массы начинают активно буянить. Поэтому истерия вокруг пандемии будет поддерживаться на оптимальном уровне, чтобы вроде как «порядок был», но и чтобы «резьбу не сорвало» и не начались мародерство и беспорядки с массовым смертоубийством, как было в античных Афинах.

Собственно, так оно и происходит сейчас: уровень мрачности более-менее сбалансирован, особенно если сравнивать с первой половиной 2020. Например, походы в места массового скопления людей и поездки сопряжены с большим количеством проблем, но не запрещены полностью — и для них вроде как даже не нужно получать специальное разрешение. Сейчас даже стало полегче, чем, скажем, в мае 2020.

В случае Catalent это значит, что акционерам компании нужно быть морально готовыми к тому, что периодически акции компании будут падать на фоне новостей о том, что «людей стало болеть меньше» или что «штамм омикрон отступает». На длинных дистанциях эффект от таких новостей будет незаметен, но возможны сезонные спады.

Что в итоге

Берем акции сейчас по 133,86 $. А дальше есть два варианта действий:

- дождаться 155 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

- держать акции 15 лет. Это наиболее предпочтительный вариант, поскольку на длинных дистанциях сильно повышается вероятность покупки компании и сильно нивелируется негативный эффект новостей.