Здравствуйте, дорогие друзья! Ранее я посвятил довольно обширный материал ETF фондам и вопросам, связанным с их выбором, формированием портфеля и принципом работы в целом. Сегодня же основное внимание уделю тому, как купить акции физическому лицу и получать дивиденды. О покупке акций физлицами я писал в одном из материалов, рекомендую с ним ознакомиться.

Предварительно хочу напомнить, что при формировании инвестиционного портфеля важна диверсификация. То есть в его состав включать нужно разные инструменты: наряду с обычными ETF и дивидендные, а также специальные фонды.

- Что такое ETF и как они используют дивиденды

- Как понять, перечисляет ли фонд дивиденды?

- Работаем с сайтами управляющих компаний

- Работа с etfdb.com

- Работа с justetf.com

- Рекомендации по выбору Exchange Traded Fund

- Реинвестирование

- Выплаты дивидендов

- Метрики, которые нужно учитывать при выборе

- Пример отбора бумаг для инвестирования

- Примеры дивидендных активов

- Максимально надежные, высокие дивиденды

- Высокие дивиденды

- Недвижимость (REIT)

- 10 акций с высокими дивидендами и стабильным бизнесом

- Правила инвестора

- Резюме

Что такое ETF и как они используют дивиденды

Для начала напомню, что из себя представляют ETF. Аббревиатура расшифровывается как Exchange Traded Fund, то есть фонд, торгуемый на бирже. Ближайший аналог – наши ПИФы, хотя в деталях и есть отличия в принципе работы.

Фонд вкладывается в бумаги множества компаний и в другие активы. Затем следует выпуск собственных акций. Каждый их покупатель автоматически становится владельцем целого портфеля бумаг. За счет этого экономится масса времени, да и комиссионные сборы существенно уменьшаются. Что касается дивидендов, то их любой ETF может использовать 2 способами:

- Реинвестировать их, докупая акции и за счет этого увеличивая стоимость своих бумаг;

- Периодически выплачивать средства держателям акций фонда. Частота выплат колеблется от 1 раза в год до ежемесячного распределения дивидендов. Раз в месяц доход выплачивают редко, чаще это происходит с частотой от 1 раза в квартал до года.

Решение о дивидендной политике зависит от линии выплат конкретного ETF, а также от законодательства государства, в котором он работает. Для лучшего понимания вопроса рекомендую прочесть мой ликбез про дивидендные акции.

Дивиденды я рассматриваю еще и как своего рода маркер, оценивая стабильность (это касается и отдельных компаний и ETF фондов). Если в планах руководства стабильное увеличение выплат, это – сигнал, говорящий об уверенности менеджмента в будущем. Для инвестора такие варианты привлекательнее всего.

Как понять, перечисляет ли фонд дивиденды?

Всю информацию по этому вопросу получить можно:

- На сайте управляющей компании;

- На сайте etfdb.com – тут есть все необходимое по американскому рынку;

- На justetf.com – для рынка Европы.

Разберем примеры.

Работаем с сайтами управляющих компаний

Этот вариант рекомендую использовать для российских компаний: их нет на etfdb.com и justetf.com, так что изучение сайта УК – единственный возможный вариант.

Чтобы узнать, как обстоят дела с дивидендами, достаточно иметь название фонда или тикер. Вводите его в любом поисковике и в результатах находите сайт управляющей компании. В нем будет информация по тому, делаются ли выплаты и как часто.

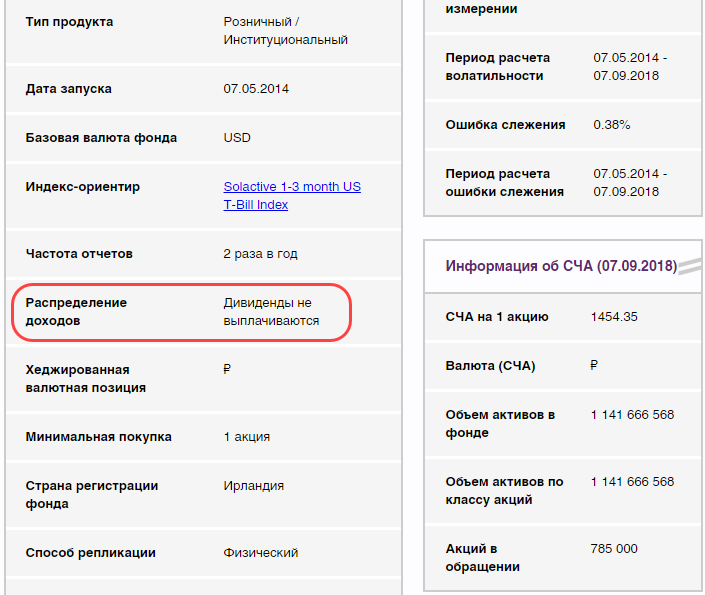

Например, у инвестфонда ФинЭкс UCITS дивиденды не выплачиваются, информацию об этом можно узнать на сайте finexetf.ru в соответствующей секции. Нужный нюанс на рисунке выше я выделил – весь доход направляется на реинвестирование.

А вот RTS Equity UCITS выплачивает дивиденды на ежегодной основе. В описании указано Distribution Frequency – Annually. Таким же образом этот вопрос проясняйте и для остальных интересующих вас продуктов.

Работа с etfdb.com

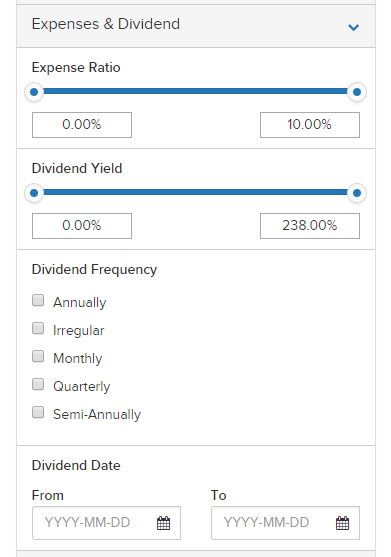

На этом сайте очень удобный скринер для того, чтобы узнать, какие дивиденды по акциям платит тот или иной фонд. Нас интересует раздел в скринере под названием Expenses & Dividend.

Здесь можно задать такие критерии поиска как:

- Dividend Yield – величина доходности;

- Как часто производятся выплаты держателям акций фонда. Этот пункт в скринере доступен зарегистрировавшимся пользователям. Есть возможность 2 недели после регистрации работать с сервисом бесплатно, а потом можно завести новый аккаунт, чтобы не оплачивать стоимость подписки;

- Даты начала и конца периода выплат дивидендов.

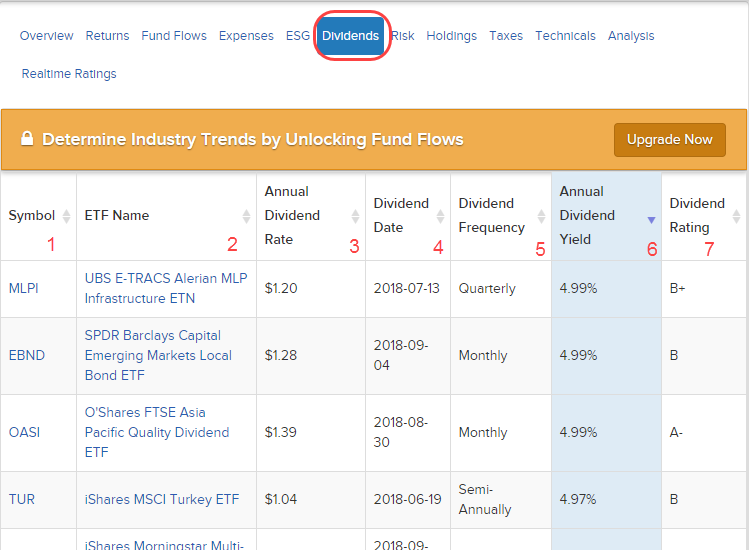

Для примера зададим величину дивидендов в диапазоне 2-5%. Теперь в результатах поиска переключимся на вкладку Dividends и отсортируем найденные фонды по величине выплаты.

Здесь видим:

- 1 – Symbol, тикер фонда;

- 2 – ETF Name, название фонда;

- 3 – Annual Dividend Rate, сколько в год платят по одной акции;

- 4 – Dividend Date, когда происходит распределение средств среди держателей акций;

- 5 – Dividend Frequency, частота выплат;

- 6 – Annual Dividend Yield, величина дивидендов, выплаченных в год;

- 7 – Dividend Rating, рейтинг фонда, оценка присваивается самим etfdb.com.

Перейдя по любой ссылке из таблицы, получим подробную статистику по ETF. Есть там данные и по дивидендной политике. Например, для SPDR Barclays Capital Emerging Markets Local Bondдостаточно перейти во вкладку Dividend, чтобы получить ту же информацию, что и в таблице ранее.

Сервис etfdb.com

Работа с justetf.com

Здесь можно понять, какие акции приносят дивиденды, но исключительно для европейского рынка. Структура сайта немного напоминает etfdb.com, скринер также располагается в левой части экрана, а основную площадь занимают результаты поиска. Немного неудобно то, что часть информации доступна только пользователям, оплатившим подписку, триальной версии, как на etfdb.com, здесь нет.

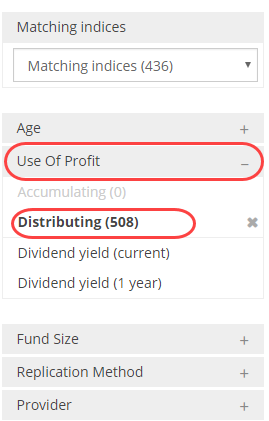

В скринере нас интересует пункт Use Of Profit, здесь есть 2 варианта:

- Accumulation – сюда относятся фонды, реинвестирующие полученную прибыль;

- Distribution – ETF распределяют прибыль, нам нужен именно этот пункт.

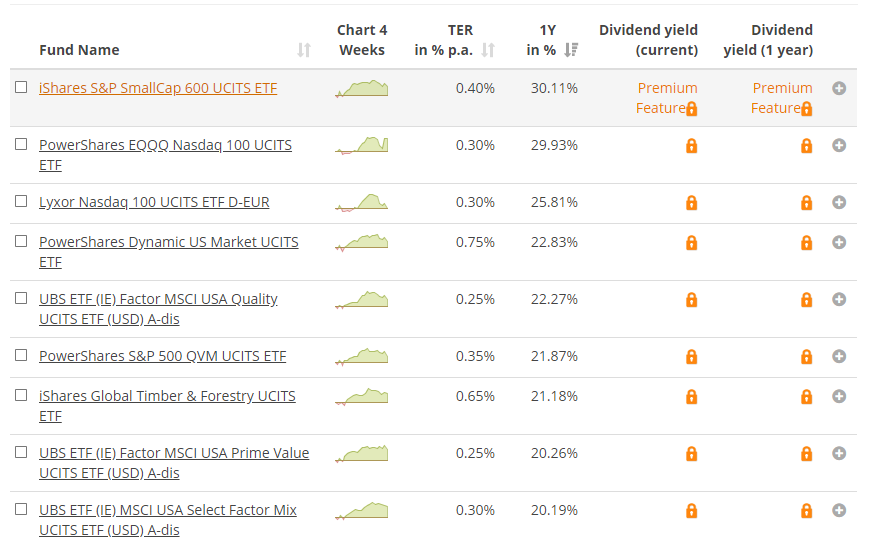

Результаты выводятся в табличной форме. На рисунке ниже показаны:

- Fund Name – имя фонда;

- Chart 4 Week – график изменения стоимости акций за последние 4 недели;

- TER in % p.a. – TER расшифровывается как Total Expense Ratio, показывает общий уровень затрат на управление фондом и прочие издержки, связанные с его работой. Рассчитывается как отношение общей стоимости ETF к его активам;

- 1Y in % – как изменилась стоимость бумаг за год в процентах;

- Dividend Yield (Current) – информация по текущей дивидендной доходности. Рассчитывается как отношение выплаты в деньгах на акцию к стоимости бумаги, отображается в процентах;

- Dividend Yield (Year) – доходность за год.

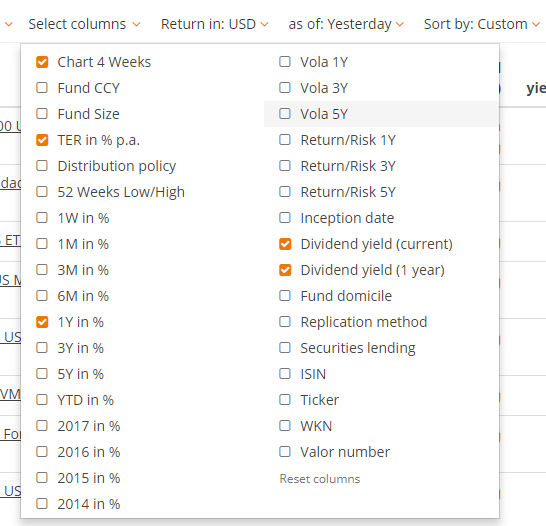

В настройках результатов поиска можно добавить и другие столбцы:

К сожалению, в таблице информация по дивидендам не отображается. Чтобы ее получить, нужно зарегистрироваться и оплатить доступ, но можно поработать с информацией о самом фонде. Для этого переходим по ссылке в таблице и изучаем статистику. В ней есть и доходность дивидендов, и частота выплат:

- В разделе Overview нас интересует пункт Risk and fees. Здесь указывается частота выплат. В нашем примере для PowerShares EQQQ Nasdaq 100 UCITS прибыль среди держателей бумаг распределяется ежеквартально:

- Для более подробной информации переходим во вкладку Dividends, для удобства валюту переключу на USD. Здесь показан текущий доход в долларах на 1 акцию фонда и выплата в прошлые годы. Несмотря на то, что выплаты происходят 4 раза в год, информация показана сразу за 12 месяцев;

- Dividend yield contribution – не особо полезная информация, здесь показан вклад каждого актива в итоговый результат. Не забывайте, что ETF построен на целом портфеле акций или других инструментов (их может быть больше 100). Подробнее о том, что такое ETF фонды, читайте в отдельной статье;

- Здесь же показаны выплаты по месяцам. Видно, что в квартал доход по акции составляет от 20 до 30 американских центов.

Неудобно то, что с показателем Dividend yield in % можно ознакомиться только после оплаты доступа к сервису. Вы, конечно, можете самостоятельно рассчитать его как отношение выплаты за год к стоимости акции, но если портфель только формируется, то для нескольких десятков Exchange Traded Funds такой расчет выполнять обременительно.

В остальном сервис justetf.com неплох и, если вы хотите включить в портфель европейские ETF, рекомендую его к использованию.

Сервис justetf.com

Рекомендации по выбору Exchange Traded Fund

Перед детальным анализом ETF вы должны определиться, нужен вам вариант с реинвестированием доходов или вы хотите постоянно получать деньги от фонда. У обоих вариантов есть преимущества.

Реинвестирование

- Не нужно думать, как использовать полученные средства;

- Выполняется автоматически;

- Не нужно заниматься уплатой налогов. Об этом подумаете только в момент продажи акций ETF.

Выплаты дивидендов

- Вы постоянно получаете результат от инвестиций;

- Придется заботиться об уплате налогов.

В принципе, получить тот же эффект, что и при выплате дивидендов можно, если периодически продавать часть бумаг инвестфонда. Но это сложнее психологически, да и неудобно. Не каждый долгосрочный инвестор захочет этим заниматься.

Метрики, которые нужно учитывать при выборе

Покупка акций физическими лицами для получения дивидендов уже не считается экзотическим способом организации пассивного дохода. В этом разделе на конкретном примере я покажу, как именно инвестор должен рассуждать при составлении портфеля и подборе ETF для вложений. Упор будем делать на безопасность и пассивность инвестиций. Критерии выбора выглядят так:

- Пассивная стратегия управления;

- Минимальные затраты. Чем больше фонд, тем меньше у него комиссия за управление. УК может себе это позволить, компенсируя снижения сборов большим количеством инвесторов;

- Отсутствие проблем с ликвидностью. В этом вопросе будем ориентироваться по спреду: чем он ниже, тем выше этот показатель. Здесь можно провести аналогию с рынком Форекс, вспомните, на высоколиквидных парах разница между ценами Бид и Аск составляет всего 1-2 пункта, тогда как на непопулярных инструментах доходит до 10-20 и больше. В случае с ETF логика действует та же;

- Невысокая оборачиваемость портфеля. Не путайте объем торгов бумаг и активность фонда по совершению сделок. Нам, как инвесторам, невыгодно, чтобы ETF постоянно торговал, поэтому при поиске рекомендую задать оборачиваемость до 30%. При такой схеме фонд будет работать в вашу пользу;

- Максимально точное соответствие индексу, который копирует фонд;

- Опасайтесь крена в сторону одного из активов. Важна диверсификация.

Это основные показатели. Кроме них желательно учитывать:

- DPR – он же коэффициент выплат. Рассчитывается как отношение дивидендов на акцию к прибыли по ней. Вариантов может быть много, например, молодая компания большую часть доходов направляет на развитие, в итоге DPR намного меньше 1, а вот стабильный бизнес с многолетней историей может повышать DPR, когда на дивы направляется большая часть прибыли;

- Совокупный доход – сколько удается получить в год за счет роста стоимости бумаг фонда и дивидендов;

- Прибыль на акцию (EPS) – рассчитывается как чистый доход, разделенный на количество бумаг компании;

- PE Ratio – рассчитывается как отношение цены бумаги к прибыли, полученной за год. По нему можно судить о недооцененности компании. Если коэффициент PE Ratio небольшой, то бумага считается особо перспективной. Показатель есть в скринере на etfdb.com.

Перечисленные выше 4 параметра есть на dividend.com. Структура его напоминает тот же etfdb.com, в левой части находится окно скринера, в таблице – вся нужная информация по дивидендам фондов.

Сайт dividend.com

Пример отбора бумаг для инвестирования

В примере разберем, какие акции стоит купить, чтобы получать дивиденды с учетом перечисленных в предыдущем разделе требований. Сперва пользуемся скринером на etfdb.com и в соответствии со следующими критериями отбираем нужные бумаги. В скринере:

- Отбираем только ETF с пассивной стратегией управления;

- Исключаем из поиска хеджирующие, а также инверсные и фонды с кредитным плечом. Для пассивного инвестирования они не подходят;

- Можно задать ограничение по провайдеру, оставив только фонды от топовых эмитентов;

- В структуре выбираем только ETF;

- Expenses Ratio – нас устроит комиссия в диапазоне 0,1-1%;

- Dividend Yield – при составлении портфеля рекомендую не рассматривать бумаги с дивидендами выше 10%. Я использую такую классификацию: рискованные – 8-10% в год, недвижимость – 4-7%, надежные – до 5%. В скринере зададим диапазон 0,01-7%. Частота выплат нас не волнует, этот пункт пропускаем;

- Assets – подойдут фонды с объемом активов свыше $1 млрд.;

- Средний объем торгов должен превышать 1 млн. бумаг в день. Задаем соответствующее ограничение Average Daily Volume.

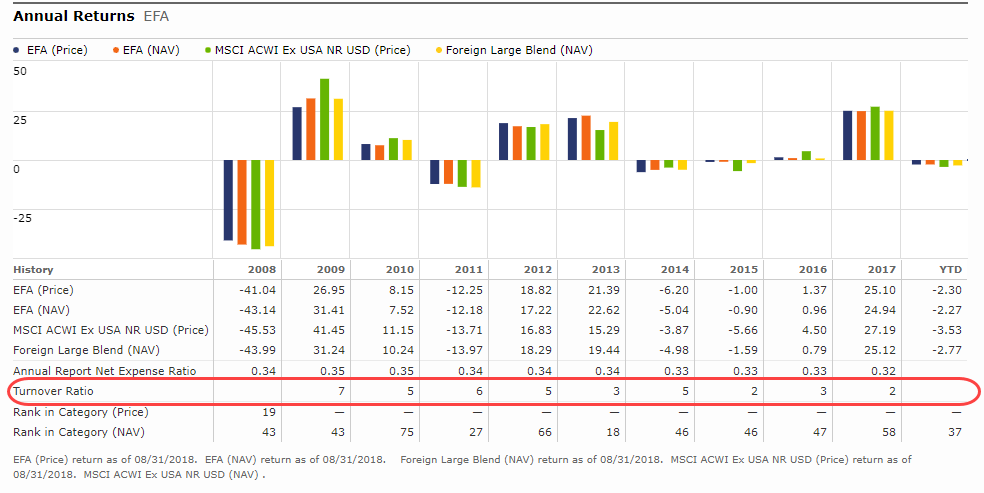

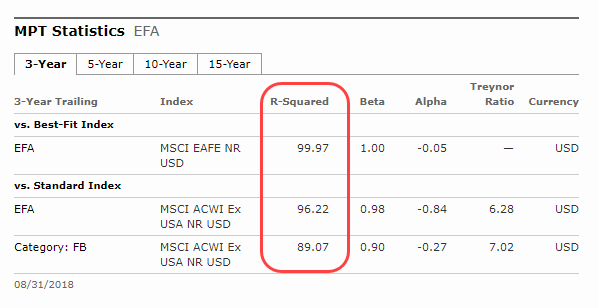

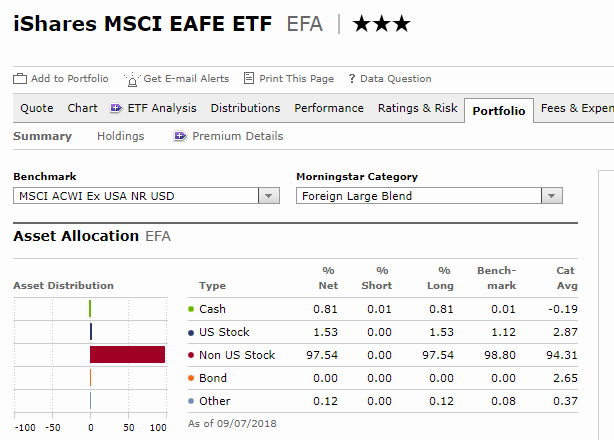

Прочие пункты в скринере трогать не будем. В результате получаем чуть меньше 100 ETF, соответствующих нашим требованиям. Мы выполнили первичный отбор бумаг. Теперь нужно поработать с morningstar.com и выяснить оставшиеся детали. Для примера возьмем iShares MSCI EAFE ETF:

- Оборачиваемость невысокая. Ни в один год этот показатель не превысил даже 10%, для наших целей фонд подходит;

- Бенчмарку ETF соответствует, показатель R-squared превышает 80%, по этому критерию фонд также соответствует требованиям;

- Теперь нужно изучить состав фонда. На morningstar.com переходим в раздел Portfolio и наблюдаем следующую картину – основной упор делается не на американский фондовый рынок.

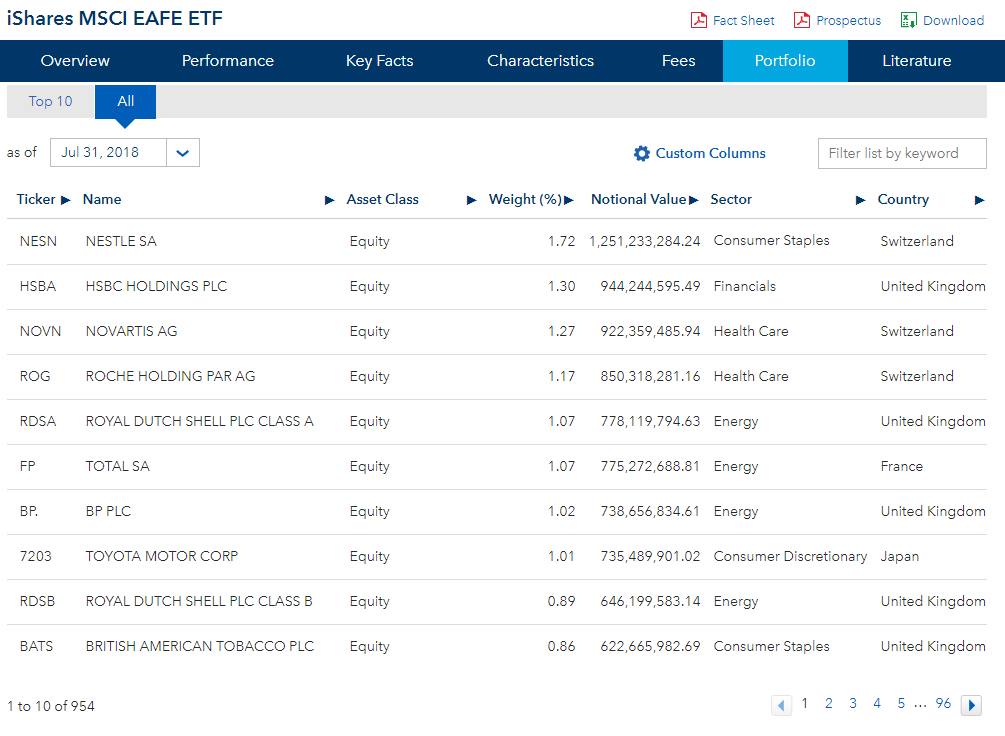

Для получения более подробной картины о том, что входит в состав портфеля в этом случае перейдем на сайт эмитента и изучим раздел Portfolio.

Видим, что в состав фонда входит 954 акции. При этом максимальная доля одной компании равна всего 1,72%. Значит, перекоса нет, и фонд подходит для инвестирования.

По той же схеме рекомендую работать и вам. С помощью etfdb.com подбираете пул из нескольких фондов и потом на morningstar.com уточняете недостающую информацию. Полезной будет также моя статья, как сформировать инвестиционный портфель.

Примеры дивидендных активов

Ниже коротко пройдусь по неплохим, на мой взгляд, фондам.

Максимально надежные, высокие дивиденды

- Индексный ProShares S&P 500 Dividend Aristocrats (NOBL). Сфокусирован на компаниях, входящих в S&P 500 и показавших рост дивидендов за последние четверть века. Годовая доходность 2,06%, средства выплачиваются ежеквартально, комиссия 0,35%;

- Vanguard Dividend Appreciation (VIG). В него входят, компании, которые увеличивают дивиденды в долларовом выражении на протяжении как минимум 10 лет. При этом в процентном соотношении выплаты могут быть небольшими. Комиссия всего 0,08%, дивиденды составляют 2,15%, выплачиваются ежеквартально;

- FlexShares Quality Dividend Defensive Index Fund (QDEF). Работа ведется с компаниями из индекса Northern Trust 1250. Подбор выполняется по уровню дивидендов и коэффициенту Бета. Комиссия 0,37%, выплаты равны 2,56%, распределяются средства ежеквартально;

- SPDR S&P Dividend ETF (SDY). Следует за индексом S&P 500, упор сделан на компании, выплачивающие максимальные дивиденды. Комиссия – 0,35%, платят 2,36% в год, средства распределяются каждый квартал;

- Vanguard High Dividend Yield (VYM). Привязан к компаниям из FTSE High Dividend Yield Index, предпочтение отдается тем, кто выплачивает крупные дивиденды. Состав ETF регулярно пересматривается. Комиссия 0,08%, выплачивают 2,84% в год на ежеквартальной основе;

- iShares Select Dividend (DVY). В роли бенчмарка выступает Dow Jones U.S. Select Dividend IndexSM. Как и предыдущие ETF этот концентрирует внимание на компаниях с более чем 5-летней историей выплат дивидендов. Комиссия 0,39%, доходность 3,07% в год, средства распределяются каждый квартал;

- WisdomTree US Total Dividend (DTD). Следует за WisdomTree U.S. Dividend Index, в него входят компании, чьи акции размещены на NYSE, NASDAQ и которые выплачивают крупные дивиденды. Годовая доходность 2,46%, выплаты производятся ежемесячно, комиссия 0,28%;

- iShares High Dividend Equity Fund (HDV). Копирует Morningstar Dividend Yield Focus Index. В состав портфеля входит 75 бумаг американских компаний со стабильно высокими выплатами. Комиссия 0,08%, дивиденды 3,45%, а распределяют их 1 раз в квартал;

- SPDR Dow Jones Industrial Average (DIA). Основан на Dow Jones Industrial Average. Его можно рассматривать как основу портфеля, отлично себя показал даже во время кризиса 2008 г. и технологического пузыря 2000 г. Комиссия 0,17%, дивиденды 1,95% в год, средства распределяются ежемесячно.

Высокие дивиденды

- iShares US Preferred Stock (PFF). Копирует S&P U.S. Preferred Stock IndexTM, в портфель включены бумаги компаний, котирующихся на NYSE и NASDAQ. В приоритете те, кто больше всех платит держателям акций. Комиссия 0,46%, дивиденды 5,46% годовых, распределяются ежемесячно;

- Global X SuperDividend US (DIV). Повторяет состав INDXX SuperDividend U.S. Low Volatility, средства распределены поровну среди 50 компаний, входящих в этот индекс. Комиссия 0,45%, дивиденды 6,07%, платят их каждый месяц;

- Invesco KBW High Dividend Yield Financial (KBWD). Следует за индексом KBW Nasdaq Financial Sector Dividend Yield Index, в него входят компании, работающие в финансовом секторе США. Комиссия 2,40%, выплачивают 8,57% в год на ежемесячной основе;

- Global X SuperDividend (SDIV). Инвестиции выполняются в 100 самых привлекательных с точки зрения дивидендов активов по всему миру. Копируется индекс Solactive Global SuperDividend Index. Комиссия 0,58%, годовые выплаты 7,52%, распределяются они ежемесячно;

- Global X SuperDividend Alternatives (NASD:ALTY). Инвестиции распределены по нескольким направлениям, включая недвижимость, товарищества с ограниченной ответственностью, инфраструктурные проекты. Цель – обеспечить стабильную прибыль. Комиссия 2,84%, дивидендная доходность 7,57%, выплачиваются деньги каждый месяц.

Недвижимость (REIT)

- Vanguard REIT (VNQ). Копирует MSCI US Investable Market Real Estate 25/50 Index, деньги вкладываются в компании, покупающие дома, отели и прочую недвижимость. Комиссия 0,12%, выплаты 4,29% в год, распределяются деньги каждый квартал;

- iShares US Real Estate (IYR). Инвестиции выполнены в бумаги компаний, входящих в Dow Jones U.S. Real Estate Index. Работа ведется с инвестиционными трастами недвижимости. Комиссия 0,43%, выплаты составляют 3,59%, а распределяются деньги каждые 3 месяца;

- Vanguard Global ex-US Real Estate (VNQI). Следует за индексом S&P Global ex-U.S. Property Index, то есть инвестиции выполнены в бумаги компаний из более чем 30 стран мира. Отличается высоким потенциалом роста инвестиций. Комиссия 0,14%, дивиденды 5,11%, деньги держатели бумаг получают ежеквартально;

- iShares International Dev Rel Est (IFGL). Идет привязка к FTSE EPRA/NAREIT Developed Real Estate ex-U.S. Index. Внимание сконцентрировано на секторе недвижимости США, Канады и Азии. Комиссия 0,48%, выплачивают 5,52% годовых, средства распределяются поквартально;

- iShares Europe Developed Real Estate (IFEU). Инвестиции в бумаги компаний, работающих в секторе недвижимости на европейском рынке. Копирует FTSE EPRA/NAREIT Developed Europe Index. Сборы небольшие – всего 0,48%, годовая дивидендная доходность 4,26%, выплачивается ежеквартально;

- Global X SuperDividend REIT (SRET). Деньги вложены в 30 инвестиционных трастов недвижимости по всему миру с максимальными дивидендами. Копируется индекс Solactive Global SuperDividend REIT Index. Сборы составляют 0,55%, в год платят 8,35% на ежемесячной основе;

- iShares Mortgage Real Estate (REM). Деньги вкладываются в компании, работающие на ипотечном рынке США, фонд следует FTSE NAREIT All Mortgage Capped Index. Комиссия 0,48%, в год дивидендная доходность 9,79% с поквартальной выплатой.

10 акций с высокими дивидендами и стабильным бизнесом

В этом разделе перечислю неплохие на мой взгляд акции с дивидендами 2018 года.

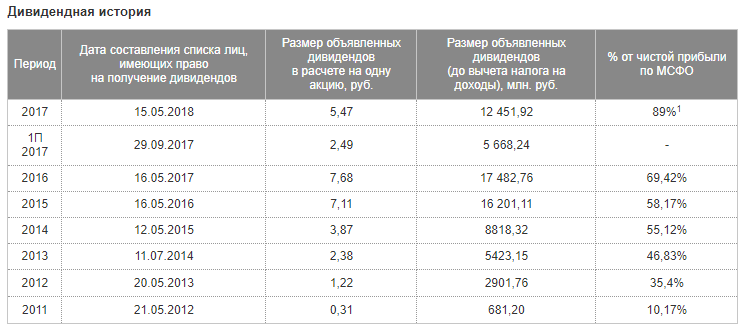

- ММВБ – бумаги Московской биржи выглядят неплохо. Это состоявшийся и надежный бизнес. Несмотря на сложную ситуацию последних лет стабильно наблюдается прирост клиентов. Дивиденды растут, в 2017 г. на них пошло 89% от чистой прибыли;

- Норильский Никель – еще одна компания со стабильным бизнесом. На редкоземельные металлы спрос всегда высок. Аналитики предрекают серьезный рост выплат в следующий год;

- Газпром – в список включен благодаря надежности. Потребность в энергоносителях никуда не пропадает, так что проблем с выплатами у компании не будет. Но и рекордного роста дивидендов не ожидается;

- Мобильные телесистемы. Дивидендная политика была пересмотрена, и гарантирована выплата как минимум 20 рублей по акции. Надежность бизнеса также сомнений не вызывает;

- Oracle Corporation – в софтверном секторе игрок известный. Дивиденды небольшие (1,55% в год), зато по надежности конкурентов у компании мало;

- Philip Morris International – еще одна американская компания, крупнейший производитель табачных изделий в мире. Спрос на продукцию стабильно высок, дивидендная доходность составляет 5,89% в год;

- Synchrony Financial – представитель финансового рынка США, входит в индекс S&P 500. В год выплаты достигают 2,59%;

- Royal Dutch Shell – гость из Европы в моем списке. Это нефтегазовая компания. Капитализация составляет $269 млрд., годовая доходность при этом 5,88%;

- Anheuser-Busch InBev – бельгийская пивоваренная корпорация с капитализацией в $149,58 млрд. Здесь дивидендная доходность за год составляет до 5,44%;

- GlaxoSmithKline – фармацевтическая компания из Великобритании. В год доходность составляет 5,13%, а за счет капитализации в $96,11 млрд. считается одной из самых крупных в мире.

Это лишь примерный список неплохих для инвестирования компаний. Если вы задались вопросом, какие акции приносят дивиденды и как на этом можно поправить свое материальное положение, рекомендую поработать со скринерами самостоятельно. Используйте скринеры на tradingview.com, investing.com, finviz.com. С представителями русского сегмента удобно работать через dohod.ru.

Правила инвестора

Я рекомендую:

- Искать возможность для покупки по минимальной цене;

- Наращивать доли в купленных активах;

- Не допускать перекос в пользу одного актива, даже если он выглядит привлекательно. Диверсификация – залог успеха;

- Не рисковать, наш выбор – только надежные компании со стабильным, состоявшимся бизнесом;

- Иногда акции продаются с дисконтом, в такие моменты покупайте их. Подобные услуги предлагает БКС брокер;

- В приоритете должны быть компании с растущими дивидендами. Это косвенно подтверждает уверенность менеджмента в будущем бизнеса;

- Диверсификация должна быть не только между отдельными компаниями, но и по разным отраслям, странам.

Резюме

Примеры инвестирования в активы ETF я приводил ранее, по ссылке можете освежить память по этой теме. Сегодня же упор сделан на методике анализа предложений, том, как нужно выбирать подходящие для вложения варианты. По собственному опыту знаю – когда первый раз пытаешься сформировать портфель, то глаза разбегаются из-за обилия вариантов. Каждый раз кажется, что нужно чуть-чуть изменить состав.

Думаю, мои советы помогут вам избежать мук выбора и сразу начать действовать четко и осознанно, без лишних метаний. На самом деле ничего сложного в анализе нет, просто придерживайтесь правил, отбирайте только те варианты, которые соответствуют критериям. Конечно, за год инвестиции не вырастут в 100 раз, но наша цель заключается в другом – за счет такого подхода вы достигнете стабильности, а это главное.

В комментариях обязательно поделитесь своими замечаниями, задавайте вопросы, если что-то осталось непонятным. И не забывайте подписываться на обновления моего блога, подписка гарантирует, что вы не пропустите выход нового материала.

Я на этом прощаюсь с вами. Надеюсь, что инвестирование сделает вашу жизнь лучше, и вы сможете добиться финансовой независимости.

Оригинал статьи :