Оригинал взят у в

Меня часто спрашивают и упрекают в том, что я игнорирую на рынке человеческий фактор. Якобы это люди двигают ценами на бирже, и извечная борьба быков и медведей как раз и есть причина движения рынков. На недоразвитых слаболиквидных тонких рынках это еще может и имеет место быть, но вот на эффективных площадках о таких постулатах можно смело забыть. Евродоллар, к примеру, – это очень зрелый и устоявшийся рынок: такие я сравниваю с поездом, который следует своему заданому маршруту, а люди в нем – они вторичны. Их действия не оказывают на этот поезд никакого влияния. Грубо говоря, все они пытаются зацепиться за движение цены, кого-то рынок сбрасывает, а кому-то дает прокатиться на себе. Как я уже неоднократно повторял, никаким крупным участникам даже не нужно специально заставлять кого-то становиться в позициях в одну или в другую сторону – все произойдет само собой.

запостил "видео на выходные", в котором Герчик зачитывает истории краха его учеников-лудоманов на бирже. Абсолютно ничего удивительного в этом нет, и другого результата у его учеников быть и не может. Методы Герчика, Майтрейда, Резвякова и прочего околорыночного сброда – они априори малоэффективны. Зарабатывать по ним для многих просто невозможно, а для тех, у кого это получается – крайне трудно. Профит-фактор последних едва будет превышать 1.5 – 1.75, что приближено к случайности результатов. Именно поэтому на "курсах" подобных товарищей всегда очень много времени уделяется психологии, конспирологии и т.д. и т.п. Когда не обладаешь РЕАЛЬНЫМИ знаниями, то единственный вариант описать изучаемый процесс – это выдумывать истории. Кто о психологии, кто о "кукле", кто о поддержках-сопротивлениях и т.д. и т.п. Раньше люди верили в богов, в великанов и драконов, сейчас – в теории заговоров и прочее: мистика всегда появляется там, где нет глубокого научного понимания процессов.

Стоит понять одну простую вещь – любому явлению всегда есть научное объяснение. Если кто-то пытается убедить Вас в обратном – значит он не разбирается в вопросе. Точка. А дальше развитие исследователя или прекращается, и он навсегда застряет в своем тривиальном взгляде на изучаемый объект, или эволюционирует в научный подход в своей деятельности. Тысячи лет люди описывали Мир с позиций Эвклидовой геометрии, пока в середине 20 века Бенуа Мандельброт не разгадал загадку фракталов. Тысячи адептов теханализа верят в теорию сильной руки, пока не посмотрят на результаты матетматических алгоритмов advanced участников. Последние способны игнорировать не только поведенческие факторы участников торгов, но даже и сам график цены, который для абсолютного большинства биржевых торговцев является единственным источником информации.

Стоит понять одну простую вещь – любому явлению всегда есть научное объяснение. Если кто-то пытается убедить Вас в обратном – значит он не разбирается в вопросе. Точка. А дальше развитие исследователя или прекращается, и он навсегда застряет в своем тривиальном взгляде на изучаемый объект, или эволюционирует в научный подход в своей деятельности. Тысячи лет люди описывали Мир с позиций Эвклидовой геометрии, пока в середине 20 века Бенуа Мандельброт не разгадал загадку фракталов. Тысячи адептов теханализа верят в теорию сильной руки, пока не посмотрят на результаты матетматических алгоритмов advanced участников. Последние способны игнорировать не только поведенческие факторы участников торгов, но даже и сам график цены, который для абсолютного большинства биржевых торговцев является единственным источником информации.

Знаете почему методы, вроде PA, VSA или паттернов, столь популярны среди "трейдеров"? Да потому что они (методы) не имеют четкой структурной логики – их всегда можно трактовать субъективно. В умах адептов всегда можно подменить "системный вход" на "ошибочный", списать все на психологию, неопытность и т.п., прослыть "гуру", поучая молодняк примитивным вещам, рисовать каналы с умным видом каждый раз по разному и т.д. и т.п. Именно от этого на смартлабах народ постоянно спорит о вопросах вроде "а в какую сторону сейчас тренд?", "это уже разворот или только коррекция?" и так далее. А теперь представьте, что Вы отбросили все лишнее, и создали модель, в которой загорается красная лампочка – и теперь Вы только продаете, а потом загорается зеленая, и Вы только покупаете. Сразу же отпадает любая потребность в обучении, подменить системный вход на не системный становится невозможно, а говорить о психологии вообще больше нет смысла. Очевидно, что ни у Герчика, ни у Майтрейда никакой подобной математически выверенной модели нет и близко.

При этом создается парадоксальная ситуация, когда ВСЕ в рунете отгараживаются от пресловутой толпы, и в тоже самое время используют одни и те же методы. Самое интересное случается, когда в ветку обсуждений к подобным "гуру" заходит бородатый программист, и… предлагает формализировать их подход. Вот тут-то и становится очевидным, что никакой на самом деле "системы" у наших "экспертов" нет, они начинают отнекиваться, что их метод не формализуем, что они лучше по интуиции будут торговать, или списывают все на нежелание делиться секретами. Сразу заверю Вас – никаких секретов там нет, все их методы очень заурядны. Лучше сразу отбросить весь этот примитивный бред, и заняться реальной исследовательской работой.

А что касается человеческого поведения, и попыток копать в этом направлении, пытаясь учитывать огромное множество факторов, надеюсь самое первое видео вверху этой статьи убедит Вас, что это вовсе не обязательно. В который раз повторюсь, если мы имеем дело со сложной (хаотичной) системой взаимодействий, то нужно использовать соответствующие методы вероятностных функций, сужая многомерный вектор исследований к единым базовым свойствам системы. Самая главная ошибка тех, у кого ничего не получается на бирже, состоит в том, что они концентрируют свои усилия не на решении этой задачи (не на поиске самой альфы), а занимаются вторичными вопросами – психологии, дисциплины, борьбе с ветряными мельницами и прочим. Что толку с того, что, потеряв на рынке квартиру, теперь ты поклялся всегда ставить стопы, – если ты просто угадываешь покупать сейчас или продавать. Перестань угадывать, и займись делом, и тогда не придется писать жалобные письма Герчику, который такой же лудоман, как и ты, еще и зарабатывает на тебе)

Лучше потратить деньги, время и усилия на изучение реально стоящих вещей – количественных методов анализа. В предыдущей статье я давал ссылку на новую книгу Талеба – стоящее чтиво. Также можно поискать информацию по Financial modeling, Financial engeneering, Financial econometrics и прочему. Поверьте, после этого все бредни Майтрейда или Герчика будут казаться попытками древних аборигенов убедить Вас в том, что Солнце – это бог, и необходимо стараться не гневить его, иначе он ниспошлет на Землю злого дракона, а из-под воды вылезет великан, и необходимо иметь стойкость духа чтобы не сойти с ума от их гнева. В общем, отбросьте все лишнее, и займитесь математикой – найдите код. Попытайтесь с научной точки зрения объяснить, почему при вращении шнекового вала ручной мясорубки в обратную сторону в отражении зеркала, мясо не выталкивается вверх, а все равно проходит через решетку. Показывает ли зеркало реальную картину Мира, или проецирует что-то другое? Отражает ли график молекулярную структуру своей сути, или только поверхностную? Какими методами можно описать весь процесс? Каким образом его прогнозировать? Все эти вопросы требуют не философствования, а скурпулезного исседования.

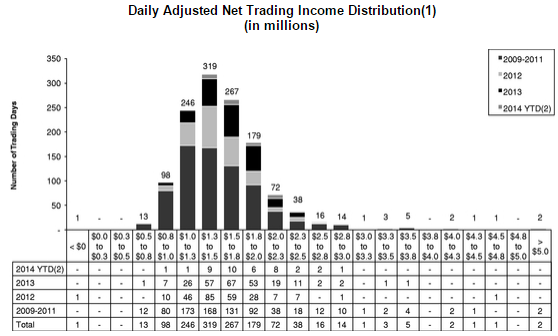

В качестве примера приведу результаты деятельности одного из алгоритмических фондов – компании , одного из высокочастотных маркет-мейкеров на множестве самых ликвидных рынков Мира. В 2014 году компания еще один год без единого убыточного дня, а за последние 6 лет, фирма имела всего один убыточный день. Вот EDGAR Комиссии по ценным бумагам США (SEC) находится проспект андеррайтера для подготовки компании к IPO. Алгоритмы Virtu генерят более 51% прибыльных сделок, где доля убыточных составляет не более 24%, а остальные в районе нуля. При этом чистая прибыль компании – порядка четверти миллиарда долларов.

В качестве примера приведу результаты деятельности одного из алгоритмических фондов – компании , одного из высокочастотных маркет-мейкеров на множестве самых ликвидных рынков Мира. В 2014 году компания еще один год без единого убыточного дня, а за последние 6 лет, фирма имела всего один убыточный день. Вот EDGAR Комиссии по ценным бумагам США (SEC) находится проспект андеррайтера для подготовки компании к IPO. Алгоритмы Virtu генерят более 51% прибыльных сделок, где доля убыточных составляет не более 24%, а остальные в районе нуля. При этом чистая прибыль компании – порядка четверти миллиарда долларов.

Также ребята их Virtu стали объектом исследования комиссии по ценным бумагам после упоминания об их 1277 прибыльных днях из 1278 в нашумевшей книге Майкла Льюиса . Думаю нужно автору книги еще рассказать об отсутствии убыточных месяцев торговли некого товарища Герчика)) Интересно, им заинтересуется SEC или нет?) Может проверят "легенду Уолл-Стрит" на инсайд)) Убыточные месяцы, а точнее их отсутствие – это абсолютно нормально, так и должно быть у торгующих "по системе", но Герчик то не спотыкается вот уже 20 лет) Вот только почему-то о его выдающихся талантах управляющего никак в сети не хвастают ни Альфа-директ, ни Финам. Парадокс))

Также ребята их Virtu стали объектом исследования комиссии по ценным бумагам после упоминания об их 1277 прибыльных днях из 1278 в нашумевшей книге Майкла Льюиса . Думаю нужно автору книги еще рассказать об отсутствии убыточных месяцев торговли некого товарища Герчика)) Интересно, им заинтересуется SEC или нет?) Может проверят "легенду Уолл-Стрит" на инсайд)) Убыточные месяцы, а точнее их отсутствие – это абсолютно нормально, так и должно быть у торгующих "по системе", но Герчик то не спотыкается вот уже 20 лет) Вот только почему-то о его выдающихся талантах управляющего никак в сети не хвастают ни Альфа-директ, ни Финам. Парадокс))

Почему пример такой компании, как , интересен? Да просто потому, что подобные результаты на 210 биржевых площадках в 30 странах Мира с подобным результатом означают возможность сгенерировать УНИВЕРСАЛЬНЫЙ КОД структуры биржевых флуктуаций. Именно к этому необходимо стремиться в своей исследовательской деятельности. Естественно, что на каждом активе всегда будет разная волатильность, шаг цены, другие спецификации и т.п., и необходимо отдельно просчитывать и пересчитывать управляющие коэффициенты алгоритмов, но если это приносит деньги, то этим стоит заняться.

В общем, подытоживая вышесказанное, отметим, что знания, парадигмы и умственные способности отечественных "трейдеров" настолько далеки от потенциальных исследовательских возможностей, что не стоят даже внимания. Используя количественные методы и строя устойчивые математические модели, торговля ни бирже превращается из болезненного и опасного времяприпровождения в высокодоходный бизнес.

P.S. Для популяризации науки среди тех, кто только становится на путь количественных методов оценки, предлагаю свой альтернативный вариант "видео на выходные" – фильм BBC 2011 года "Тайный код жизни". Для тех, кто не видел – отличная иллюстрация математического порядка в природе. Куда полезнее Герчиковского нытья лудоманов. Приятного просмотра.

1 серия – Числа – .

2 серия – Фигуры –

3 серия – Предсказания –