Сегодня у нас крайне спекулятивная идея: взять акции облачного HR-сервиса Cornerstone OnDemand (NASDAQ: CSOD), дабы заработать на росте спроса как на услуги компании, так и на ее акции.

Потенциал роста и срок действия: 18% за 14 месяцев; 11% в год на протяжении 15 лет.

Почему акции могут вырасти: спрос на решения компании будет расти.

Как действуем: берем акции сейчас по 57,33 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это облачная платформа для обучения и управления персоналом. Как это выглядит, можно посмотреть на ютуб-канале компании.

Согласно отчету, выручка компании выглядит так:

- Подписка — 95,2%.

- Профессиональные услуги — 4,8%. Услуги установки и оптимизации ПО компании для ее клиентов.

Географически выручка делится так: 63,4% выручки компании приходится на США, остальное — на другие, неназванные страны.

Аргументы в пользу компании

Нужда. В Америке дефицит квалифицированных кадров и рост расходов на оплату труда. В таких условиях CSOD позволяет делать то, о чем мечтают все управленцы, — выжимать максимум из имеющихся ресурсов, обучая имеющихся работников и рациональнее ими управляя. Поэтому можно ждать увеличения спроса на услуги компании. На духовном уровне CSOD имеет много общего с C3 AI, у перспектив бизнеса которой примерно те же предпосылки.

Распространение удаленной работы, требующей вложений в обучение и управление работниками в новых условиях с соответствующей нагрузкой на HR-отделы компании, — тоже большое благо для CSOD.

Малая капитализация. У CSOD капитализация составляет 3,83 млрд долларов. Это довольно немного и значительно усиливает эффект от наплыва армии розничных инвесторов в эти акции. А в том, что такой наплыв рано или поздно состоится, я не сомневаюсь.

Могут купить. Конкуренты компании — значительно более крупные предприятия типа Workday, SAP и Oracle. В связи с небольшой стоимостью CSOD очень велика вероятность, что ее купит кто-то из них. Тем более CSOD в минувшем квартале показала операционную прибыль в третий раз за свою историю, так что, может быть, в экономическом плане она совсем не безнадежна — что должны были подметить потенциальные покупатели.

Что может помешать

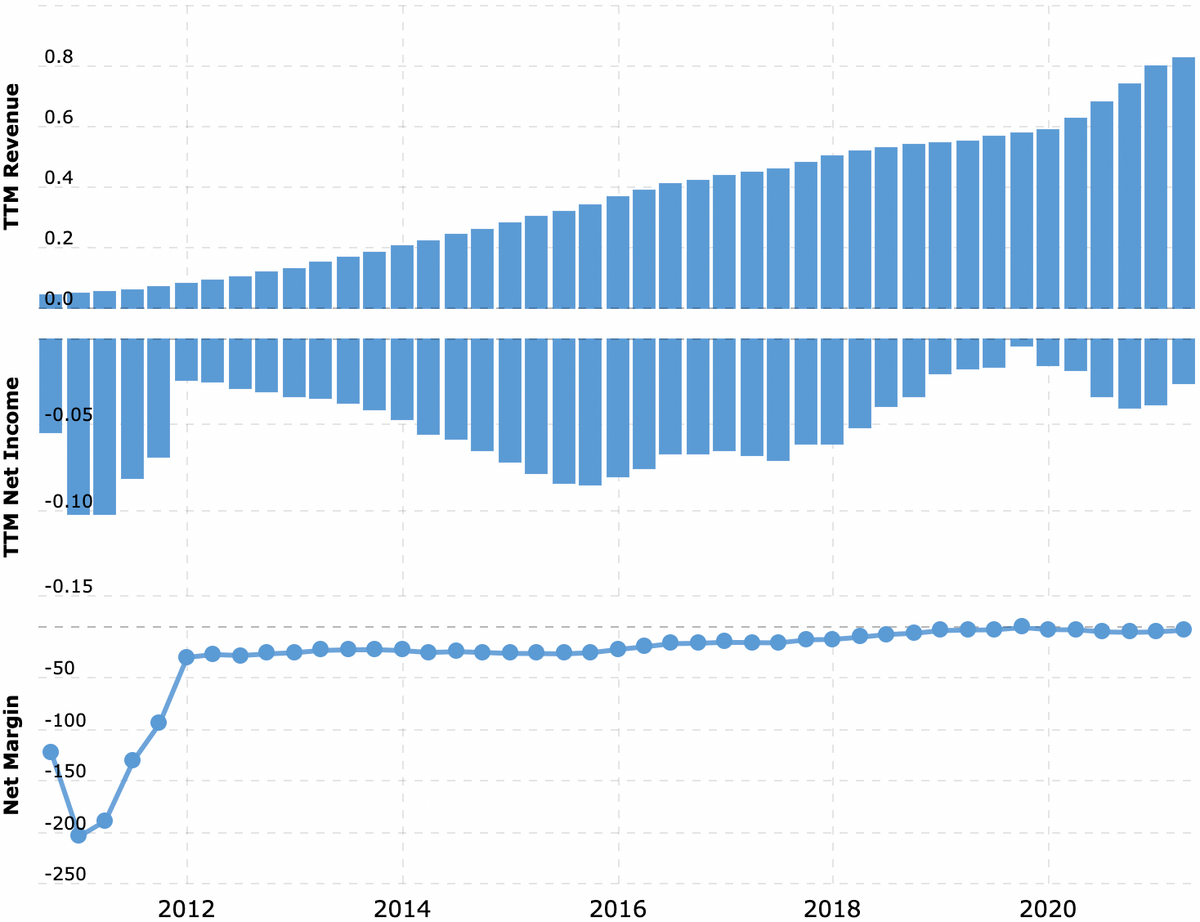

Убыточность. Убыточность компании гарантирует волатильность акций и в перспективе может грозить банкротством. У CSOD очень большой объем задолженностей: 1,68 млрд долларов, из которых 545,489 млн нужно погасить в течение года. Денег в распоряжении CSOD не сказать чтобы много: 147 млн на счетах и 140,7 млн задолженностей контрагентов. Столь большой объем обязательств в сочетании с убыточностью — это очень плохо в контексте повышения ставок и подорожания займов. Так что следует морально готовиться, что компания будет финансировать свои операции за счет эмиссии новых акций, от чего они могут упасть.

Наглость города теряет. Целевой рынок компании, согласно ее же прикидкам, — это примерно 21 млрд долларов. Компания на нем занимает примерно 3,95%, но стоит как 18,23% рынка. Признаться, я видел и более наглое соотношение в ИТ: когда компания занимает 0,5% рынка, но стоит как 50%, — но все же нельзя не признать, что CSOD стоит дорого. И это тоже будет дополнительным грузилом на котировках.

Типичное не то. В последние годы у компании падает уровень удержания выручки: если в 2018 он составлял 105,7% и из имеющейся базы клиентов компания получала денег так много, что это перекрывало потери от ухода части подписчиков, то в 2020 он уже составлял 95,1% — это нормальные показатели для подписочного бизнеса, но уже приходится тратить силы и деньги на удержание имеющихся клиентов. Все это оттягивает момент выхода CSOD на безубыточность и, прямо скажем, снижает привлекательность компании в глазах возможного покупателя.

Что в итоге

Можно взять акции сейчас по 57,33 $. А дальше есть два варианта действий:

- держать акции в течение следующих 14 месяцев: с учетом всех позитивных моментов цена на акции компании, возможно, превысит исторические максимумы и достигнет уровня 68 $;

- держать акции в горе и радости следующие 15 лет: вдруг из компании выйдет новый Microsoft.

Но, учитывая убытки и задолженности компании, следует быть готовыми к волатильности этих акций.