Один из руководителей Citi Private Bank Дэвид Бейлин посоветовал обратить внимание на сектор здравоохранения, а также выделил перспективные индустрии и компании внутри сектора.

Здравоохранение недооценено

Один из защитных и устойчивых к рецессиям секторов — здравоохранение. Доходы компаний из этой области не падают даже во время экономических кризисов. Стратеги Citi отмечают, что во время рыночных коррекций здравоохранение падает меньше по сравнению с другими секторами.

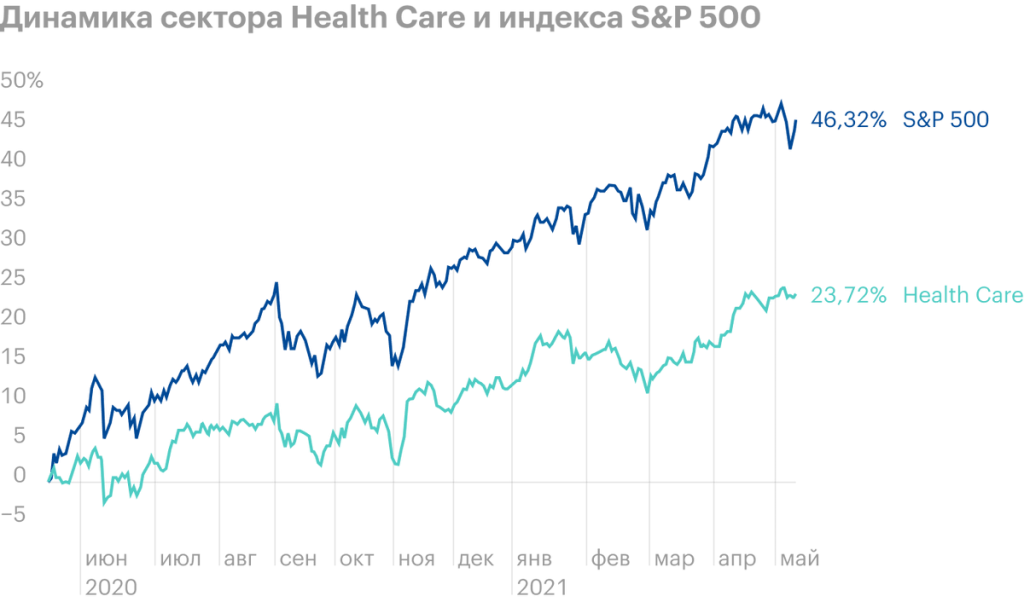

По мнению Бейлина, сейчас здравоохранение привлекает не только своими защитными свойствами, но и справедливой оценкой. В последний год сектор рос в два раза медленнее широкого рынка: 24 против 46% S&P 500. Сегодня форвардное отношение P / E сектора на 8% больше своего среднего за 20 лет значения. У S&P 500 оно больше на 34%.

Из возможных рисков инвестбанк выделяет регулирование цен на лекарства и пересмотр системы страхования в США. «Но мы считаем, что шансы принятия серьезных регуляторных актов в области здравоохранения, которые уменьшат выручку компаний, ниже, чем закладывает рынок», — сказал Бейлин.

Форвардный P / E секторов и S&P 500

| Текущее значение | Среднее значение за 20 лет | |

|---|---|---|

| S&P 500 | 21,2 | 15,8 |

| Информационные технологии | 24,3 | 18,8 |

| Здравоохранение | 16,7 | 15,5 |

| Товары второй необходимости | 32,9 | 18,7 |

| Коммуникационные услуги | 21,7 | 19,2 |

| Финансы | 14,5 | 12,4 |

| Промышленность | 25,5 | 16,1 |

| Товары первой необходимости | 21,0 | 17,0 |

| Коммунальные услуги | 19,4 | 14,6 |

| Сырье | 19,8 | 14,7 |

| Недвижимость | 22,1 | 15,9 |

| Нефть и газ | 18,9 | 13,8 |

S&P 500

Текущее значение

21,2

Среднее значение за 20 лет

15,8

Информационные технологии

Текущее значение

24,3

Среднее значение за 20 лет

18,8

Здравоохранение

Текущее значение

16,7

Среднее значение за 20 лет

15,5

Товары второй необходимости

Текущее значение

32,9

Среднее значение за 20 лет

18,7

Коммуникационные услуги

Текущее значение

21,7

Среднее значение за 20 лет

19,2

Финансы

Текущее значение

14,5

Среднее значение за 20 лет

12,4

Промышленность

Текущее значение

25,5

Среднее значение за 20 лет

16,1

Товары первой необходимости

Текущее значение

21

Среднее значение за 20 лет

17

Коммунальные услуги

Текущее значение

19,4

Среднее значение за 20 лет

14,6

Сырье

Текущее значение

19,8

Среднее значение за 20 лет

14,7

Недвижимость

Текущее значение

22,1

Среднее значение за 20 лет

15,9

Нефть и газ

Текущее значение

18,9

Среднее значение за 20 лет

13,8

Конкретные направления и компании

Главные «долгосрочные аргументы» для инвестиций в здравоохранение, как считает Citi, — это глобальные тенденции: старение населения, рост доходов в развивающихся странах, инновации в области вакцин, генной терапии, медицинских устройств, телемедицины и многие другие.

Из компаний банк отмечает производителя медицинских устройств для больных диабетом Dexcom (NASDAQ: DXCM), производителя роботизированных хирургических систем Intuitive Surgical (NASDAQ: ISRG), а также фармацевтические компании Abbvie (NYSE: ABBV) и Merck (NYSE: MRK).

Стоимостные показатели компаний

| P / E | P / S | Форвардный P / E | От годового максимума | |

|---|---|---|---|---|

| Dexcom | 64 | 16 | 100 | −27% |

| Intuitive Surgical | 86 | 21 | 53 | −7% |

| Abbvie | 43 | 4 | 8 | −1% |

| Merck | 28 | 4 | 11 | −11% |

P / E

Dexcom

64

Intuitive Surgical

86

Abbvie

43

Merck

28

P / S

Dexcom

16

Intuitive Surgical

21

Abbvie

4

Merck

4

Форвардный P / E

Dexcom

100

Intuitive Surgical

53

Abbvie

8

Merck

11

От годового максимума

Dexcom

−27%

Intuitive Surgical

−7%

Abbvie

−1%

Merck

−11%

Финансовые показатели компаний

| Дивидендная доходность | Операционная маржинальность | Средний рост продаж за 5 лет | |

|---|---|---|---|

| Dexcom | — | 15% | 37% |

| Intuitive Surgical | — | 26% | 13% |

| Abbvie | 4,5% | 25% | 15% |

| Merck | 3,3% | 15% | 4% |

Дивидендная доходность

Dexcom

—

Intuitive Surgical

—

Abbvie

4,5%

Merck

3,30%

Операционная маржинальность

Dexcom

15%

Intuitive Surgical

26%

Abbvie

25%

Merck

15%

Средний рост продаж за 5 лет

Dexcom

37%

Intuitive Surgical

13%

Abbvie

15%

Merck

4%